Hoog dividendrendement 1:

Wereldhave

deel 1, publicatiedatum: 4 maart 2011

Wij hebben gezocht naar alternatieve beleggingsmogelijkheden binnen de obligatiemarkt waarbij minder of geen risico gelopen wordt en/of waarvan het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken beter is dan op gewone, recht-toe-recht-aan obligaties. In de komende tijd willen wij in dit kader een aantal investeringsmogelijkheden onder de loupe nemen, die uitgaan van de aandelenmarkt. Wij gaan het hebben over aandelen met een hoog dividendrendementHet dividend dat uitgekeerd word, wordt gedeeld door de prijs van het betreffende aandeel. Door de jaren heen is het Dividend Yield een belangrijke indicator geweest in het voorspellen van dalende markten. Een lage Dividend Yield duidt op hoge aandelenprijzen. De markt heeft geen andere mogelijkheid meer, zo wordt aangenomen, dan te dalen. In het algemeen wordt het niveau van 2,8 aangemerkt als het keerpunt. Een niveau van 7 wordt gezien als een welhaast zekere indicatie dat de markt gaat stijgen. De Dividend Yield kan worden berekend voor alle gemiddelden van aandelenkoersen. Anthony Spare en Nancy Tengler gebruikten deze indicator als selectiemiddel. Zij vergeleken daartoe de Dividend Yield van het aandeel met de Dividend Yield van de markt als geheel. Hoge waarden vergeleken met de gemiddelde waarde identificeerden zij als koopsignalen en omgekeerd lage waarden als verkoopsignalen. Copyright Vladeracken. Als eerste richten wij ons op Wereldhave.

Onlangs kwamen wij op de ‘Seeking Alpha’-site een studie tegen die aantoonde dat hoog-dividend-aandelen minder te lijden hebben van de forse correcties die zich van tijd tot tijd voordoen op de effectenmarkten (in het onderhavige geval op de markten in de Verenigde Staten) en op grond hiervan werden deze aandelen aangeprezen als een goede keuze als men minder risico zoekt.

Wereldhave

Het was niet onze bedoeling om deze studie te gaan herhalen voor de Nederlandse markt. Wij hebben wel onderzocht of Wereldhave, dat zich in Nederland rangschikt onder de hoog-dividend-aandelen, ook aan deze conclusie voldoet.

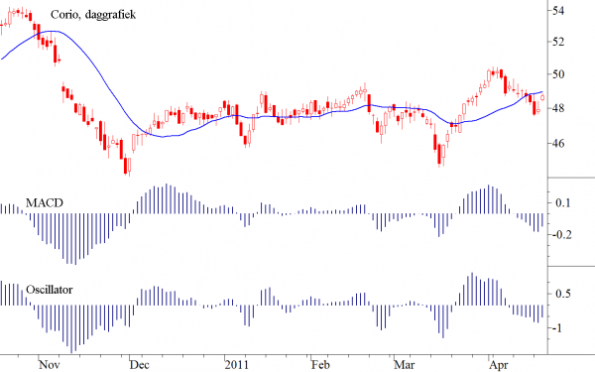

Figuur 1

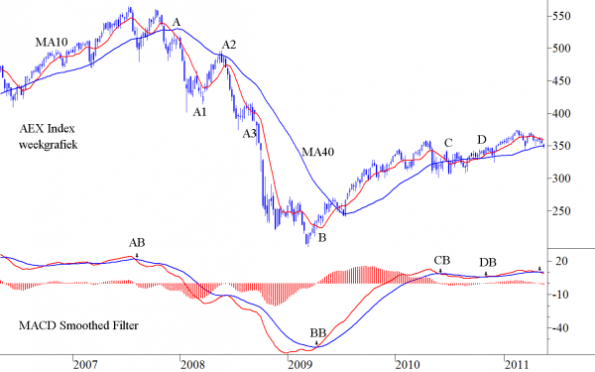

Wij hebben daartoe de koersen van de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken genomen sinds 1 januari 1985 (de studie loopt tot op heden) en wij hebben het aantal dalingen op een rijtje gezet die groter dan 15% waren vanuit de voorgaande top. Daarna hebben wij berekend hoe groot iedere daling was gerekend tot aan de bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken van de betreffende ontwikkeling. Tot slot hebben wij een gemiddelde berekend van de omvang van alle dalingen. Wij hebben steeds de hoogste en laagste koersen genomen. Hetzelfde hebben wij gedaan met de koersen van het aandeel Wereldhave. De resultaten waren als volgt:

| Periode: 1-1-1985 – heden | Aantal dalingen > 15% | Gem. daling in % |

| AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken | 14 | 31 |

| Wereldhave | 13 | 30 |

Onze conclusie is dat de uitkomsten uit Amerika niet gelden voor Wereldhave.

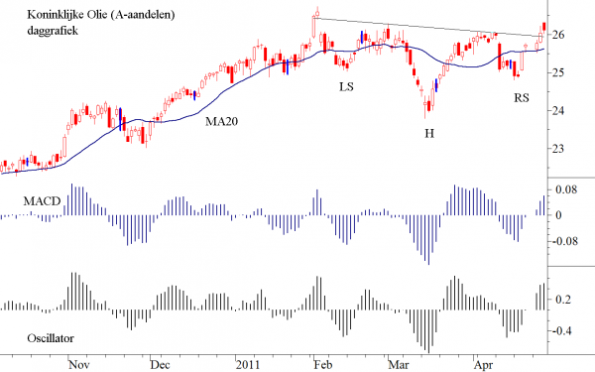

De koersen van de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken en Wereldhave waren in januari 1985 ongeveer gelijk. Wij noteerden op de dag van de eerste top (van Wereldhave) een koers van de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken van 90,25 en op diezelfde dag voor Wereldhave een koers van € 90,30. Ongetwijfeld weet u dat de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken aan het slot van 25 februari 2011 366,77 noteerde en Wereldhave schreef een koers van € 71. Als de omvang van de dalingen in procenten van beide fondsen ongeveer gelijk blijft en de koersen wijken na 15 jaar zoveel van elkaar af dan moet het dus zo zijn dat het aandeel Wereldhave veel moeilijker (tot niet) herstelt van zijn dalingen vergeleken met de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken.

Dividend

De vergelijking van beide koersen is niet helemaal eerlijk want de hoge dividend uitkering van Wereldhave heeft ook zijn invloed op de koers op lange termijn. Stel dat het dividend in procenten op Wereldhave ruim het dubbele is van de dividenden op de gezamenlijke AEX fondsen (hetgeen grosso modo klopt) dan zou men (wanneer men de koers corrigeert voor dit dividendverschil) de koers van Wereldhave mogen stellen op rondom €150. Ook met deze correctieEen daling van de koersen met van tenminste 10%. Copyright Vladeracken blijft de conclusie duidelijk. Wereldhave biedt gedurende zwakke periodes op de beurs geen extra bescherming en een Buy and Hold politiek, had de belegger in Wereldhave een verlies van circa 30% opgeleverd in de afgelopen 16 jaar. Om koerswinst te behalen moet men dit aandeel niet hebben hoe vaak er ook gepocht wordt op de lange termijn merites van de vastgoedsector (Wereldhave in dit geval).

Hoog dividend

Dit neemt echter niet weg dat Wereldhave een hoog-dividend-aandeel is. Het dividendverleden van de laatste vijf jaar was als volgt:

| Boekjaar | Koers per 31 maart daaropvolgend | Uitgekeerd dividend | In % van de koers |

| 2005 | 92,8 | 4,50 | 4,85 |

| 2006 | 115,25 | 4,55 | 3,95 |

| 2007 | 78,14 | 4,60 | 5,89 |

| 2008 | 52,67 | 4,65 | 8,83 |

| 2009 | 70,96 | 4,65 | 6,55 |

Enkele opmerkingen bij dit staatje:

1. Dividend wordt uitgekeerd in het jaar dat volgt op het boekjaar waarop het dividend betrekking heeft;

2. Het procentuele rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken is (ook) afhankelijk van de koers die in de noemer figureert. Wij zijn uitgegaan van de koers per ultimo maart omdat het dividendseizoen begint in april. In de afgelopen jaren keerde Wereldhave het dividend over het algemeen uit begin april m.u.v. het afgelopen jaar toen Wereldhave op 19 april ex-dividend ging;

3. Het dividend over 2010 is nog niet bekend, maar aangenomen wordt dat het niet veel zal afwijken van het dividend 2009.

Het gemiddelde rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken over de jaren 2005-2009 bedroeg ruim 6%. Een mooi rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken maar vindt de belegger dit voldoende gezien de zwakke status van het fonds als belegging op lange termijn? Er is gelukkig een mogelijkheid om dit rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken nog eens extra te verhogen.

Het gebruik van Opties

Op de uitoefendag van februari van dit jaar leverde de Call Wereldhave maart 2011 72 circa €1,40 op (slotkoers van die dag). Het is bekend dat de volatiliteitDe beweeglijkheid van prijzen. Copyright Vladeracken en dus de verwachtingswaarde op de beurs op dit moment erg laag is, dus deze opbrengst lijkt niet overdreven. Wij gaan ervan uit dat €1,20 iedere maand haalbaar is (na kosten en handelsmarge). Stel dat we in staat zijn voor deze prijs per jaar tien keer een Call met een looptijd van 1 maand te schrijvenHet verkopen van een Call of een Put die men niet in bezit heeft. Copyright Vladeracken. Na aftrek van kosten zou dit ruwweg 12 Euro opbrengen. Het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken kan men met deze opbrengst verhogen (en wordt nu circa 23 %) Wij rekenen deze extra opbrengst toe aan het aandeel want dit is wel degelijk nodig (als onderpand en bescherming) en is daarmede (mede) verantwoordelijk voor deze opbrengst.

Enkele kanttekeningen:

1. Wij kozen voor een eenmaands optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars. Copyright Vladeracken. Onze ervaring is dat de eenmaands optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars. Copyright Vladeracken in een politiek van continue gedekt schrijvenHet verkopen van een Call of een Put die men niet in bezit heeft. Copyright Vladeracken de beste opbrengst geeft (maar laat u niet weerhouden als u betere opbrengsten vindt). Wij schrijvenHet verkopen van een Call of een Put die men niet in bezit heeft. Copyright Vladeracken dan bij voorkeur enige dagen vóór de uitoefendatum van de eerder geschreven optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars. Copyright Vladeracken. Deze laatste laten wij dan rustig expireren maar dit is uiteraard ook afhankelijk van de beurskoers op dat moment. In het algemeen staan er dus gedurende de laatste dagen van de looptijd twee opties uit (hetgeen gedurende enkele dagen extra margin vraagt ten teken dat het hier om een vergroot risico gaat).

2. De kans bestaat dat de geschreven optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars. Copyright Vladeracken wordt opgevraagd. Hier moet u zich niet druk over maken. Als u het juiste uitoefenniveau hebt gekozen (enkele punten boven de actuele koers) maakt u in dat geval extra winst (in ons voorbeeld de optieprijs plus het verschil tussen de koers op het moment van aankoop en de uitoefenprijs). Koop onmiddellijk het aandeel weer terug (dan wel sluit de geschreven optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars. Copyright Vladeracken op de vrijdag van expiratie of op de dag vóór de ex-dividenddatum als het aandeel een koers heeft hoger dan de uitoefenprijs op dat moment).

3. Toch vormt de mogelijkheid van opvragen in maanden van dividenduitkering de reden dat wij (tenzij de mogelijkheden van schrijvenHet verkopen van een Call of een Put die men niet in bezit heeft. Copyright Vladeracken extreem zijn) in principe geen opties schrijvenHet verkopen van een Call of een Put die men niet in bezit heeft. Copyright Vladeracken met de maand april als uitoefendatum (begin dividendseizoen). Er zijn normaliter teveel geïnteresseerden in de markt die proberen te profiteren van de mogelijkheid van dividenduitkering en direct daaropvolgend koersherstel. Voor de uitgekiende speler op de markt hoeft dit argument niet te gelden.

4. Optiecontracten voor Wereldhave kennen een contractgrootte van 100 aandelen. Elke call geeft het recht om 100 aandelen te kopen gedurende een vooraf vastgestelde periode (begrensd door de uitoefendatum) tegen een vooraf vastgestelde koers (de uitoefenprijs). Als u de calls schrijft (verkoopt) dan neemt u de plicht op u om het recht van de koper uitoefenbaar te maken wanneer de koper daartoe besluit. In onze voorbeelden zullen wij steeds uitgaan van 1 aandeel en 1 daarop geschreven call (1/100ste van een contract).

Tot zover dit deel van ons verhaal. In volgende deel gaan wij eerst in op de risico’s van deze constructie. Daarna zullen wij ingaan een mogelijkheid om het risico te beperken.

Den Haag, 4 maart 2011

Gijsbrecht K. van Dommelen

Vladeracken Vermogensbeheer

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken BV heeft voor sommige cliënten positie in de hier besproken of vergelijkbare effecten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken producten belegt of wenst te beleggen, doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. Het besproken product vertegenwoordigt een hoog risico.

Plaats een Reactie

Meepraten?Draag gerust bij!