Obligaties van Cirsa Funding Luxembourg SA, een high yield obligatie

(publicatiedatum: 23 mei 2014)

Nadat wij vorige week een obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken bespraken van een bedrijf in de medische sector komt nu een bedrijf aan bod dat in een heel andere hoek actief is namelijk de hoek van de gokindustrie. Wij gaan het vandaag hebben over Cirsa Gaming Corporation.

Cirsa Gaming Corporation

De link die wij hier hebben opgenomen is naar de website van dit bedrijf, maar daarmee heeft u nog geen toegang tot de “investor relations”-pagina. Cirsa heeft die namelijk op slot gedaan. Daar krijgt u wel makkelijk toegang toe, u moet zich gewoon aanmelden en enkele dagen later krijgt u toegangscodes toegezonden. Wij hebben de beleggervertegenwoordigster van Cirsa als uiterst vriendelijk en medewerkend ervaren, zij reageerde direct en stuurde ons steeds alle informatie die wij zochten. Dat maak je wel anders mee bij veel bedrijven, die alleen obligaties uitgeven. Het is voor ons een belangrijke plus als een bedrijf zelf open communiceert over haar gegevens en ook de oudere informatie beschikbaar heeft. Ook de jaarcijfers over 2013 zijn al op de site gezet, weliswaar nog in “unaudited”-vorm, maar ook dat is uniek, de meeste bedrijven wachten tot zij een goedgekeurde jaarrekening kunnen laten zien en dat kan soms heel lang op zich laten wachten.

Cirsa, het bedrijf

Zoals gezegd, Cirsa is een gokbedrijf. Zij zijn actief in Spanje (Cirsa is van origine een Spaans bedrijf), Italië en Zuid-Amerika (Argentinië, Colombia, Mexico en Panama). Cirsa exploiteert casino’s, gokhallen en gokmachines, die u bijvoorbeeld in cafés en andere semiopenbare gelegenheden kunt aantreffen. Daarnaast maakt Cirsa ook zelf gokkasten. Cirsa zegt van zichzelf, dat zij in haar markten een van de grotere spelers is. Met name in Spanje hoort het bedrijf inderdaad tot de grootste in de markt. Maar op wereldschaal is Cirsa een middelgrote speler.

Het bedrijf is een familiebedrijf, opgericht in 1978 na de liberalisatie van de gokindustrie in Spanje in 1977. In 2007 heeft de oprichter, Manual Lao Hernández, zijn broer uitgekocht en het bedrijf ondergebracht in een investeringsmaatschappij van de familie, Nortia Investment Corporation. Hernández en zijn familie hebben de volledige controle over deze maatschappij en dus ook over Cirsa.

Het bedrijf heeft zich in vijf productgerelateerde divisies georganiseerd namelijk gokkasten, casino’s, bingohallen, online gaming en activiteiten als toeleverancier van andere bedrijven uit de gokindustrie. De on-line-tak is jong en nog verlieslatend, de andere takken zijn allemaal winstgevend.

Er zijn van het bedrijf geen aandelen genoteerd aan enige beurs, maar er staat wel een high yield-obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken uit met en behoorlijke omvang, die in Luxemburg is genoteerd.

Grote concurrenten zijn bedrijven als Codere, Orenes, Recreativos Franco en Sente. Maar de markten waarin dit bedrijf opereert zijn erg versnippert, vaak lokaal / nationaal georganiseerd met veel onafhankelijke relatief kleine spelers. Op wereldschaal en bekender moet u denken aan bedrijven als het Britse Ladbroke waarmee Cirsa overigens op sommige gebieden samenwerkt.

Omzet en resultaten

Wij laten u in onderstaande tabel een aantal kerngegevens zien:

| 2013 | 2012 | 2011 | 2010 | |

| Omzet | € 1.837 | € 1.818 | € 1,747 | € 1,774 |

| EBITDA | € 292 | € 322 | € 290 | € 260 |

| Netto winst | € 43,8 -/- | € 0,2 + | € 25,4 -/- | € 19,0 -/- |

| Operationele kasstroom | € 204,4 | € 240,0 | € 243 | € 226 |

| Netto kasstroom | € 7,4 + | € 7,6 -/- | € 2,0 + | € 15,1 + |

| Eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken | € 31,6 -/- | € 14,1 + | € 35,6 | € 85,0 |

Tabel 1.

Was het beeld dat wij schetsten bij ConvaTec al scherp qua financiering, hier is het allemaal nog een tandje scherper georganiseerd. De omzet is al enkele jaren stabiel, maar dat zal ongetwijfeld te maken hebben met de kredietcrisis, die met name in Spanje flink heeft huisgehouden. Vervolgens zal ook de omzet in Zuid Amerika onder druk gekomen zijn toen de Amerikaanse FED de afbouw van het schuldinkoopprogramma aankondigde (taperingGeleidelijke afbouw van de kwantitatieve verruiming in de Verenigde Staten. Copyright Vladeracken) en dien ten gevolge alle valuta van emerging markets onder druk kwamen te staan. Er wordt hierover overigens in de jaarverslagen weinig gezegd.

Het operationele resultaat (de winst voor rente, afschrijvingen en belastingen of wel EBITDA) is wel in orde. Dit cijfer is belangrijk omdat het terugkeert in het prospectus van de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken als belangrijke voorwaarde om uitkeringen aan de aandeelhouders te mogen doen en om extra financiering te mogen opnemen. Het is ook het getal dat bepaalt of de rente op de uitstaande obligaties wel kan worden betaald.

Rechtszaken

In de tabel hebben wij ook de operationele kasstroom opgenomen. Voor een bedrijf met een dergelijke scherpe financiering is het belangrijk dat de kasstroom uit de reguliere bedrijfsactiviteiten positief is en liefst ook van een fatsoenlijke omvang. In 201 stond deze iets onder druk ten opzichte van de voorgaande jaren als gevolg van een schikking die in Italië is getroffen met de toezichthouders aldaar. Deze zaak had ook voor Cirsa een fors probleem kunnen worden, maar Cirsa is er in geslaagd om na jaren van procederen het probleem in der minne te schikken. Er is een schikking betaald van € 36 miljoen terwijl de oorspronkelijke vordering € 3,3 miljard bedroeg. De zaak was aanhangig gemaakt door de Italiaanse justitie en was gericht op de gehele industrie en de werkwijze van de sector in de periode 2004 – 2007. In het kader van deze zaak is zelfs de toenmalige toezichthouder opgedoekt.

Er lopen verder nog rechtszaken in Argentinië tegen het bedrijf in verband met twee casino’s die in Buenos Aires op twee schepen zijn gevestigd. Hier gaat het om de vraag onder wiens verantwoordelijkheid de schepen vallen en wie er dus belasting mag heffen over de omzet van deze casino’s, de stad of de staat. Maar deze zaak loopt al lang, nadert haar einde en lijkt voor Cirsa geen groot probleem te kunnen worden.

Ten slotte heeft het bedrijf voortdurend te maken met rechtszaken van individuen, iets dat in de sector vrij gebruikelijk schijnt te zijn en onderdeel van de dagelijkse business is.

Netto winst en netto kasstroom

Maar de netto winst en de netto kasstroom zien er niet goed uit. Er is in de afgelopen jaren voortdurend verlies gemaakt, zo zeer zelfs dat het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken inmiddels negatief is. Dit heeft te maken met de herstructurering van het bedrijf in 2007 toen de familiehoudstermaatschappij omgevormd werd in Nortia.

In die fase zijn alle deelnemingen in de gokindustrie waarin de oprichter, de heer Hernandéz, een controlerend (meerderheids)belang had ondergebracht in Cirsa. Vervolgens is vrijwel al het onroerend goed uit Cirsa gehaald en bij de moeder ondergebracht. Dit is gedaan in de vorm van een leaseconstructie. Cirsa betaalt nu jaarlijks een flinke leaseprijs aan de moeder voor het gebruik van het onroerend goed. Hier moet u vooral denken aan de casino’s en de gokhallen.

Het merendeel van de gebouwen die Cirsa gebruikt is geleased van de moeder, Nortia, of andere partijen. De huurbetalingen bedragen € 222 miljoen (was € 226 miljoen in 2012, € 242 miljoen in 2011 en € 220 miljoen in 2010). Het bedrijf noemt deze betalingen variabel. Vermoedelijk zijn zij mede afhankelijk van de opbrengsten van de in de gebouwen gevestigde casino’s en gokbedrijven. Wat er vervolgens bij de moeder met deze bedragen gebeurt is onduidelijk, maar het lijkt er wel op dat de moeder op deze manier de winst van het bedrijf jaarlijks afroomt.

Balansverhoudingen

Met een negatief eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde).

Copyright Vladeracken kan er weinig goeds van de balans gezegd worden. De totale balans heeft een omvang van € 1,3 miljard (en ook dat is al vier jaar lang stabiel). Daarvan is inmiddels het leeuwendeel gefinancierd door de uitstaande high yield obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken (€ 780 miljoen per ultimo 2013).

Deutsche Bank London is de verstrekker van een kredietfaciliteit van ruim € 100 miljoen. Begin januari 2014 is het uitstaande bedrag van de high yield-obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken met

€ 120 miljoen verhoogd mede om het opgenomen deel van deze kredietfaciliteit weer af te lossen. De kredietfaciliteit staat dus beschikbaar maar is momenteel volledig afgelost. Deutsche Bank heeft in de afgelopen jaren haar blootstelling aan Cirsa geleidelijk verlaagd. Steeds is daartoe de omvang van de in 2010 uitgegeven high yield-obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken verhoogd. Dat is voor de obligatiehouders niet persé goed nieuws omdat een bank over het algemeen een veel directere toegang heeft tot de onderneming dan u als obligatiehouder.

Goodwill

De goodwill op de balans is niet zo heel erg groot. Die was ultimo 2013 € 186 miljoen groot, een daling ten opzichte van 2012 toen hij op € 216 miljoen stond. Maar Cirsa is wel actief op het overname front, zij het dat het vooral om enige tientallen kleinere transacties per jaar gaat. Vaak wordt daarbij een bestaand belang uitgebreid of worden kleinere belangen juist afgestoten. Het netto resultaat van dit soort transacties is al enkele jaren marginaal in verhouding tot de totale omzet- en kostenbasis.

8,75% Senior Notes Cirsa Funding Luxembourg 2010 per 15 mei 2018

De belangrijkste financiering van het bedrijf bestaat uit deze niet-achtergestelde obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken. De lening is uitgegeven door een financieringsmaatschappij van Cirsa Gaming Corporation in Luxemburg. Maar de werkmaatschappij heeft wel een volledige garantie voor de lening afgegeven. De lening is in verschillende tranches uitgegeven tussen 2010 en januari 2014. In totaal staat er nu € 900 miljoen uit. De obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken is te koop in minimum coupures van € 50.000. De ISIN-code van deze lening is XS0506591519. De lening betaalt 8,75% rente in halfjaarlijkse termijnen per 15 mei en per 15 november van elk jaar. Aan de lening zijn een aantal belangrijke clausules verbonden.

“Change of control”-clausule

In het prospectus is een zogenoemde “change of control”-clausule opgenomen. Als het eigendom van Cirsa over gaat naar een ander, dan moet de ander 101% van de nominale waarde van de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken aan de obligatiehouders bieden, als onderdeel van de (gedeeltelijke) overname van het bedrijf. Of dat ook betekent dat u 101% van de aflossingswaarde inclusief premie (2,88% in 2015) ontvangt, is ons niet geheel duidelijk, maar groot is dat verschil niet.

Achterstelling

Alle intercompany financieringen inclusief de kredietverhoudingen met de moeder zijn achtergesteld ten opzichte van het bankkrediet en de uitstaande, hier besproken obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken. Maar onder Spaans recht zijn schulden die via een financieringsmaatschappij zijn aangegaan om een onderneming te financieren achtergesteld bij de lopende bedrijfsschulden van de betreffende onderneming (zoals crediteuren, belastingen, operationeel bankkrediet etc.). En de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken waar wij het hier over hebben valt daaronder. Dat betekent dat de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken weliswaar formeel niet is achtergesteld, maar dat de hieruit resulterende voorrang slechts ten opzichte van de andere lange termijn financieringsschulden geldt. En die zijn er nauwelijks, dus de facto heeft de obligatiehouder in dit geval alleen voorrang op de aandeelhouders.

Bescherming van de obligatiehouders ten opzichte van de aandeelhouders

De onderneming mag geen dividend betalen of andere uitkeringen doen aan de aandeelhouders als de “Fixed Charge Coverage Ratio” in de meest recente 4 fiscale kwartalen waarover is gerapporteerd onder 2,5 staat tot 1 is geweest. De Fixed Charge Coverage Ratio is een ratio die aangeeft in hoeverre een onderneming in staat is om haar vaste financieringslasten zoals rente en leaseverplichtingen te betalen. Formeel wordt deze ratio berekend als:

{EBIT + Vaste financieringslasten (voor belastingen)}

gedeeld door

{Vaste financieringslasten (voor belastingen) plus rente}

Deze ratio moet dus altijd boven 2,5 liggen wil de onderneming aan de aandeelhouders enige uitkering kunnen doen. Dat staat overigens los van onkostenvergoedingen, salarissen en dergelijke aan aandeelhouders, maar in verhouding tot de omvang van de onderneming zijn dat niet al te significante bedragen. Hoe de relatie van deze voorwaarde is met de huurverplichtingen van de maatschappij is ook onduidelijk.

Andere convenanten en schuldvoorwaarden

Er zijn meer schulden op de balans. Daaraan zijn voorwaarden verbonden die soms afhankelijk zijn van de totale schuldpositie in verhouding tot de inkomsten van het bedrijf. Zo lopen de kosten van de kredietfaciliteit bij Deutsche Bank London op als de netto schuld t.o.v. EBITDA groter wordt dan 2,25 staat tot 1 en dan oplopend tot de verhouding naar 2,75 staat tot 1 groeit.

Ten slotte is er een hele batterij aan beperkingen waar het de dochterondernemingen betreft. Cirsa mag niet zomaar allerlei dochters vervreemden of belasten met aanvullende schulden waardoor de belangen van de obligatiehouders in het geding zouden kunnen komen.

Vervroegde aflossing

De hier besproken obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken is vervroegd aflosbaar. Maar in de eerste jaren moet er wel een aflospremie worden betaald. De lening mag worden afgelost per 15 mei 2014 tegen 104,375%, per 15 mei 2015 tegen 102,188% en vanaf 15 mei 2016 tegen pari (100%). In 2018 wordt de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken uiterlijk afgelost (uiteraard mits de onderneming dat dan nog kan).

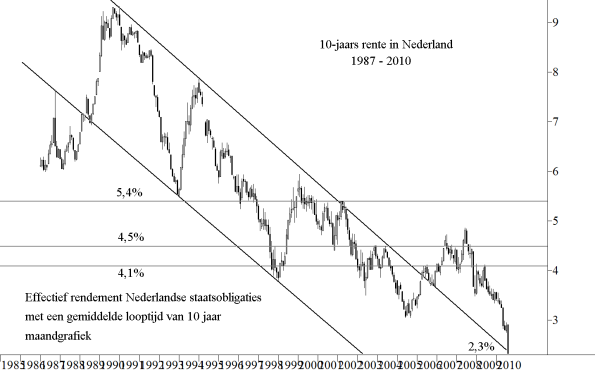

Effectief rendement

De koers van deze obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken was afgelopen vrijdag 104,1%. Dat betekent, uitgaande van aflossing in 2018, een effectief rendementDe berekening van het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken op obligaties waarbij rekening wordt gehouden met de terugbetalingprijs en de looptijd van de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken. De berekeningsformule luidt: V = C/(1+R1) +C/{(1+R1)*(1+R2)}+…+ (C+P)/{(1+R1) *(1+R2) *”¦*(1+Rn)} waarbij V = marktprijs/aankoopprijs; C = couponopbrengst; P = hoofdsom; n = aantal jaren; R(..) = effectief rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken. Copyright Vladeracken van 7,4%. Wordt de lening in 2015 a afgelost, dan heeft u per saldo, inclusief de dan uit te keren aflossingspremie van 2,88%, een effectief rendementDe berekening van het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken op obligaties waarbij rekening wordt gehouden met de terugbetalingprijs en de looptijd van de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken. De berekeningsformule luidt: V = C/(1+R1) +C/{(1+R1)*(1+R2)}+…+ (C+P)/{(1+R1) *(1+R2) *”¦*(1+Rn)} waarbij V = marktprijs/aankoopprijs; C = couponopbrengst; P = hoofdsom; n = aantal jaren; R(..) = effectief rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken. Copyright Vladeracken van 7,25% genoten. Wordt de lening in 2016 a pari afgelost, dan is uw effectieve rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken 6,45% per jaar geweest. Gezien het belang van de lening voor Cirsa en gezien de voorgaande financieringsactiviteiten van Cirsa moet u er van uitgaan dat Cirsa niet tot mei 2018 gaat wachten om de lening te vervangen. Zij zal al ruim daarvoor proberen om de lening voor een nieuwe, langerlopende obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken in te wisselen. Dat is op zichzelf niet erg, maar dit drukt wel het effectieve rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken dat u mag verwachten ten opzichte van de het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken dat u zou hebben ontvangen als pas in 2018 wordt afgelost. Wij gaan er vanuit dat Cirsa al in 2016 gaat proberen om de lening te vervangen door een nieuwe obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken met een langere looptijd.

Rating

De laatste kredietbeoordeling die wij hebben kunnen vinden dateert van eind 2013 en is van S&P en van Moody’s. Zij hebben een rating van respectievelijk B+ en B3 afgegeven. Dat is laag. Wij praten hier over een rating die maar net hoger is dan junk. S&P kent bijvoorbeeld CCC en slechter toe aan junkbonds en onder B+ komt alleen B en B- nog voor. Maar gezien de balansverhoudingen en het feit dat het bedrijf netto geen geld verdient is dat niet verwonderlijk.

Koersontwikkeling

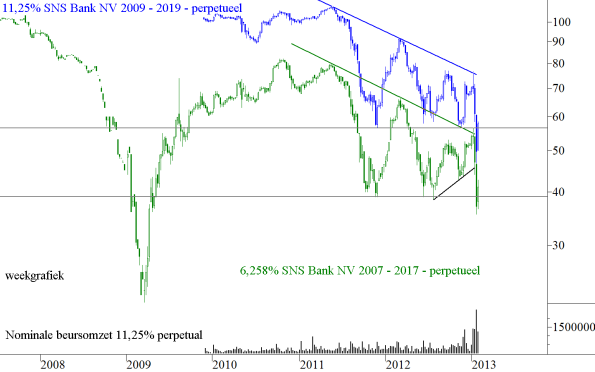

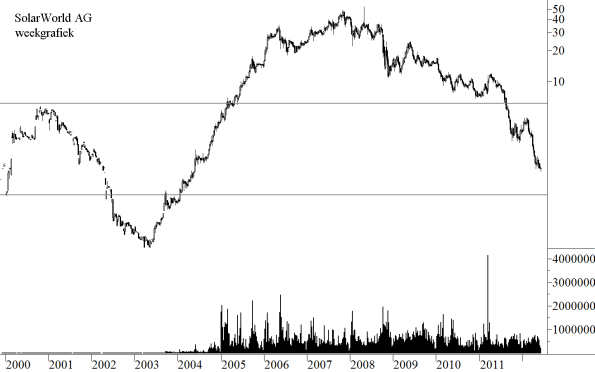

Figuur 1.

De markt denkt dus duidelijk anders over het bedrijf dan de ratinginstanties. Wij hebben in de grafiek de dagelijkse koersontwikkeling opgenomen van deze obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken. Ter vergelijking hebben wij de koersontwikkeling van een andere high yield-obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken met een vergelijkbare looptijd en coupon opgenomen waar wij eerder al over geschreven hebben, een obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken van Rickmers. Deze laatste lening loopt nog niet zo lang en ontwikkelt zich momenteel minder sterk dan de lening van Cirsa. Maar wat eenieder duidelijk zal zijn, is dat het hier niet om een risicoloze belegging gaat. De koersdaling in 2011 was snel en stevig. Inmiddels is de koers echter weer hersteld tot boven de parikoers. Beleggers geloven kennelijk in een goede afloop.

Liquiditeit

De liquiditeit van deze obligaties zal redelijk zijn gezien de omvang van de lening en het feit dat de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken in coupures van € 50.000 in plaats van de tegenwoordig steeds vaker gehanteerde € 100.000. is niet groot. Maar liquiditeit is altijd relatief, als de markt voor high yield-obligaties onder druk staat zal iedereen er tegelijkertijd uit willen en dan blijkt de liquiditeit ineens alleen te bestaan als men een flinke koersdaling accepteert. Dit zijn geen obligaties voor mensen die niet in de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken kunnen blijven zitten tot aan de aflosdatum.

Worst case scenario

De kernvraag die overblijft is of de familie Hernandéz erbij gebaat kan zijn dat Cirsa failliet gaat. Wij denken van niet. Want de vergunningen voor de casino’s en de gokhallen zitten in Cirsa. Als Cirsa om zou vallen, dan moet de hele vergunningprocedure in alle landen voor elk casino en elke hal worden overgedaan. De gebouwen van de familie komen dan leeg te staan en huuropbrengsten verdwijnen. Terwijl er nu een groot bedrijf in handen van de familie is dat ook nog eens voor stabiele lange termijn inkomsten zorgt.

Maar de familie is wel degene die bepaalt of er voldoende inkomsten zijn om de obligatiehouders te betalen. En daarmee hebben de ratinginstanties gelijk als zij zeggen dat de onderneming misschien wel in orde is maar dat de balans van de onderneming maakt dat het bedrijf voor obligatiebeleggers geen gemakkelijk risico is.

Conclusies voor beleggers

Maar in een goed gespreide portefeuille misstaat deze obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken niet. Want óf u heeft een kortlopende obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken met een rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat.

Copyright Vladeracken van 6,4%, óf u moet de rit tot 2018 uitzitten en u ontvangt dan een rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat.

Copyright Vladeracken van 7,3%. Beleggers zouden kunnen wachten tot het moment dat de obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken onder invloed van de marktomstandigheden ruim onder pari noteert. Maar gezien de nog te verwachten looptijd is het goed mogelijk dat u in dat geval geen kans meer krijgt.

Maar beseft u wel, u ontvangt een rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat.

Copyright Vladeracken van ruim boven de 6% per jaar voor een looptijd van slechts een paar jaar alleen maar omdat er aan deze obligaties wel degelijk een risico verbonden is.

Den Haag, 23 mei 2014

Gijsbrecht K. van Dommelen

Vladeracken Vermogensbeheer

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken belegt wel en / of heeft belegd in de hier besproken effecten voor haar cliënten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten en conform de hier besproken methodiek en argumenten belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken effecten vertegenwoordigen een hoog risico.

Plaats een Reactie

Meepraten?Draag gerust bij!