Vladeracken Fund Selector

(Publicatiedatum 31 december 2017, data bijgewerkt 2 januari 2019)

Inleiding

Als vermogensbeheerder is Vladeracken verantwoordelijk voor de keuze van beleggingen in de portefeuille van haar cliënten. De vermogensbeheerder bepaalt zelf welke transacties worden uitgevoerd en voert ze vervolgens ook zelf uit. Pas daarna wordt rekening en verantwoording afgelegd aan de cliënt. Vladeracken is er van overtuigd dat verantwoording alleen kan worden afgelegd als er aan de basis van haar beslissingen een structurele aanpak ligt. Opportunisme en de waan van de dag moet worden voorkomen. Daarom heeft Vladeracken verschillende modellen ontwikkeld om haar beleggingsbeleid van de vereiste consistentie en structuur te kunnen voorzien. In dit artikel zetten wij de systematiek uiteen die ten grondslag ligt aan onze Fund Selector.

De Selector Methodiek en Momentum

De Selector Methodiek is gebaseerd op het principe van MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken in financiële markten. Financiële markten bewegen het grootste deel van de tijd in min of meer zijwaartse richting. Er is dan sprake van een situatie waarbij kopers en verkopers elkaar in evenwicht houden. Maar van tijd tot tijd ontwikkelt zich een trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken waarbij een van de twee partijen de overhand heeft. Als kopers de overhand hebben stijgen prijzen en is er sprake van een bullmarkt, als verkopers de overhand hebben dan dalen de prijzen en is er sprake van een bearmarkt. Onderzoek naar dit soort bewegingen heeft uitgewezen, dat trends tot op zekere hoogte een voorspelbaar karakter hebben. Als kopers eenmaal de overhand hebben, dan trekken de stijgende koersen steeds meer kopers en stijgen koersen dus nog verder. Omgekeerd, als verkopers eenmaal de overhand hebben, dan dalen de koersen wat weer meer verkopers naar de markt trekt. Dit fenomeen wordt ook wel MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken genoemd en is de basis voor onze Selector Methodiek.

Anekdotische onderbouwing

Een koper, die niet in een stijgende markt koopt, trekt weinig aandacht met zijn transactie. Immers, zijn aankoop leidt niet tot stijgende koersen. Kennelijk zijn anderen blij dat zij hun aandelen aan deze koper kwijt kunnen. Maar als deze koper zijn huiswerk heeft gedaan, dan koopt hij omdat hij (of zij) de prijs laag acht en verwacht dat de koers van zijn aangekochte aandeel op termijn wel zal gaan stijgen. Zolang er echter meer of voldoende verkopers zijn, zal zijn aankoop per saldo geen koersstijging tot gevolg hebben. Maar als de koper gelijk heeft, dan zullen andere kopers dezelfde conclusies trekken en dus ook als koper in de markt komen. Op een gegeven moment echter zijn alle verkopers uitverkocht. Om dan nog meer aandelen te kunnen krijgen moeten kopers de prijs waartegen zij willen kopen gaan verhogen. Omdat zij het aandeel goedkoop achten en doorgaans een lange termijn visie hebben zullen zij aanvankelijk ook tegen hogere koersen bereid zijn om te kopen en zal dus de prijs inderdaad opgedreven worden. Maar dit succes (immers de kopers van het eerste uur krijgen gelijk) valt al snel in de markt op en trekt daarmee nieuwe kopers aan. Dit zijn doorgaans minder goed geïnformeerde kopers, die meer opportunistisch de markt trachten te volgen en dus op de rijdende trein trachten te springen. Dit is een zichzelf versterkend proces. Hoe hoger de koers komt des te meer nieuwe kopers in de markt toetreden. Er is dan sprake van een steeds sterker wordende opgaande trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken waarin handelsvolumes ook steeds meer toenemen. De koerstrend versnelt in deze fase of wel krijgt meer MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken.

Momentum is meetbaar

Het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken van een beweging is meetbaar. Wij gebruiken indicatoren uit de Technische Analyses zoals de MACDMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken en de Oscillator (samen noemen wij deze de MomanMomentum analyse. Een combinatie van twee momentum indicatoren (Oscillator en MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk. Copyright Vladeracken) veelvuldig in onze publicaties om het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken van een beweging te kunnen duiden. In de Selector Methodiek meten wij dit MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken ook, nu voor individuele aandelen. Maar er is nog een ander fenomeen dat wij hierin koppelen en dat de Selector Methodiek tot een uiterst bruikbaar model maakt.

Concentratie in sterker wordende trends

Naarmate een (opgaande) trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken langer duurt, wordt de stijging door een steeds kleiner wordend aantal winnaars gedragen. Die winnaars krijgen relatief meer aandacht waardoor zij niet alleen versneld doorstijgen maar anderen bij gebrek aan aandacht afhaken. Het loont de moeite om regelmatig te bekijken bij welke aandelen in het universum het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken toeneemt ten opzichte van andere aandelen. En dat is precies wat wij binnen de Selector Methodiek doen. Elke week berekenen wij het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken van alle fondsen in ons universum en rangschikken wij het gehele universum van fondsen hiernaar. Dus het fonds met het sterkste MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken komt bovenaan te staan en het fonds met het zwakste MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken onderaan. Alleen al het feit dat de analist elke week geconfronteerd wordt met de beste fondsen van dat moment zorgt dat de aandacht niet vast blijft hangen bij fondsen waar beleggers “iets mee hebben”.

De samenstelling van het universum

Belangrijk is natuurlijk wel dat het universum breed wordt samengesteld. Het heeft geen enkele zin om vier beleggingsfondsen te vergelijken met elkaar die alle vier in Thaise aandelen beleggen. Natuurlijk zal een van de vier de beste zijn, dat is een nuttig gegeven, maar als de echte koerstrend plaats vindt in Semiconductorbedrijven in de VS en Europa, dan worden die met de vergelijking van vier Thaise trackers niet gevonden en mist u dus toch die trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken. In de Fund Selector hebben wij daarom een samenstel van ruim 100 trackers bij elkaar gebracht. En dit universum groeit voortdurend. Wij zoeken daarbij naar trackers en goedkope beleggingsfondsen, die in specifieke sectoren, landen, grondstoffen, markten etc. beleggen. In het universum zult u dus trackers terugvinden, die in Goud beleggen naast trackers die in Braziliaanse aandelen beleggen of juist weer in machinebouwers of in banken. Hoe meer gespecialiseerd een trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis. Copyright Vladeracken is, des te groter is de kans dat zich een krachtige trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken ontwikkelt die met deze methodiek tijdig wordt opgepakt. Ter bevestiging zoeken wij bovendien liefst per type trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis. Copyright Vladeracken twee fondsen. Op deze manier wordt gewaarborgd, dat de onderliggende trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken bepalend is voor het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken en niet de een of andere fondsspecifieke gebeurtenis.

Valutarisico

Het heeft geen enkele zin om trackers genoteerd in $’s te vergelijken met trackers genoteerd in €, zonder een correctieEen daling van de koersen met van tenminste 10%. Copyright Vladeracken voor de valutaverschillen te maken. Wij kiezen daarom bij voorkeur voor trackers genoteerd in €. Alleen als er geen €-variant bestaat willen wij een enkele keer een $-genoteerde trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis. Copyright Vladeracken kiezen. Trackers in £ of in ¥ of andere valuta hebben wij niet in het universum zitten. Dit beperkt uiteraard onze keuze, maar zorgt ook voor een betere beheersbaarheid van het risico van deze methodiek.

Beleggingshorizon

MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken laat zich meten op elke tijdsbasis. U kunt dit soort berekeningen maken op tikbasis, op uurbasis, op dagbasis, op weekbasis etc. Wij hebben, na veel onderzoek, gekozen voor een wekelijkse meting. Dat betekent dat wij de wekelijkse slotkoersen gebruiken voor onze berekeningen. Dat betekent ook dat wij niet op zoek zijn naar intradayHet koersverloop binnen een handelsdag. Copyright Vladeracken trends, maar naar trends met een beleggingshorizon van drie tot zes maanden of langer. Dit vermindert de transactiefrequentie en zorgt voor een relatief stabiele portefeuille. Rendementen worden daardoor stabieler en de methode wordt minder afhankelijk van kleine marktverstoringen, die regelmatig plaatsvinden. Het model werkt op alle door ons onderzochte tijdsgewrichten (time frames).

Statistieken

Er zijn heel veel statistieken te berekenen op de resultaten van deze methode. Wettelijk zijn verplicht grootheden als gerealiseerd netto rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken (Netto R), Total Cost of Ownership (TCO), Risico als gemeten m.b.v. de standaarddeviatie van de resultaten (StDev), Alle hier gepubliceerde getallen zijn gebaseerd op de door ons al jaren geadministreerde modelportefeuille, de portefeuille die specifiek op basis van de Fund Selector Methodiek wordt belegd.

| Jaar | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Netto RendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken | -/- 1,1% | -/- 2,8% | 3,6% | -/-1,5% | 0,7% | 5,5% | -/-5,4% | 13,9% |

| StDev | 4,4% | 3,0% | 3,7% | 2,7% | 4,5% | 5,9% | 2,5% | 5,2% |

| TCO | 2,1% | 2,2% | 1,8% | 2,0% | 2,0% | 1,9% | 1,8% | 1,8% |

Voor een uitgebreide toelichting over het begrip TCO verwijzen wij u naar onze speciale toelichting hierover op onze website. Wij volstaan hier met aan te geven dat dit percentage het totale kostenpercentage is, dat onze eigen kosten voor beheer omvat (incl. BTW), alle transactiekosten, maar ook alle kosten zoals die door de fondsen zelf in rekening gebracht worden. Het getoonde resultaat is inclusief, dus na aftrek van alle kosten (de TCO).

Toezichthouders maken een onderscheid tussen een te verwachten TCO (TCO ex-ante) en een gerealiseerde TCO (TCO ex-post). De TCO in de tabel is een ex-post TCO. De ex-ante TCO schatten wij in op ongeveer 2% per jaar. Het feitelijk percentage zal meestal daaronder liggen tenzij de benchmark (6% netto rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken per jaar) wordt overschreden. Want in dat geval is sprake van een extra prestatievergoeding van 15% excl. BTW van het resultaat dat boven de doelstelling van netto 6% (dus inclusief overige kosten) uitstijgt. Per % surplusrendement zal de ex-post TCO dus ongeveer 0,17% hoger uitvallen. Er is overigens wel sprake van een “high watermark”, verliezen uit het verleden moeten eerst worden ingelopen alvorens de doelstelling wordt berekend die overschreden moet worden.

Hierboven is geen prestatievergoeding in de tabel opgenomen omdat hiervan in de jaren 2012 – 2018 geen sprake is geweest.

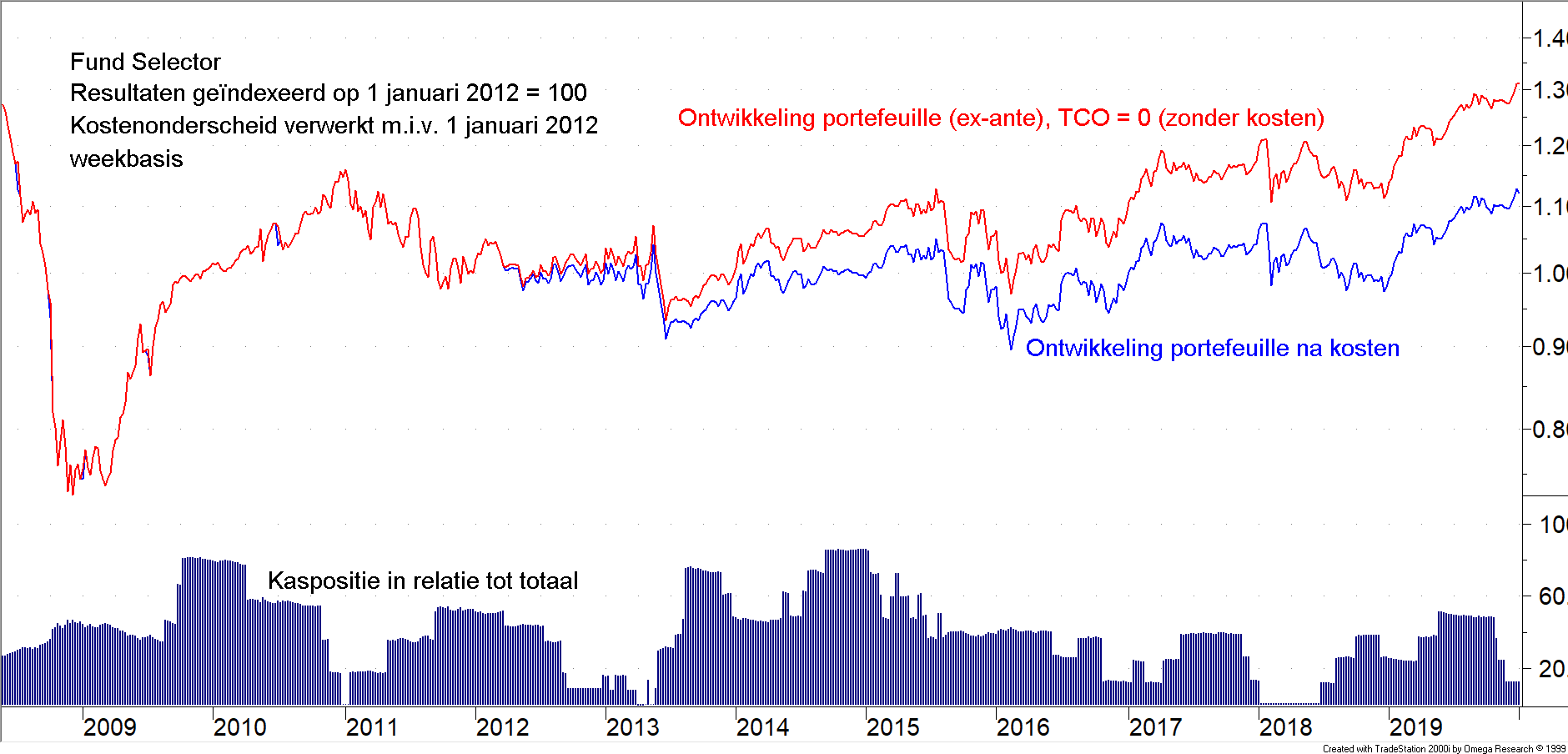

Grafische weergave rendement met en zonder kosten

Enige tijd geleden heeft de toezichthouder een verplichting toegevoegd aan de publicatie van rendementen. Het gaat om de grafische weergave van een netto rendementsontwikkeling, die dan moet worden vergeleken met dezelfde waardeontwkkeling van de portefeuille, maar dan zonder kosten (dus met een TCO van 0%). Dat gaat volledig voorbij aan de toegevoegde waarde van de beheerder en veronderstelt dat het rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken van een model ook zonder medewerking van een vermogensbeheerder kan worden verkregen door willekeurig welke belegger. Het gaat ook voorbij aan het feit dat dit niet alleen per definitie leidt tot een grafiek die boven het netto rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken ligt, maar hoe langer een model gehanteerd wordt des te groter dat verschil ook wordt. In onze toelichting op onze TCO-publicaties hebben wij hierover een opinie opgenomen en aangegeven dat wij deze grafiek hebben opgesteld alleen voor de Benelux Selector, juist vanwege het absurde karakter van deze juridische verplichting. Daarom ziet u hieronder toch deze grafiek met toelichting.

In de grafiek ziet u op weekbasis hoe de Fund Selector-portefeuille zich heeft ontwikkeld sinds begin 2006. De donkerblauwe lijn in het midden is het feitelijke rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken van de portefeuille, netto, dus inclusief kosten, de rode lijn is diezelfde ontwikkeling, maar dan zonder alle kosten. De exacte kostengegevens vóór 1 januari 2012 hebben wij niet op een rij gezet, de grafieken lopen derhalve pas sinds die datum uit elkaar. Beide grafieken zijn weergegeven op basis van de feitelijk uitgevoerde aan- en verkoopprijzen en de grafieken zijn geïndexeerd (1 januari 2012 = 100%). De rode lijn zal per definitie harder oplopen dan de blauwe, maar u ziet ook dat de afwijking zich vrij stabiel ontwikkelt. En dat heeft te maken met de kostenstructuur, die al jaren dezelfde is.

Ter informatie is in de onderste helft van de grafiek ook nog met een staafdiagram aangegeven hoe groot in relatieve zin de kaspositie in de portefeuille is geweest op elk moment. Daaraan is te zien dat het regelmatig voorkomt dat alle of vrijwel alle posities worden verkocht. Waarom zou u in aandelen belegd blijven als het model verwacht dat de aandelenprijzen zullen dalen?

Gemiddeld rendement sinds 1999 en risico

Sinds eind 1999 hanteren wij deze aanpak. In al die jaren (ruim 20 jaar) is het gemiddelde jaarlijkse netto rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken 4,5% per jaar (op samengestelde basis berekend) geweest. Dat het systeem niet zonder risico is, bewees 2008, toen de portefeuille in waarde halveerde. Dat verlies is nog niet helemaal ingelopen, maar de portefeuille staat sinds dat dieptepunt alweer ruim 50% hoger. Deze scherpe koersdaling is in 20 jaar slechts eenmaal voorgekomen, zelfs in de nadagen van de IT-hype bedroeg het verlies niet meer dan 20%. Bovendien zijn er inmiddels maatregelen getroffen om een dergelijke grote koersdaling in de toekomst te voorkomen. Het gemiddeld aantal transacties in al die jaren bedraagt 8,3 per jaar.

Wat als er geen trends zijn?

Maar er komt een moment dat een van de twee partijen is uitverkocht respectievelijk uitgekocht. De blow-off is een typisch fenomeen, dat veelal bij individuele aandelen voorkomt maar recent bijvoorbeeld ook bij cryptomunten zoals de BitcoinBTC. Een vorm van elektronisch geld. Tegelijkertijd is het de naam van de open source software die is geformuleerd om elektronisch geld te gebruiken. Bitcoins worden opgeslagen op de computer. De Bitcoin is gebaseerd op het werk van Wei Dai en geïmplementeerd door Satoshi Nakamoto. Copyright Vladeracken. In de laatste fase van een stijging gaat alle aandacht van beleggers, ook van de onkundige beleggers uit naar dat ene aandeel dat nog stijgt. De koersstijging van dit aandeel is dan extreem. Dagen met koersstijgingen van 10% op één dag komen dan voor. Maar uiteindelijk heeft iedereen, die het specifieke aandeel wilde kopen, al was het maar omdat men bang was om de rit te missen, gekocht. Dan zijn er geen kopers meer over. De eerste beste belegger die dan besluit om zijn aandeel te verkopen om winst te nemen, vindt dan geen kopers meer om de aandelen aan te verkopen. Hij treft een lege markt aan. Als hij dan een “bestens”-order opgeeft, dan zakt de koers net zolang tot zich een nieuwe koper aandient. Die daling gaat dan vaak nog sneller dan de voorafgaande koersstijging.

Dit soort keerpunten staan meestal niet op zichzelf. Andere aandelen, sectoren, markten dalen dan ook maar zijn al eerder gaan dalen. In deze fase is er vrijwel geen enkel fonds dat nog stijgt of het moeten fondsen zijn die als bescherming gezien worden en die het dus juist heel erg slecht gedaan hebben in de periode voorafgaande aan de daling. Deze fondsen staan onderaan de ranglijst en komen dus niet in beeld. Maar de sterkste stijgers blijven nog langere tijd bovenaan de lijst staan ook al dalen ook de koersen van deze fondsen. Dit fenomeen is typerend voor beleggen op basis van MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken-strategieQuis est tam dissimile homini. Cur id non ita fit? Tum Triarius: Posthac quidem, inquit, audacius. Ut proverbia non nulla veriora sint quam vestra dogmata Copyright Vladerackenën. Hierop is maar een antwoord mogelijk: verkopen en niets terugkopen. Het betekent dat het model tijdelijk “on hold” gezet moet worden, de schakelaar moet even uit!

Zo nu en dan is een relatief groot deel van de portefeuille liquide

In zo’n fase wordt er wel verkocht, maar wordt er niet iets anders voor teruggekocht. Daarmee wordt een dekking ingebouwd tegen koersdalingen, met als gevolg dat een relatief groot deel van de portefeuille onbelegd kan raken, dat wil zeggen in contanten wordt aangehouden bij tijd en wijle. Dit is een essentieel onderdeel van de strategieQuis est tam dissimile homini. Cur id non ita fit? Tum Triarius: Posthac quidem, inquit, audacius. Ut proverbia non nulla veriora sint quam vestra dogmata Copyright Vladeracken. Zij zorgt voor een aanmerkelijk daling van het risico van de strategieQuis est tam dissimile homini. Cur id non ita fit? Tum Triarius: Posthac quidem, inquit, audacius. Ut proverbia non nulla veriora sint quam vestra dogmata Copyright Vladeracken.

Tegengestelde fondsen aankopen

Een andere strategieQuis est tam dissimile homini. Cur id non ita fit? Tum Triarius: Posthac quidem, inquit, audacius. Ut proverbia non nulla veriora sint quam vestra dogmata Copyright Vladeracken is om juist in de topfase van een markt de zwakste fondsen aan te kopen in plaats van de sterkste in de hoop dat die worden opgepakt als veilig alternatief. Dit geldt vooral voor trackers in goud en andere (niet industrieel toegepaste) edelmetalen. Dat is dan ook onderdeel van onze Fund Selector Methodiek. Eind 2017 was 25% van de portefeuille belegd in trackers in goud en zilver, twee categorieën die op dat moment onderaan de lijst bungelden.

Moment van evaluatie en aantal posities

De rangorde analyse wordt elke week uitgevoerd. Maximaal worden 8 fondsen in portefeuille aangehouden. Elke week komen de twee posities in aanmerking voor verkoop en / of vervanging. Maar er kan ook besloten worden om de twee aan de beurt zijnde fondsen te laten zitten. In dat geval wordt er niet gehandeld. Op deze manier komen alle fondsen minstens eenmaal per maand voor herziening in aanmerking. In 20 jaar zijn 168 transacties uitgevoerd, ruim 8 aan- plus verkooptransacties per jaar. Gemiddeld betekent dit, dat slechts jaarlijks vier fondsen gewisseld worden. Alle statistieken in dit document zijn berekend over de periode 1 november 1999 tot en met 31 december 2019.

RISICO’s

Omvang van het universum

De systematiek van de Selector is gebaseerd op het principe van de Relatieve Sterkte. Lang niet alle fondsen kunnen in ons universum worden opgenomen. Dit betekent dat geen garantie bestaat dat de fondsen gekozen worden, die beleggen in de sterkste voorhanden zijnde trends ergens in de financiële wereld. Zo is geen fonds opgenomen dat in louter Afrikaanse aandelen belegt en er kan derhalve niet geprofiteerd worden van een eventuele bullmarkt in Afrikaanse aandelen. Bovendien wordt geen onderzoek gedaan naar de vraag of de vertegenwoordiger van een bepaalde sector, land of beleggingscategorie wel de beste is binnen het beschikbare palet van fondsen in de gehele wereld. Zo is bijvoorbeeld niet bekend of het Merrill Lynch World Gold Mining Fund in haar soort het best beschikbare fonds is voor goudmijnbouwbedrijven.

Kosten binnen beleggingsfondsen

Daarnaast vindt geen onderzoek plaats naar de kosten welke door beleggingsfondsen binnen het fonds zelf worden geheven. Louter de netto performance van de koers van het aandeel van een fonds is maatstafgevend en eventuele kosten worden alleen meegenomen voor zover de relatieve performance achterblijft door het drukkende effect van de “hoge” kosten. Wel wordt gekeken naar de verhandelbaarheid. Fondsen moeten hetzij een open-end structuur hebben hetzij ruim verhandelbaar zijn op een gereguleerde effectenbeurs. Uiteraard worden de feitelijke kosten wel meegenomen in de berekening van de TCO.

Concentratierisico

Door het beperkte aantal van 8 beleggingsfondsen en door de mogelijkheid dat tot maximaal drie fondsen in één sector voor een cliënt op enig moment in portefeuille kunnen worden aangehouden, ontstaat de kans dat de spreiding van risico’s in de portefeuille slechts beperkt is. Bovendien is het mogelijk dat alle fondsen in één beleggingscategorie, zoals bijvoorbeeld aandelen, bovenaan in de selectie staan. Hierdoor kan een eenzijdig marktrisico ontstaan. Omdat het systeem er ook naar tendeert de sterkste trends te vinden, kunnen koersreacties op de betreffende beurzen tot verhoogde volatiliteitDe beweeglijkheid van prijzen. Copyright Vladeracken van de portefeuille leiden.

Volatiliteit

Beleggingen die sterk stijgen kunnen ook sterk in waarde dalen.

Vertragingsrisico

De beschermingsmethodiek tegen koersdalingen binnen de Selector Methodiek zorgt ervoor dat zwak presterende fondsen worden verkocht en worden ingeruild tegen sterkere fondsen. In tijden van algehele koersdalingen op meerdere financiële markten tegelijk zal dit er automatisch toe leiden dat geldmarktfondsen met zeer lage risico’s worden aangekocht (of geen enkel fonds wordt aangekocht maar contanten worden aangehouden). Dit geschiedt echter pas nadat de performance van de bestaande fondsen in historisch perspectief is verslechterd. En dat betekent dat nooit door uw beheerder op toppen verkocht zal worden.

Valutarisico

Valutaverschillen dragen bij tot het verschil in performance van de fondsen, die in verschillende valuta noteren en ook wanneer zij zelf in verschillende valuta beleggen. In het laatste geval wordt het overgelaten aan de beheerder van het fonds om zich tegen het valutarisico al dan niet in te dekken. Dit zal het resultaat van het fonds beïnvloeden en dit komt dan vervolgens tot uiting in de rangschikking tijdens het selectieproces van de Selector. Maar wanneer een fonds in bijvoorbeeld $’s noteert, zal het dollargedrag ten opzichte van de € (onze thuisvaluta) niet zichtbaar zijn in de rangschikking die de Selector aanbrengt. Maar het zal wel degelijk van invloed zijn op het feitelijke beleggingsresultaat dat u als belegger in dit fonds behaalt. Als het gebruik van derivaten is toegestaan kan er wel separaat tot indekking worden overgegaan. Uw beheerder kan hiervoor een actieve politiek van afdekking voeren, maar dit valt buiten het bestek van de Fund Selector.

Beleggers wordt derhalve aangeraden om niet met behulp van deze systematiek het gehele vermogen te beleggen maar binnen het gehele vermogen zelf een spreiding aan te brengen. Als bouwsteen in het totale vermogen kan dit een prima aanvulling op het totaal vormen.

Overige informatie

Deelname in de Fund Selector is mogelijk vanaf € 50.000 per account. Kosten voor beheer zijn 1,2% per jaar excl. BTW te berekenen in half jaarlijkse termijnen bij aanvang van de periode. Daarnaast wordt een performance fee berekend van 15% van de meerwinst boven een jaarlijks rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken van 6%. Verliezen uit voorgaande periodes dienen eerst ingelopen te worden, voor de 6% benchmark geldt geen compensatie eis met terugwerkende kracht.

De waarde van uw beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Plaats een Reactie

Meepraten?Draag gerust bij!