Beursgenoteerde pareltjes in Europa – Deel 2

(publicatiedatum 11 november 2019)

Inleiding

Eind september hebben wij een eerste deel gepubliceerd in een reeks waarin wij verslag doen van onze gesprekken met enkele MidKap en SmallKap ondernemingen uit Europa. Wij hebben deze ondernemingen gesproken op het European Midcap Event in Amsterdam op 21 september 2019. 11 bedrijven zijn toen de revue gepasseerd namelijk:

- Oeneo (gesproken met Philippe Doray (CFO))

- Avio (gesproken met Fabrizio Spaziani (IR) en Matteo Picconeri (IR))

- Keyware Technologies (gesproken met Stéphane Vandervelde (CEO))

- Reply (gesproken met Michael Lückenkötter (IR))

- BigBen Interactive (gesproken met Alain Falc (CEO))

- AB Science (gesproken met Laurent Guy (DF))

- FACC (gesproken met Manuel Taverne (IR))

- Stemmer Imaging (gesproken met Lars Böhrnsen (CFO) en Lena Vitzthum (F & C))

- Tinexta (voorheen Technoinvestimenti; gesproken met Lawrence Kay (IR))

- Synergie (gesproken met Yvon Drouet (Mgmnt))

- El.EN (Electronic Enineering, gesproken met Andrea Gangioli (CEO) en Enrico Romagnoli (IR))

Dit “event” wordt al jaren in andere plaatsen georganiseerd door CF&B Communication. Dit jaar werd de dag in samenwerking met Intermonte georganiseerd, een Italiaanse broker en researcher. In ons eerste deel hebben wij verslag gedaan van de gesprekken met Oeneo, Avio en Keyware Technologies NV, ditmaal zijn Reply, BigBen Interactive, AB Scienceen FACC aan de beurt, ook nu weer vier zeer uiteenlopende ondernemingen, zowel qua business als qua omvang.

Doel van de dag, research

Voor ons is het doel van een dergelijk dag het kennismaken met kleinere, veelal technologisch gedreven ondernemingen uit een hele reeks verschillende sectoren. Het geeft de mogelijkheid om in een in korte, efficiënte tijdspanne op de hoogte gebrachte worden van allerhande ontwikkelingen en de bijbehorende ondernemingen en het opent daarmee onze ogen voor nieuwe beleggingskansen. Gebruikelijk is, dat wij daarna de ondernemingen in onze modellen opnemen om te zien of zij voldoen aan onze criteria. Dat kan zowel fundamenteel als kwantitatief zijn. Als de ondernemingen voldoen aan onze fundamentele criteria zullen wij er een uitgebreidere studie naar maken en bezien of zij passen in onze Prijs<Waarde Portefeuilles. Daarnaast worden de bedrijven opgenomen in onze koersendatabase, die ten grondslag ligt aan de Selector Methodiek. Komen ze door de filter, dan worden ze aangekocht. Ze zijn dan niet langer onbekenden. Het zijn vaak kleinere bedrijven, waarmee de liquiditeit van dag tot dag op de beurs kleiner is. Dat maakt ze niet altijd geschikt voor deze methodieken. In dat geval worden ze alleen fundamenteel bekeken. Een bijkomend voordeel is, dat dit soort dagen een crash course in nieuwe technologieën en ontwikkelingen betekenen. U gaat dus in deze serie artikelen nog geen conclusies treffen, maar slechts korte introducties over de hierboven al genoemde ondernemingen.

Reply SpA

Reply is een Italiaanse onderneming die zich als specialistische consultant opstelt. Het bedrijf neemt aan de lopende band kleinere consultancy bedrijven over die allemaal zelfstandig winstverantwoordelijk blijven maar een achterliggende organisatie krijgen waarin specialistische diensten worden uitgewisseld. Het idee is dat een lokale ondernemer / consultant zijn eigen klantennetwerk blijft behouden en daar winstverantwoordelijk voor blijft, maar daarbij inhoudelijk via de moeder door de andere specialisten in de onderneming kunnen worden gesteund. Zij zien zich als concurrent gepositioneerd tegenover grote firma’s als Accenture. Het bedrijf heeft 7.900 werknemers in dienst en een omzet van ruim € 1 miljard in 2018. Uit de presentatie van Reply, die het bedrijf op 21 september uitdeelde komt het volgende overzicht van de klanten waarmee de onderneming werkt:

Maar de dienstverlening zit met name in de software-services. Zo is de onderneming partner van bedrijven als Apple, Microsoft, Oracle, Salesforce, etc. De onderneming stelt zich op als de specialist die de brug vormt tussen de feitelijke bouwer en de afnemer van geautomatiseerde systemen en diensten. Het neemt de verantwoordelijkheid op zich voor ontwerp en implementatie van IT-oplossingen op een breed scala van terreinen (getuige de klantenlijst).

De omzet van Reply bedroeg in 2018 ruim € 1 miljard waarmee dit een van de grotere ondernemingen is die wij gezien en gesproken hebben in Amsterdam.

Goedkoop is de

onderneming niet te noemen gelet op de koers-winstverhouding van ruim 22

(gebaseerd op een geschatte winst per aandeel voor 2019 van € 2,73 en een slotkoers op 6 november van € 60,95) en een

dividendrendementHet dividend dat uitgekeerd word, wordt gedeeld door de prijs van het betreffende aandeel. Door de jaren heen is het Dividend Yield een belangrijke indicator geweest in het voorspellen van dalende markten. Een lage Dividend Yield duidt op hoge aandelenprijzen. De markt heeft geen andere mogelijkheid meer, zo wordt aangenomen, dan te dalen. In het algemeen wordt het niveau van 2,8 aangemerkt als het keerpunt. Een niveau van 7 wordt gezien als een welhaast zekere indicatie dat de markt gaat stijgen. De Dividend Yield kan worden berekend voor alle gemiddelden van aandelenkoersen. Anthony Spare en Nancy Tengler gebruikten deze indicator als selectiemiddel. Zij vergeleken daartoe de Dividend Yield van het aandeel met de Dividend Yield van de markt als geheel. Hoge waarden vergeleken met de gemiddelde waarde identificeerden zij als koopsignalen en omgekeerd lage waarden als verkoopsignalen.

Copyright Vladeracken van 1,7%. Maar de onderneming voldoet wel aan al onze

criteria volgens de Prijs<Waarde Methode. Bovendien is de verhandelbaarheid

redelijk met een wekelijkse omzet van 100.000 tot 200.000 aandelen (met

uitschieters daarboven). In ons model is het aandeel echter koopwaardig tot een

koers van zo’n € 37. Het 5-jaars koersdoel is

€ 80,4, ook weer volgens de criteria van ons model.

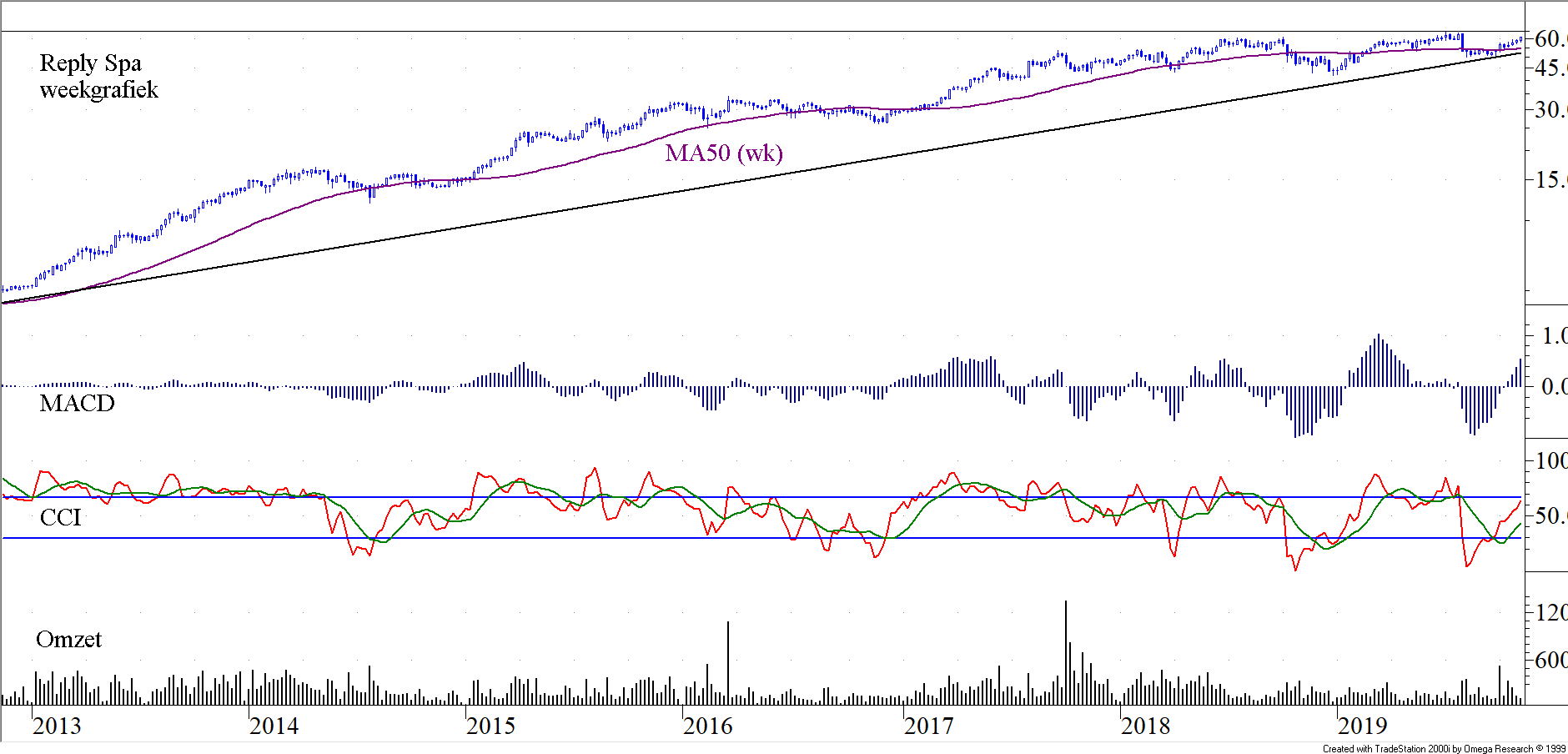

Technische beeld Reply

Het technische beeld is prima, maar ook hier kan niet gezegd worden dat u het aandeel momenteel op een laag punt koopt. Bovendien nadert de koers de oude top van begin dit jaar op

€ 64,75. En daarvoor moet ook nog de top uit 2018 geslecht worden, die op € 61,30 ligt. Voldoende weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren.

Copyright Vladeracken en reden om op dit moment voorzichtig te zijn. Maar dit is wel het type aandeel, dat in een bullEen belegger die positief staat ten opzichte van de toekomstige marktontwikkeling.

Copyright Vladeracken-markt gemakkelijk vrij hoge waarderingen krijgt, dus het aandeel kopen als het door de weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren.

Copyright Vladeracken van € 64,75 heen breekt is goed mogelijk, mits u dat maar voor de korte termijn doet.

Het is mogelijk, dat wij in een volgend artikel wat uitgebreider op de onderneming in zullen gaan, gezien het feit dat het bedrijf aan al onze Prijs<Waarde-criteria voldoet. Het is ongetwijfeld een mooie onderneming.

BigBen Interactive

De heer Alain Falc, met wie wij hebben gesproken, is directeur en grootaandeelhouder van deze onderneming. Zelden hebben wij zo’n door zijn eigen onderneming begeesterd man gesproken. Afgaande op zijn reacties moet gesteld worden dat hij in feite BigBen is. En dat is waarschijnlijk direct ook het grootste risico van deze onderneming. Hij is zo actief, heeft zoveel facetten van de onderneming onder zijn eigen hoede en is zo intens betrokken bij de onderneming, dat als hij zou wegvallen, er ongetwijfeld een flink vacuüm ontstaat. En dan kan het best zo zijn dat de onderneming verkocht wordt, mogelijk zelfs tegen een premie, maar dat zal dan nog moeten worden afgewacht.

BigBen Interactive ontwerpt, maakt en verkoopt online spelletjes en spelletjes voor zogenoemde gameconsols (PlayStation, XBoxx, Personal computers etc). Het is dus actief in de internationale game-markt. Producten zijn Warhammer ® ,Chaosbane, The Sinking City, Tennis World

Tour ® « Roland Garros Edition », Pro Cycling Manager 2019 and Tour de France ® 2019 (BigBen is een Franse onderneming) en ga zo maar verder. Echte “blockbusters” zitten er niet tussen, het is geen “Fortnite” met meer dan een miljard $ omzet per jaar. Het bedrijf besteedt het maken van de filmopnames, die tegenwoordig in dit soort spelletjes gebruikt worden vaak uit, maar heeft wel belangen in enkele studio’s en is al enkele jaren bezig om sommige studio’s op te kopen. In september van dit jaar is dit deel van het bedrijf ondergebracht in een aparte dochter, Nacon SAS genaamd. BigBen heeft nu nog 100% eigendom, maar Nacon is ook opgericht om dit deel van de totale onderneming zijn eigen financieringscapaciteit te geven inclusief de mogelijkheid om een eigen beursnotering te krijgen. Naast de gaming-markt is BigBen ook actief op het gebied van de verkoop van audioapparatuur en van mobiele telefoons en bijbehorende accessoires. De afsplitsing is op zichzelf logisch, want de gamingtak zal een hogere waardering kennen dan de handel in elektronica, ook al gaat het hier wel om smartphones e.d. Maar met een totale omzet van € 245 miljoen, waarvan € 105 miljoen in de spelletjestak, is BigBen al niet erg groot, dan is het interessante stuk, Nacon, nog kleiner.

Met een

slotkoers van € 13,84 op 6 november, is de marktwaarde van dit bedrijf

een slordige

€ 300 miljoen. Er gaan 60.000 tot 200.000 aandelen per week om (met

uitschieters naar boven) en dat maakt dit tot een smallkap-aandeel. Om u een

idee te geven, het Nederlandse Accell heeft een marktwaarde die ruim tweemaal

zo groot is en Accell wordt in Amsterdam bij de smallkap-aandelen genoteerd. Gunstig

is wel dat de onderneming snel groeit en veel van de groei financiert met de

uitgifte van nieuwe aandelen. Vooral de recente acquisities van enkele

filmstudio’s (vooral Franse studio’s) zijn vrijwel geheel met nieuwe aandelen

betaald. De balans blijft daarmee relatief veilig. Eind 2018 stond er € 164

miljoen aan eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde).

Copyright Vladeracken op de balans tegenover € 36 miljoen vreemd vermogen.

Dat is een heel redelijke verhouding.

Erg duur is de onderneming niet. De geschatte winst per aandeel voor 2019 is € 1,03, voor 2020 € 1,25 en voor 2021 € 1,55 (consensus schattingen, maar er zullen weinig analisten dit aandeel volgen, dus erg veel waarde mag u daar niet aan hechten). Daarmee komt de koers-winstverhouding wel uit op 13,4 voor een toch behoorlijk snel groeiende onderneming. Of de onderneming aan onze criteria voldoet kunnen we niet zeggen. Want wij hebben geen jaarverslag kunnen vinden, noch op de site van de onderneming zelf, noch op andere plaatsen in het internet. Wat ons betreft is daarmee in feite de discussie gesloten, als er geen gegevens gepubliceerd worden anders dan een summier bericht waarin de resultaten op hoofdlijnen besproken worden, dan moet ernstig getwijfeld worden aan de transparantie van de onderneming jegens haar aandeelhouders, een rode vlag voor beleggers.

Technisch beeld BigBen Interactive

Maar volatiel is het beeld wel en ook hier is een belangrijke weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren. Copyright Vladeracken in zicht op € 16,20. Een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken daarboven is best mogelijk, maar het is verstandig om daar wel eerst op te wachten. Dit is duidelijk een aandeel voor de meer speculatief ingestelde belegger.

De heer

Laurent Guy was buitengewoon enthousiast over AB Science, maar wij gaan

voorlopig niet in dit Franse bio-farmaceutische bedrijf beleggen. AB Science is

actief op het terrein van Protein Kinase Inhibitors (PKI). Het bedrijf maakt

nauwelijks omzet. Het zit nog in de onderzoeksfase van medicijnen (fase 2 en 3

klinische studies) en maakt jaarlijks zo’n

€

27 miljoen netto verlies. Dat betekent dat er om de zoveel tijd geld bij moet

totdat er een werkend en goedgekeurd medicijn is ontwikkeld en de onderneming daarmee de markt

op kan. Er staan ruim 41 miljoen aandelen uit, tegen een slotkoers op 6

november van € 3,52 betekent dat een marktwaarde van nog geen € 150 miljoen. In augustus

2019 zijn er opnieuw 3,5 miljoen aandelen uitgegeven, daar is ongeveer € 10

miljoen mee opgehaald. Dat is mooi, maar veel te weinig om in het huidige tempo

door te gaan met de onderzoekskosten. Er zal dus nog regelmatig nieuw geld

opgehaald moeten worden en of de studies uiteindelijk een positief resultaat

opleveren is bij dit soort onderzoek niet te voorspellen. Eind 2019 en begin

2020 zullen enkele resultaten bekend worden, maar dan is men nog niet zover dat

er een middel is, dat verkocht kan worden. Het kan wel leiden tot nieuwe

investeringen van andere farmaceutische grootmachten, als die de resultaten

interessant genoeg vinden.

Technisch beeld AB Science

Niet alleen is de onderneming veel te klein en nog in een veel te pril onderzoeksstadium actief, het technische beeld is helemaal fout. Hier moet u dus snel aan voorbij gaan en wij zullen er dan ook verder geen aandacht meer aan besteden.

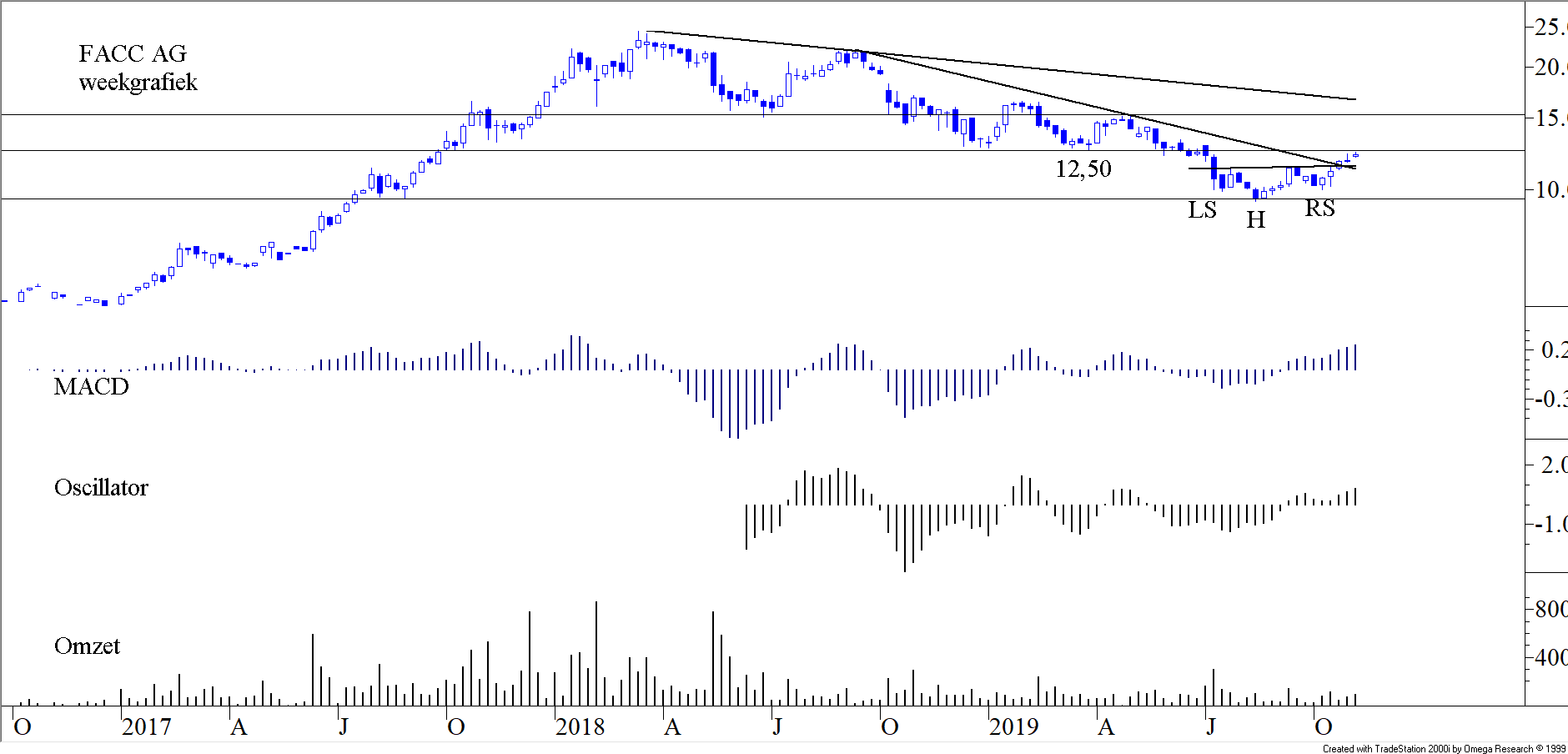

Dit Oostenrijkse bedrijf is nog niet zo lang beursgenoteerd, maar de rit sinds eind 2016 is behoorlijk volatiel geweest. Tussen 2016 en eind 2017 (zie figuur 4) steeg de koers van € 5,34 naar €24,45, een bijna vervijfvoudiging. Maar vervolgens daalde de koers weer naar een dieptepunt van € 9,36 in augustus 2019 om daarna weer op te stomen naar een slotkoers van € 12,16 op 6 november. Of u hiervan had kunnen profiteren is maar zeer de vraag. De omzet op de beurs varieerde in de afgelopen weken van 2.000 tot 11.000 aandelen per week.

Toch is het geen kleine onderneming. Over 2018 behaalde het bedrijf een totale omzet van ruim € 780 miljoen (het boekjaar wordt afgesloten in februari, dit is dus per eind februari 2019). De onderneming is een toeleverancier van de vliegtuigindustrie. Ze maken en ontwerpen vliegtuiginterieuren, bagagerekken, componenten voor vleugels, brandstofleidingen en onderdelen voor vliegtuigmotoren. 75% van de aandelen zit in vrij vaste handen. 55,5% van de onderneming is in handen van een aan de Chinese overheid gelieerde instelling, de andere 19,5% is verdeeld over een tiental grote beleggingsmaatschappijen. Het bedrijf groeit, maar op 15 oktober kwam het met een winstwaarschuwing, die het gevolg was van de uitfasering van een aantal toestellen van. Airbus en Boeing waarvoor zij onderdelen leverden. De koersdaling in 2018 en 2019 zal hier ongetwijfeld mee te maken gehad hebben. Kennelijk zijn beleggers niet tevreden met de snelheid waarmee de onderneming deze wegvallende stroom orders met nieuwe producten heeft opgevangen.

Het bestuderen van de cijfers wordt lastig gemaakt doordat het einde van het boekjaar in 2019 wordt aangepast naar 31 december. Feit is dat de onderneming zelf 2019 ziet als een overgangsjaar waarin fors geïnvesteerd wordt in nieuwe producten ter vervanging van oudere producten. FACC erkende dat de omzetgroei achterbleef bij de planning en dat de winstgevendheid daardoor enigszins onder druk staat. Maar de vliegtuigmarkt is een groeiende markt, dus dit zou een tijdelijk probleem moeten zijn.

De geschatte winst per aandeel voor de komende twee jaar is € 0,81 en € 0,97 (consensus), waarmee het bedrijf, mits er sprake is van een turn-around niet erg duur is. Maar het voldoet niet aan de criteria van ons Prijs<Waarde Model en kan dus wat ons betreft alleen op technische gronden gekocht worden. Daarvoor kijken we dan even naar het technische beeld.

Technisch beeld FACC

Er staan 45,8 miljoen aandelen uit en er gaan gemiddeld zo’n 55.000 aandelen per dag over de toonbank in Wenen. Daarmee is de verhandelbaarheid in orde. Dat lijkt in figuur 4 wat minder te zijn, maar dat komt omdat u daar de notering in Duitsland ziet. Technisch lijkt er inderdaad een turn-around aan het ontstaan te zijn. In de afgelopen maanden is er een kopschouderformatieDit patroon bestaat uit drie toppen waarbij de middelste de hoogste is en waarbij onder de twee tussenliggende bodems een lijn getrokken kan worden. Als deze lijn (neklijnSteun of weerstandsniveau onder andere in een Kop & Schouder patroon. De neklijn verbindt de toppen of bodems van het patroon afhankelijk van het feit of het een top- of bodemformatie is. Copyright Vladeracken) na de derde top naar beneden toe doorschreden wordt is dit de bevestiging van het patroon. Het is in het algemeen een omkeer patroon. Er is ook een Inverted Head and Shoulder patroon. Hierbij is de middelste bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken de laagste. Copyright Vladeracken ontstaan waaruit twee weken geleden een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken omhoog heeft plaatsgevonden. De koers ligt nu vlak onder een belangrijke weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren. Copyright Vladeracken, die op € 12,50 ligt. Het koersdoel van het kopschouderpatroon is € 13,40. De koers zou dan niet alleen de genoemde weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren. Copyright Vladeracken gebroken hebben, maar er ligt dan ook voldoende ruimte voor een koersstijging tot boven € 15,-. Daarmee is het aandeel dus technisch koopwaardig, maar de voorzichtige belegger moet wachten tot de weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren. Copyright Vladeracken van € 12,50 genomen is.

Tot zover, volgende keer komen Stemmer, Tynexta en Synergie aan de beurt.

Den Haag,11 november 2019

Gijsbrecht K. van Dommelen

Vladeracken VermogensbeheerDe handelsnaam van Vladeracken BV. Een vermogensbeheerder met een vergunning in Nederland.

Copyright Vladeracken

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV,

een vermogensbeheerder met vergunning van de AFM. Vladeracken belegt wel en/of

heeft belegd in de hier besproken effecten voor haar cliënten. Dit stuk is geen

beleggingsadvies. Wie in de hier besproken effecten en conform de hier

besproken methodiek belegt of wenst te beleggen doet dat voor eigen rekening en

risico. In dit kader wijzen de auteur en Vladeracken BV alle

verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken

effecten vertegenwoordigen een hoog risico.

Plaats een Reactie

Meepraten?Draag gerust bij!