Aquafil Spa – Circulariteit “to the max”

In 2019, in een bijeenkomst in Amsterdam, georganiseerd door het Italiaanse Intermonte, hebben wij een gesprek mogen hebben met de directeur / groot aandeelhouder van Aquafil Spa, de heer G. Bonazzi. Via een holding, GB&P Srl hebben hij en zijn echtgenote 58,5% van de aandelen van de onderneming in handen. Het gesprek was een gesprek met een bevlogen ingenieur, die uitgebreid inging op de markt voor Nylon 6 en de uitvindingen waar het bedrijf mee bezig was om de productie van Nylon 6 circulair te maken. Nylon 6 is een belangrijke grondstof voor kleding, tapijt en allerlei andere soorten textiel, maar ook voor visnetten. En bij dit laatste begint onze analyse van deze onderneming.

Econyl – circulaire Nylon 6

Het merk Econyl is het paradepaardje van deze onderneming. Het is Nylon 6, dat is geproduceerd uit oude afgedankte Nylon 6 producten. Het bedrijf heeft een proces uitgevonden en grotendeels gepatenteerd, waarbij Nylon 6 afval wordt afgebroken tot de basisgrondstoffen waaruit vervolgens nieuwe Nylon 6 wordt geproduceerd. Nylon 6 is een veel gebruikt product, dat onderhevig is aan flinke concurrentie. Nylon 6 wordt traditioneel gemaakt uit Caprolactam dat geproduceerd wordt uit aardolie. Er zijn een aantal, vaak grote petrochemische bedrijven, die Nylon 6 produceren waarmee dit een zeer concurrerende markt is, met lage marges en cyclisch van aard. Normaal gesproken is dat geen interessante markt voor beleggers omdat deze bedrijven het vooral moeten hebben van schaalgrootte en een voortdurende verbetering van de efficiëntie in het fabricageproces. Dat gaat met grote investeringen en leidt tot cyclische bewegingen in de resultaten. En zij opereren ook nog eens in een markt die volwassen is en niet bepaald hard groeit.

Het merk Econyl is het paradepaardje van deze onderneming. Het is Nylon 6, dat is geproduceerd uit oude afgedankte Nylon 6 producten. Het bedrijf heeft een proces uitgevonden en grotendeels gepatenteerd, waarbij Nylon 6 afval wordt afgebroken tot de basisgrondstoffen waaruit vervolgens nieuwe Nylon 6 wordt geproduceerd. Nylon 6 is een veel gebruikt product, dat onderhevig is aan flinke concurrentie. Nylon 6 wordt traditioneel gemaakt uit Caprolactam dat geproduceerd wordt uit aardolie. Er zijn een aantal, vaak grote petrochemische bedrijven, die Nylon 6 produceren waarmee dit een zeer concurrerende markt is, met lage marges en cyclisch van aard. Normaal gesproken is dat geen interessante markt voor beleggers omdat deze bedrijven het vooral moeten hebben van schaalgrootte en een voortdurende verbetering van de efficiëntie in het fabricageproces. Dat gaat met grote investeringen en leidt tot cyclische bewegingen in de resultaten. En zij opereren ook nog eens in een markt die volwassen is en niet bepaald hard groeit.

Figuur 1 Het productenpalet onder de Econyl-vlag

Figuur 1 Het productenpalet onder de Econyl-vlag

(Overgenomen uit een analistenpresentatie van de onderneming uit september 2020)

Anecdote

Maar het interessante van dit bedrijf wordt het beste geïllustreerd met de bevlogen wijze waarop Bonazzi over zijn onderneming sprak en de problemen die hij tegenkwam bij zijn zoektocht naar een volledig circulaire productie van Nylon 6. Hij vertelde, dat hij een grote fabriek in Slovenië had opgezet om afgedankte Nylon 6-producten te recyclen. Om de fabriek te voeden was hij op zoek gegaan naar visnetten, u weet wel, de grote netten die in oceanen ronddrijven nadat ze door enorme visfabriekschepen zijn afgedankt en overboord zijn gezet en waarin allerhande dieren verstrikt raken en verdrinken. Deze netten worden zo nu en dan opgevist en onder meer in Brazilië aan land gebracht. De netten gelden als afval en daar ontstond zijn eerste probleem. Want in Europa zijn wij vooral goed in het exporteren van afval naar derde wereld landen. Afval importeren hebben wij Europa-wijd verboden. En deze afgedankte visnetten gelden als afval. Hij moest dus een speciale vergunning aanvragen, op Europees niveau en op lokaal niveau om deze netten uit de hele wereld naar Slovenië te transporteren. Nog altijd is deze toestemming een beperkende factor in de hoeveelheid Nylon 6 die hij circulair kan produceren. Er is afval genoeg, maar hij krijgt niet voldoende ruimte om dat afval naar zijn fabrieken te brengen.

Eenmaal daar aangekomen moest het afval eerst gespoeld worden. Het afvalwater dat daarbij vrijkwam bleek vol met allerhande vervuilende materialen te zitten, waaronder, zo vertelde hij, een flinke hoeveelheid koper. Om dit afvalwater te verwerken moest hij een waterzuiveringbedrijf inhuren die het water weliswaar zuiverde, maar daarbij veel slib overhield dat in grote bassins werd opgeslagen. Wie herinnert zich nog het ongeluk in Brazilië waarbij de damwand van een van dit type bassins bij een grote mijn van de grootste Brazilaanse mijnbouwmaatschappij brak en er vervolgens een enorme hoeveelheid vervuilend slib vrijkwam enkele jaren geleden? Aquafil heeft hier intern over nagedacht en vervolgens een procedé ontwikkeld om het koper uit het afvalwater te filteren. Tegenwoordig betaalt Aquafil niet langer voor de afvoer van vervuild spoelwater, maar hergebruikt het bedrijf hetzelfde water keer op keer terwijl het ook nog eens jaarlijks een flinke hoeveelheid koper op de wereldmarkt verkoopt. Daarmee kost het verwerken van spoelwater niet langer geld, maar levert het aanvullende inkomsten op terwijl de onderneming en passent ook nog eens het eigen watergebruik flink heeft verminderd, een probleem dat belangrijk is omdat de productie van Nylon 6 veel water kost.

Waarom niet nu al volledig circulair?

Aquafil heeft zich ten doel gesteld om middels intern onderzoek er naar te streden om uiteindelijk het volledige fabricage proces van Nylon 6 circulair te maken in al haar fabrieken. In 2019 bestond 38% van de totale Nylon 6-productie van de onderneming uit gerecycled materiaal. Dat dit nog geen 100% is, heeft met een aantal zaken te maken. Ten eerste is er nog altijd niet genoeg grondstof. Een deel van de acquisities die de onderneming zo nu en dan doet bestaat uit afvalverwerkingsbedrijven die zich bezig houden met textielafval zoals vloerbedekking. Daarmee verhoogt Aquafil langzaam maar zeker de toevoer van afval dat ze kan gebruiken in haar eigen fabricageproces. Zo kondigde Aquafil op 23 september 2021 de opening van een nieuw verzameldepot aan in San Diego waar particulieren gratis afgedankte tapijten en ander textiel afval konden afgeven.

Maar daarnaast is het productieproces nog niet voldoende concurrerend met de productie van Nylon 6 uit aardolie. Een fors stijgende olieprijs helpt daarbij enorm, maar in 2020, toen door de Covid 19-pandemie de olieprijzen instortten, kwam met name afzet van Econyl-Nylon 6 flink onder druk te staan omdat de prijzen van gewone Nylon 6 met de olieprijzen mee daalden terwijl de fabricage van circulair Nylon 6 in feite relatief onafhankelijk van de olieprijzen is.

Aandacht voor circulariteit bij Today’s, de Today’s ESG-criteria

Op 21 juli 2021 hebben wij ons eigen ESG-beleid als beleggingsonderneming gepubliceerd. Sommige cliënten vinden dit beleid echter niet ver genoeg gaan. Zij willen graag beleggen in bedrijven, die een zichtbare impact hebben op de verbetering van ons klimaat. Beleggingen die aan dat criterium voldoen zijn niet alleen donker groen op basis van een statistische set van criteria (die momenteel slechts beperkt is tot CO2 uitstoot), maar voor deze bedrijven is voor de leek zichtbaar te maken hoe deze ondernemingen dan wel tot die impact komen. Met deze cliënten spreken wij af, dat wij, naast een stabiele lange termijn aandelenportefeuille, die aan onze groene ESG-criteria voldoet, ook een aparte portefeuille inrichten, waarin (door de aard veelal kleinere) bedrijven zijn opgenomen, die in onze ogen een duidelijke positieve impact nastreven en hebben op ons klimaat. In dit kader bespraken wij eind september al het eveneens Italiaanse Falck Renewables, maar Aquafil pas duidelijk ook in dit kader wat ons betreft.

Uit het eerst stuk van ons verhaal moge duidelijk worden, dat de onderneming wellicht nog niet een neutrale voetafdruk heeft, maar dat alles in de onderneming er wel op gericht is om uiteindelijk volledig circulair te worden. De onderneming investeert voortdurend flink in de ombouw van haar fabrieken en in de ontwikkeling van technologie om met de normale Nylon 6-productie concurrerend te worden.

De ESG-score

Maar wij hebben ook enkele cijfermatige en enkele harde inhoudelijke criteria gesteld in onze ESG-aanpak, dus een toets daaraan hoort binnen de analyse. De Bloomberg ESG-score moet A of hoger zijn en de Bloomberg ESG Reporting Score moet 50 of hoger zijn. En daar lopen we tegen een probleempje aan. Voor Aquafil bestaat er bij Bloomberg nog geen ESG Score en zelfs geen ESG Reporting Score. Toch denken wij dat wij dit terzijde mogen schuiven, de onderneming ademt in alles uit dat het streeft naar een “impactvolle” transitie. Hier sprekend e feiten in feite voor zich. Verder mag de onderneming niet actief zijn op het vlak van fossiele brandstoffen, wapens, fastfood en moet de onderneming “impact” hebben. De “fossiele brandstoffen”-beperking is hier wellicht een discussie waard. Want een deel van de grondstoffen van de onderneming bestaat nog steeds uit op aardolie gebaseerd materiaal. Maar gelet op de doelstelling van de onderneming hechten wij hier in dit specifieke geval minder aan. Aan de andere criteria voldoet de onderneming wel, en van “controverses” (exorbitante salarissen, uitbuiting en ga zo maar verder) is vooralsnog geen sprake. Wij hebben in sociale media geen rare dingen aangetroffen. Onze conclusie moge daarmee helder zijn na de uitgebreide analyse, Aquafil past prima binnen een donker groene portefeuille.

Fundamentele waardering

Maar ook de belegging in circulaire ondernemingen dient gebaseerd te zijn op gezonde economische principes omdat anders de levensvatbaarheid van de betreffende onderneming te beperkt wordt en een belegging vooral op water naar de zee dragen gaat lijken. Daarom toetsen wij dit type bedrijven niet alleen onze eigen ESG-criteria, maar ook aan de criteria die wij in ons fundamentele Prijs<Waarde Model hanteren. Als wij dan denken dat de onderneming inderdaad een mooie aanwinst voor een donker groene impactportefeuille zou kunnen zijn, dan zullen wij die in portefeuilles opnemen, óók als dat zou betekenen dat wij iets duurdere ondernemingen kopen, die op grond van alleen het Prijs<Waarde Model mogelijk niet voor aankoop in aanmerking zouden komen.

Een relatief kleine onderneming en liquiditeitsrisico

Aquafil is wat groter dan Falck Renewables, maar niet veel groter. De onderneming laat al enkele jaren een relatief stabiele omzet zien. In de periode 2011 – 2017 is de omzet nagenoeg stabiel gebleven op ongeveer € 500 miljoen per jaar. In 2019 bedroeg de omzet

€ 551,5 miljoen, in 2020 was dat zelfs teruggevallen tot € 446,9 miljoen. Aquafil heeft flink last gehad van de Covid 19-pandemie. Maar over de eerste zes maanden van 2021 lag de omzet alweer op € 277,4 miljoen, waarmee de onderneming op weg is naar een verbetering van de omzet in 2019. Heel voorzichtig lijkt er enige structurele groei op gang te komen en dat hangt ongetwijfeld samen met het feit dat de onderneming steeds meer circulair opereert en daarmee minder afhankelijk wordt van de zeer instabiele olieprijzen. Dat mag ook wel, want als aandeelhouder heeft u niets aan een onderneming die niet groeit. Immers, uw investering kan dan op de lange termijn ook niet groeien en dat is wel de bedoeling als u als belegger ondertussen wel het investeringsrisico wenst te lopen.

Positief is wel dat de onderneming ook in 2020 per saldo winstgevend is gebleven. Men heeft de kostenbasis van de onderneming kennelijk prima in de hand.

Beursnotering sinds 2017 via SPAC

Aquafil is in de eerste helft van 2017 naar de beurs gebracht via een zogenoemde revers take-over door een op dat moment al op de Italiaanse beurs (STAR) genoteerde SPACSpecial Purpose Acquisition Company. Het betreft een vennootschap zonder verleden die via beursnotering een goede kaspositie probeert te bereiken waarna de middelen gebruikt worden voor een (vriendschappelijke) overname van een niet-beursgenoteerd bedrijf, dat hier-mede beursnotering verkrijgt. Copyright Vladeracken genaamd “Space3 Spa”. Een SPACSpecial Purpose Acquisition Company. Het betreft een vennootschap zonder verleden die via beursnotering een goede kaspositie probeert te bereiken waarna de middelen gebruikt worden voor een (vriendschappelijke) overname van een niet-beursgenoteerd bedrijf, dat hier-mede beursnotering verkrijgt. Copyright Vladeracken is een Special Purpose Acquisition Company, een lege huls met een flinke zak geld, die eerst naar de beurs gebracht wordt met het doel om te fuseren met een andere, niet beursgenoteerde onderneming, die daarmee een beursnotering krijgt en tevens de beschikking krijgt over een flinke hoeveelheid nieuw kapitaal. In Nederland kennen we als voorbeeld de beursnotering van CM.Com, die via de SPACSpecial Purpose Acquisition Company. Het betreft een vennootschap zonder verleden die via beursnotering een goede kaspositie probeert te bereiken waarna de middelen gebruikt worden voor een (vriendschappelijke) overname van een niet-beursgenoteerd bedrijf, dat hier-mede beursnotering verkrijgt. Copyright Vladeracken Dutch Star Companies 1 naar de beurs gebracht werd. De fusie van Aquafil met Space3 Spa is uiteindelijk geëffectueerd op 4 december 2017, waarna Space3 werd omgedoopt tot het nieuwe AquafilSpa waar we het nu dus over hebben. Dit gegeven is belangrijk omdat in die fase het aantal uitstaande aandelen bijna is verdubbeld, van toen 26,5 miljoen naar nu 51,5 miljoen. Wij hebben de cijfers per aandeel over de periode 2013 tot en met 2016 om deze reden aangepast.

Prijs<Waarde Methode – Resultaten per aandeel

Kijken we naar de lange termijn ontwikkeling van de resultaten, dan valt op de eerste plaats op, dat het hier duidelijk om een behoorlijk cyclische onderneming gaat. Men zou moeten verwachten dat dit minder wordt naarmate de onderneming meer circulair wordt, maar het type product en markt waarin deze onderneming opereert zal altijd een cyclische ontwikkeling voor de onderneming inhouden. In tabel 1 hebben wij de cijfers per aandeel opgenomen, waarbij ook de consensus taxaties voor 2021, 2022 en 2023 zijn meegenomen, zoals wij die bij Bloomberg hebben aangetroffen. Bovenin treft u de Winst per Aandeel en daaronder het Dividend per Aandeel.

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021T | 2022T | 2023T | |

| WpA | €0,50 | €0,18 | €0,27 | €0,40 | €0,49 | €0,59 | €0,18 | €0,01 | €0,24 | €0,38 | €0,43 |

| DpA | €0,10 | €0,04 | €0,03 | €0,06 | €0,27 | €0,24 | €0,24 | €0,00 | €0,11 | €0,13 | €0,14 |

Tabel 1.

In de jaren 2014, 2019 en 2020 stond de winst van de onderneming duidelijk onder druk. En men moet deze ontwikkeling elke 4 tot 5 jaar opnieuw verwachten. Het tekent het cyclische karakter van de onderneming.

De dividendstroom is daardoor ook niet stabiel te noemen. Analisten gaan uit van een gemiddelde pay-out van circa 30%, gelet op het investeringsprogramma van de onderneming zal dat niet snel meer worden verwachten wij.

Maar bij een koers van € 7,06 en een uitkering van € 0,11 per aandeel (over 2021 is de schatting), is het dividendrendementHet dividend dat uitgekeerd word, wordt gedeeld door de prijs van het betreffende aandeel. Door de jaren heen is het Dividend Yield een belangrijke indicator geweest in het voorspellen van dalende markten. Een lage Dividend Yield duidt op hoge aandelenprijzen. De markt heeft geen andere mogelijkheid meer, zo wordt aangenomen, dan te dalen. In het algemeen wordt het niveau van 2,8 aangemerkt als het keerpunt. Een niveau van 7 wordt gezien als een welhaast zekere indicatie dat de markt gaat stijgen. De Dividend Yield kan worden berekend voor alle gemiddelden van aandelenkoersen. Anthony Spare en Nancy Tengler gebruikten deze indicator als selectiemiddel. Zij vergeleken daartoe de Dividend Yield van het aandeel met de Dividend Yield van de markt als geheel. Hoge waarden vergeleken met de gemiddelde waarde identificeerden zij als koopsignalen en omgekeerd lage waarden als verkoopsignalen. Copyright Vladeracken een magere 1,55%. Bij een negatieve rente is 1,55% natuurlijk nog steeds relatief veel, maar u heeft hier wel het risico van een onderneming, terwijl de negatieve kapitaalmarktrente geldt voor overheden zoals de Nederlandse en Duitse staat.

Balans

De balansverhoudingen zijn momenteel niet erg goed te noemen. Dat hangt deels samen met het investeringsprogramma en deels met het zwakke Corona-jaar. Maar met een totale schuld die ruim vier keer zo hoog is als het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken kan dit geen sterke balans genoemd worden. Wel is het grootste deel (69%) van de schuld langer dan een jaar vooruit gefinancierd. Dat is gezond, en bij een kapitaalintensieve onderneming als deze belangrijk. Maar ook hieruit blijkt, dat er weinig ruimte is voor een mooi dividend. Op een balanstotaal van € 680 miljoen eind 2020 bedroeg het totale vreemde vermogen € 553 miljoen en het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken € 127 miljoen. Wij hanteren normaal gesproken een verhouding van 2 op 1 (wij zien het liefste een eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken dat ongeveer twee keer zo groot is als het totale vreemd vermogen van de onderneming). Hier is de verhouding met 1 op 4,4 dus aanzienlijk zwakker dan wat wij graag zien. Het wordt dus wel tijd, dat de onderneming een flinke groei gaat laten zien om deze verhoudingen te rechtvaardigen en ze bovendien veiliger te maken.

Rentabiliteit van het eigen vermogen en eigen vermogen per aandeel (REV en EVPA)

In tabel 2 hebben wij de rentabiliteit op het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken opgenomen zoals die uit de jaarverslagen van de onderneming blijkt en wordt geschat op basis van de taxaties uit tabel 2 en de waarde van het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken per aandeel.

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021T | 2022T | 2023T | |

| REV | 31,8% | 10,6% | 14,1% | 17,8% | 18,3% | 19,7% | 6,0% | 0,3% | 7,4% | 10,8% | 11,3% |

| EvpA | €1,58 | €1,71 | €1,95 | €2,29 | €2,51 | €2,82 | €2,79 | €2,48 | €2,61 | €2,86 | €3,15 |

Tabel 2.

Aan de eerste eis binnen ons fundamentele waardemodel (een REV van 12%) wordt door Aquafil regelmatig voldaan. Alleen in de jaren 2019 en 2020 (waarbij 2020 in feite als zeer uitzonderlijk gezien moet worden) is hier niet aan voldaan. Voor dit en volgende jaren lijkt men weer aardig in de goede richting te gaan, maar het herstel is niet erg snel. De uitschieter uit 2013 zal vaker voor kunnen komen gezien het cyclische karakter van de onderneming. Maar per saldo haalt de onderneming dus voorlopig niet ons vereiste gemiddelde van 12% per jaar.

Bij Novo Nordisk, een bedrijf waarover in 2019 een uitgebreide studie hebben gepubliceerd en dat nu ook een vast onderdeel van onze Prijs<Waarde Portefeuilles is, kwam de verwachte REV voor de komende drie jaar (2019 – 2021) uit op 20%. Dat haalt Aquafil zeker niet. Wij gaan voorlopig uit van een verwachte REV van 7,1% tegen een historisch berekende REV (over de voorbije 10 jaar) van 6,2%. Bij Falck Renewables, waarover wij eind september schreven, lagen die percentages op 5,5% resp. 1,7%.

Eigen vermogen

De tweede voorwaarde is dat het Eigen VermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken per aandeel met ten minste 10,0% per jaar groeit. Dat percentage ligt momenteel op ongeveer 4,4% per jaar, duidelijk minder dan 10%. Aquafil past daarmee, net als Falck Renewables, op basis van onze Prijs<Waarde criteria niet in deze portefeuille. Maar onze methodiek stelt ons wel in staat om te bekijken of er een bandbreedte voor de prijs van het aandeel is vast te stellen waarboven het aandeel dus als verkoopkandidaat geldt en waaronder de onderneming juist een koopkandidaat kan zijn. Het Eigen VermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken van de onderneming is met ongeveer € 2,48 per aandeel niet erg hoog in verhouding tot de huidige koers (€ 7,06). Want daardoor moet u op basis van een groei van het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken per aandeel van 4,4% ruim 24 jaar wachten voor u uw investering terug heeft bij de huidige beurskoers. Houden we ook nog rekening met een dividendrendementHet dividend dat uitgekeerd word, wordt gedeeld door de prijs van het betreffende aandeel. Door de jaren heen is het Dividend Yield een belangrijke indicator geweest in het voorspellen van dalende markten. Een lage Dividend Yield duidt op hoge aandelenprijzen. De markt heeft geen andere mogelijkheid meer, zo wordt aangenomen, dan te dalen. In het algemeen wordt het niveau van 2,8 aangemerkt als het keerpunt. Een niveau van 7 wordt gezien als een welhaast zekere indicatie dat de markt gaat stijgen. De Dividend Yield kan worden berekend voor alle gemiddelden van aandelenkoersen. Anthony Spare en Nancy Tengler gebruikten deze indicator als selectiemiddel. Zij vergeleken daartoe de Dividend Yield van het aandeel met de Dividend Yield van de markt als geheel. Hoge waarden vergeleken met de gemiddelde waarde identificeerden zij als koopsignalen en omgekeerd lage waarden als verkoopsignalen. Copyright Vladeracken van 1,55% per jaar, dan daalt uw wachtperiode tot 18 jaar. Vergelijkt u dat maar eens met AB Inbev en het veel harder groeiende Novo-Nordisk, daar moest u respectievelijk 12 en bijna 26 jaar wachten (beide zonder rekening te houden met het dividend) tot aan het moment dat het eigen vermogenHet gestort kapitaal + alle reserves + ingehouden winst (zie ook boekwaarde). Copyright Vladeracken per aandeel gelijk zou zijn geworden aan de toenmalige koers.

Toekomstige waarde

Wij bepalen op de volgende manier een waarde voor het aandeel op basis waarvan wij kunnen beoordelen of de onderneming vandaag duur is of niet. De KW op basis van de geschatte winst voor 2022 (2021 slaan wij hier over, want dit jaar is al vrijwel voorbij) bedraagt 18,6 (bij een slotkoers van € 7,06 op 1 oktober 2021). Maar de (over 5 jaar) gemiddelde koers-winstverhouding (KW) waarvoor het aandeel in de voorbije jaren sinds 2013 is verhandeld bedraagt gemiddeld 30,8.

Afgaande op de verwachte en historische groei van de winst per aandeel van de onderneming van 7,1%, een winst per aandeel over 2021 van € 0,24 maar in 2022 € 0,38 de historische KW-verhouding van 30,8 kan een doelkoers voor over ruim 5 jaar worden berekend van € 16,51 (2026). Houdt men rekening met de huidige, enigszins schappelijker koerswinstverhouding van 18,6, dan daalt de doelkoers al snel naar € 9,96 in 2026. In ons model en berekend op fundamentele basis kan het aandeel daarmee worden gekocht voor elke koers tot maximaal € 10,33 voor 2022 en €11,98 voor 2023 bij een groei van 7,1%. Bij een koerswinstverhouding van 18,6 liggen die cijfers veel lager namelijk op respectievelijk € 6,23 en € 7,23.

Aan alle kanten lijkt de huidige koers van € 7,06 daarmee niet erg hoog.

Verhandelbaarheid en transaction tax

Ook bij Aquafil, net als bij alle Italiaanse beursgenoteerde aandelen, moet u, als u deze aandelen koopt, rekening houden met de “transaction tax”, een soort belasting die wordt geheven bij elke aankoop van aandelen. Dit fenomeen kennen wij in Nederland niet, maar in Frankrijk en Italië is het een wettelijke verplichting. Deze belasting is verder niet terugvorderbaar en bedraagt ongeveer 0,1% van de transactiesom (alleen te betalen bij aankoop van aandelen). Hij is bedoeld om de korte termijn handel in aandelen te ontmoedigen maar is inmiddels in veel landen ook een mooie aanvullende bron van inkomsten voor overheden geworden. De gemiddelde dagomzet, uitzonderingen daargelaten, varieert van circa 30.000 tot 90.000 aandelen per dag. Dat is geen erg hoge liquiditeit! De aandelen verkopen als iedereen op hetzelfde moment door de uitgang wil zal geen sinecure zijn en ook aandelen kopen al voorzichtig moeten geschieden..

Wat doen beleggers momenteel?

De vraag die nu volgt, is wat beleggers feitelijk doen met dit aandeel momenteel. Staan zij aan de koop- of aan de verkoopkant? Daartoe grijpen wij terug op de Technische AnalyseEen vorm van markt analyse die uitgaat van vraag en aanbod en handelsvolume, waarbij men met behulp charts en formules gebaseerd op marktgegevens probeert vast te stellen in welke fase van haar ontwikkeling de markt zich bevindt. Copyright Vladeracken, zeg maar het koersbeeld van dit moment.

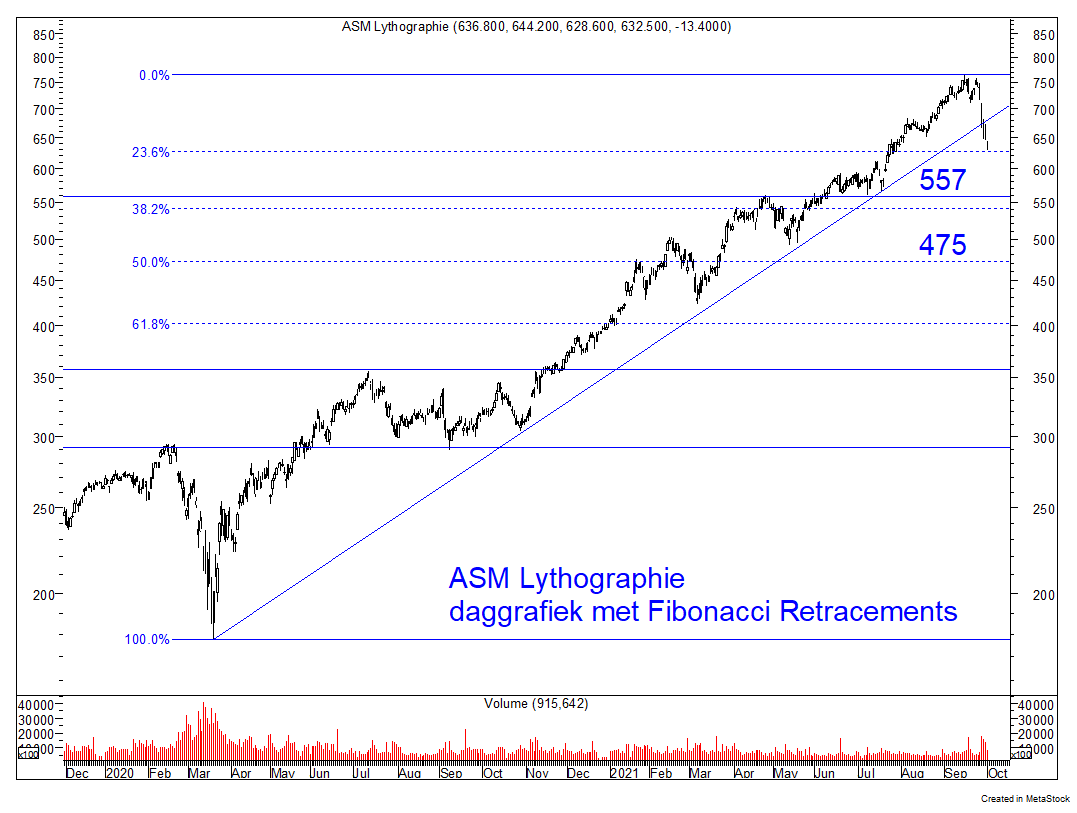

Technische positie – de lange termijn

Figuur 2.

De SPACSpecial Purpose Acquisition Company. Het betreft een vennootschap zonder verleden die via beursnotering een goede kaspositie probeert te bereiken waarna de middelen gebruikt worden voor een (vriendschappelijke) overname van een niet-beursgenoteerd bedrijf, dat hier-mede beursnotering verkrijgt. Copyright Vladeracken, waarin Aquafil eind 2017 werd ondergebracht, werd destijds genoteerd tegen een koers van € 10,- per aandeel. Dat is een vrij gebruikelijke introductiekoers in Europa voor SPACSpecial Purpose Acquisition Company. Het betreft een vennootschap zonder verleden die via beursnotering een goede kaspositie probeert te bereiken waarna de middelen gebruikt worden voor een (vriendschappelijke) overname van een niet-beursgenoteerd bedrijf, dat hier-mede beursnotering verkrijgt. Copyright Vladeracken’s. De aankondiging van de fusie met Aquafil kwam al een paar maanden later en zorgde voor een koerssprong. Vlak na de definitieve fusie werd een All-Time high aangetikt van € 13,75. Maar daarna is het aandeel langzaam maar zeker weggegleden. De Covid-pandemie zorgde zelfs voor een absoluut dieptepunt van € 2,615 per aandeel. Daarna is de koers van het aandeel gestaag hersteld, maar alvorens beleggers van het eerste uur hun geld terug hebben moet er nog wel wat gebeuren. En de trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken lijkt momenteel zelfs iets in gevaar te zijn. Want na goed ontvangen halfjaarcijfers, waarop de koers nog een mooie sprong maakte, is er niet veel meer gebeurd en inmiddels is de oplopende trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen. Copyright Vladeracken voor de derde keer bereikt, terwijl de indicatoren boven in de figuur er niet goed uitzien en zelfs negatief divergeren.

Technische positie – de korte termijn

Figuur 3.

Figuur 3.

De daggrafiek in figuur 3 laat hetzelfde zien. Het is zeer de vraag of dit aandeel opgewassen is tegen de verkoopgolven die momenteel de markten overspoelen. Even geduld lijkt hier een goed idee, maar bij een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken omhoog tot boven het laatste topje van € 7,46 is dit aandeel wel weer technisch koopwaardig. Tot die tijd kan nu beter nog even afgewacht worden, want wellicht ontstaat er nog een beter instapmoment in de huidige algemene marktcorrectie.

Slotconclusie

Voor onze Prijs<Waarde Methodiek komt de onderneming niet in aanmerking. Het is niet zozeer te duur, maar het voldoet niet aan de financiële basiscriteria van deze methodiek. Bovendien groeit de onderneming niet hard genoeg en heeft de onderneming teveel schuld op de balans staan.

Maar met de gedachte, dat hier een prachtig staaltje ESG-verantwoord ondernemen te zien is, door een bedrijf, dat duidelijk bezig is om zichzelf tot een volledig circulaire onderneming om te vormen en daarbij ook nog eens actief deelneemt in het opruimen van de rotzooi die wij op aarde met z’n allen hebben gecreëerd, en gelet op de fundamentele waardering van de onderneming in termen van koers versus toekomstig potentieel resultaat, is dit aandeel op de huidige koers een prachtige aanwinst voor beleggers die op zoek zijn naar impactvolle ondernemingen.

Wij vinden dit bedrijf koopwaardig, waarbij de timing wellicht nog iets beter kan worden in de komende weken.

Financiële publicatieagenda

Voor de volledigheid, op de agenda staat dit jaar nog de volgende voor Aquafil-beleggers belangrijke datum:

– 11 november 2021 Cijfers 3de kwartaal 2021

Den Haag, 6 oktober 2021

Gijsbrecht K. van Dommelen

Today’s Group BV

www.todaysgroup.nl & www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Today’s Group BV, een vermogensbeheerder met vergunning van de AFM. Today’s Group belegt wel en/of heeft belegd in de hier besproken effecten voor haar cliënten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten en conform de hier besproken methodiek belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Today’s Group BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken effecten vertegenwoordigen een hoog risico.

Plaats een Reactie

Meepraten?Draag gerust bij!