De Technische Belegger • Jaargang 24 • Nr 7 • 2 juli 2018

Het heeft er alle schijn van, dat er weer even rust aan het oorlogsfront is gekomen en dat vertaalt zich onmiddellijk in de bewegingen op de beurzen. Er tekent zich nu bodemvorming af. Afgelopen vrijdag lijkt daarom geen eendagsvlieg te worden. Maar de volgende oorlogshandelingen dienen zich reeds aan. 6 juli kan weer een zware dag worden. In China worden dan weer nieuwe heffingen ingevoerd. En Duitsland houdt het hart vast voor zijn auto industrie. Het kan iedere dag gebeuren, dat Trump deze kaart gaat uitspelen. Toch zijn er nog steeds commentatoren, die stellen dat men nog niet kan spreken van echte handelsoorlog. Ons lijkt dit alleen maar semantiek. De wereldhandel gaat snel geraakt worden. Het zal spoedig blijken dat de economieën op dit moment op hun top staan. Gelukkig ziet het ernaar uit dat Trump uiteindelijk het gelag gaat betalen. Er zijn veel meer antwoorden mogelijk dan alleen maar importheffingen. Wat betreft deze heffingen zal hij winnen. Per slot van rekening heeft Amerika een tekort op de handelsbalans. Maar de Chinese renminbi bijvoorbeeld is de laatste drie maanden al meer dan 6% gedaald ten opzichte van de dollar. China heeft dus eigenlijk al een heffing gelegd op alle importen uit de VS van 6%. Amerika zal dus meer Chinese goederen in gaan kopen en minder naar China uit gaan voeren. Van de nieuwe heffingen is daarmede reeds 25 tot 60% goedgemaakt. De Euro heeft hetzelfde gedaan. Sinds 27 maart is hij met 5,6% gedaald. Er is dan nog niet gesproken over de betalingsbalans, die voor wat Amerika betreft zwaar getroffen kan worden als men diensten (de nieuwe Tech bedrijven) gaat belasten. Hier is nog weinig discussie over en in Brussel is dit onderwerp weggewuifd, maar Amerika kan hier zwaar geraakt worden. En er is meer. De aandelenmarkten in Amerika doen het de laatste tijd minder goed dan die buiten de V.S. De Dow Jones is afgelopen week onder zijn MA200 gekomen. De S&P500 is daar nog niet dank zij de nieuwe Tech aandelen. Maar de AEX bijvoorbeeld heeft zijn MA200 weliswaar geraakt maar heeft zich inmiddels daarvan al weer verwijderd. Het enige probleem is dat er tijd, veel tijd nodig is om het Witte Huis weer in het gareel te krijgen. De taak om dit te doen ligt bij de Republikeinen, die daartoe gedwongen moeten worden door het zakenleven, de financiële wereld en uiteindelijk door de angst om de verkiezingen te verliezen. Intussen wordt het tobben voor de beurzen. Er zijn geen tekenen die op een aanstaande val van de beurzen wijzen, maar om helemaal zeker te zijn zou het zeer te wensen zijn als de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken bijvoorbeeld zijn vorige top op 572,90 zou doorschrijden. Maar daar zijn ook geen aanwijzingen voor. Wel denken wij dat er een opleving komt, maar de markt is zeker niet rijp op dit moment om hiervan een krachtige rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken te maken.

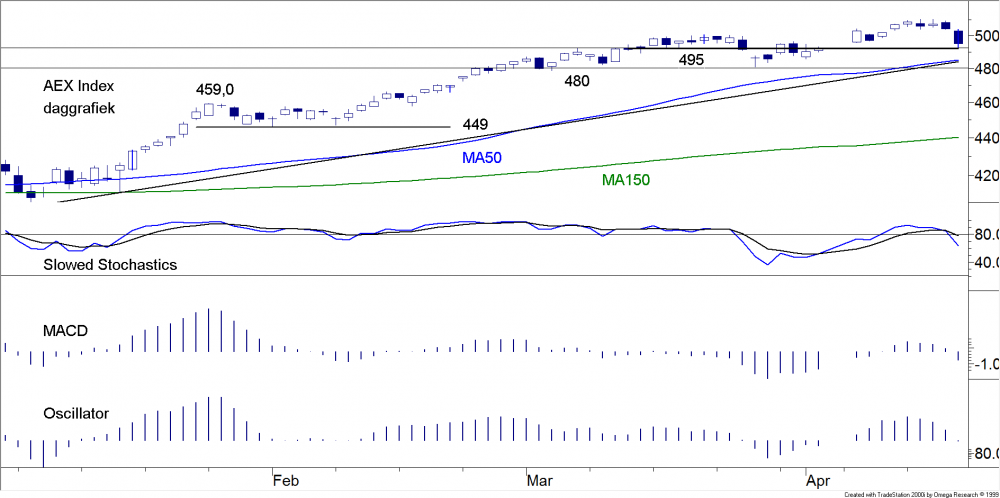

De AEX Index op dagbasis (fig. 1)

Wij beginnen in figuur 1 met de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type.

Copyright Vladeracken op dagbasis. Het is een plaatje, dat voor bijna iedere representatieve marktindex geldt. Enige tijd geleden lieten wij u deze daggrafiek zien toen het oplopende kanaaltje (met de dikker getekende blauwe lijnen) aan de onderzijde verlaten werd. Wij berekenden toen een doel van 549. Het diepste punt lag uiteindelijk op 543,87. Men kon toen een dalend kanaaltje onderscheiden en dit staat op het punt verlaten te worden. Beide kanaaltjes zijn onderdeel van een groter dalend kanaal. Dit is met dikke rode lijnen getekend. De bovenzijde van dit kanaal komt op dit moment uit rondom 565. Als men een doel berekent voor de eventuele uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken uit het dalende kanaal dan komt dit ook uit op 565. Met andere woorden: Een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken naar boven zou het mogelijk maken dat er een vierde raakpunt wordt gezet in het grotere dalende kanaal. En nu zegt de theorie dat vier raakpunten nodig zijn om de figuur af te maken. Het bereiken van de bovenkant zet de deur dus open voor een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken naar boven. Uiteraard hoeft dat niet zo te zijn. Het is altijd mogelijk dat daarna opnieuw de onderkant wordt opgezocht, de kansen zijn echter aanwezig dat er een aanval op de vorige top op 573 wordt ingezet.

Wij beginnen in figuur 1 met de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type.

Copyright Vladeracken op dagbasis. Het is een plaatje, dat voor bijna iedere representatieve marktindex geldt. Enige tijd geleden lieten wij u deze daggrafiek zien toen het oplopende kanaaltje (met de dikker getekende blauwe lijnen) aan de onderzijde verlaten werd. Wij berekenden toen een doel van 549. Het diepste punt lag uiteindelijk op 543,87. Men kon toen een dalend kanaaltje onderscheiden en dit staat op het punt verlaten te worden. Beide kanaaltjes zijn onderdeel van een groter dalend kanaal. Dit is met dikke rode lijnen getekend. De bovenzijde van dit kanaal komt op dit moment uit rondom 565. Als men een doel berekent voor de eventuele uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken uit het dalende kanaal dan komt dit ook uit op 565. Met andere woorden: Een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken naar boven zou het mogelijk maken dat er een vierde raakpunt wordt gezet in het grotere dalende kanaal. En nu zegt de theorie dat vier raakpunten nodig zijn om de figuur af te maken. Het bereiken van de bovenkant zet de deur dus open voor een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken naar boven. Uiteraard hoeft dat niet zo te zijn. Het is altijd mogelijk dat daarna opnieuw de onderkant wordt opgezocht, de kansen zijn echter aanwezig dat er een aanval op de vorige top op 573 wordt ingezet.

Een tweede positief argument is het feit dat het MA200 niet werd doorbroken. IntradayHet koersverloop binnen een handelsdag. Copyright Vladeracken werd er wel even beneden gebodemd, maar de slotkoersen bleven er boven en nu heeft de koers zich al duidelijk verwijderd van dit gemiddelde. Iets lager vindt u de (Fast) Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde. Copyright Vladeracken. Dit is een indicator, die vaak gebruikt wordt voor het identificeren van bodems. U ziet dat hij diep gekomen is en dat is een eerste voorwaarde. Daarna is hij weer door de onderste horizontale lijn gebroken en de rode is boven de blauwe gekomen. Dit is een tweede voorwaarde. Hiermede stelt de Fast Stochasticsof Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde. Copyright Vladeracken K. Dit is de %K uit de formule van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde. Copyright Vladeracken. Dit is het eerste Exponentieël Voortschrijdend Gemiddelde van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde. Copyright Vladeracken. Dit gemiddelde wordt de Fast Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde. Copyright Vladeracken genoemd. Copyright Vladeracken dat er een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken gezet is. Hij staat met deze bewering niet alleen. Veel indicatoren laten een zelfde beeld zien. Maar let op: vaak is een tweede bodemsignaal nodig. Als u naar november of februari kijkt, dan ziet u dat er in november twee bodems nodig waren en in februari zelfs drie. De conclusie hieruit is dat de markt nu wel omhoog kan gaan maar hoogstwaarschijnlijk is de beweging beperkt. Nog een niveau lager vindt u de Momentum AnalyseEen combinatie van twee momentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken indicatoren (Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers. Copyright Vladerackenen MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk. Copyright Vladeracken. Hij is stijgende en hij divergeert positief. Ook dit beeld vindt men overal. Maar tegelijkertijd dient gesteld te worden dat de week MomanMomentum analyse. Een combinatie van twee momentum indicatoren (Oscillator en MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk. Copyright Vladeracken nog niet zover is. Hij daalt nog en dat betekent dat ook de MomanMomentum analyse. Een combinatie van twee momentum indicatoren (Oscillator en MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk. Copyright Vladeracken wijst op een stijgende markt, maar deze stijging zal beperkt uitpakken.

De DJIA Index op dagbasis (fig. 2)

Ter vergelijking nemen wij in figuur 2 de Dow Jones Industrial Index op (DJIA). Deze grafiek is ook op dagbasis. Er zijn ook twee kanaaltjes te onderscheiden in een veel groter patroon, een dalende wedgeEen koerspatroon dat getekend kan worden als de uptrend of de downtrend langzaam zwakker wordt. Het is een driehoek met dien verstande dat beide raaklijnen omhoog of omlaag lopen.

Copyright Vladeracken. Wij hebben deze al eerder getoond. Het is de bedoeling (althans volgens de theorie) dat een dalende wedgeEen koerspatroon dat getekend kan worden als de uptrend of de downtrend langzaam zwakker wordt. Het is een driehoek met dien verstande dat beide raaklijnen omhoog of omlaag lopen.

Copyright Vladeracken aan de bovenkant verlaten wordt. Het stijgende kanaaltje heeft inderdaad de bovenkant aangeraakt. Het dalende kanaaltje is daarna slechts tot ongeveer het midden gekomen. Geen sterk beeld, maar het is alleszins mogelijk dat van hieruit de bovenkant wordt opgezocht. Het beeld zal er echter niet sterker door worden en een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken zit er daarom hoogstwaarschijnlijk niet in. De stijging zal dus beperkt blijven. De index is wel door zijn MA200 gevallen. Dit zou uit kunnen draaien op een valse uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken, zeker als men kijkt naar de indicatoren iets lager in figuur 2. Daar vindt u allereerst de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken Oscillator. Hij heeft een positie ingenomen, die op een aankomende stijging duidt. Hetzelfde is het geval met de Momentum AnalyseEen combinatie van twee momentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden.

Copyright Vladeracken indicatoren (Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers.

Copyright Vladerackenen MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven.

Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk.

Copyright Vladeracken daaronder. Deze laat zien dat er een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken gezet is. De Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers.

Copyright Vladerackenis zelfs al stijgende en hij divergeert positief. In feite is er voor zover het de indicatoren betreft weinig verschil met de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type.

Copyright Vladeracken. De DJIA Index bevestigt dus de positieve conclusie van hierboven,maar hij duidt ook op slechts een beperkt herstel.

Ter vergelijking nemen wij in figuur 2 de Dow Jones Industrial Index op (DJIA). Deze grafiek is ook op dagbasis. Er zijn ook twee kanaaltjes te onderscheiden in een veel groter patroon, een dalende wedgeEen koerspatroon dat getekend kan worden als de uptrend of de downtrend langzaam zwakker wordt. Het is een driehoek met dien verstande dat beide raaklijnen omhoog of omlaag lopen.

Copyright Vladeracken. Wij hebben deze al eerder getoond. Het is de bedoeling (althans volgens de theorie) dat een dalende wedgeEen koerspatroon dat getekend kan worden als de uptrend of de downtrend langzaam zwakker wordt. Het is een driehoek met dien verstande dat beide raaklijnen omhoog of omlaag lopen.

Copyright Vladeracken aan de bovenkant verlaten wordt. Het stijgende kanaaltje heeft inderdaad de bovenkant aangeraakt. Het dalende kanaaltje is daarna slechts tot ongeveer het midden gekomen. Geen sterk beeld, maar het is alleszins mogelijk dat van hieruit de bovenkant wordt opgezocht. Het beeld zal er echter niet sterker door worden en een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken zit er daarom hoogstwaarschijnlijk niet in. De stijging zal dus beperkt blijven. De index is wel door zijn MA200 gevallen. Dit zou uit kunnen draaien op een valse uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt.

Copyright Vladeracken, zeker als men kijkt naar de indicatoren iets lager in figuur 2. Daar vindt u allereerst de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken Oscillator. Hij heeft een positie ingenomen, die op een aankomende stijging duidt. Hetzelfde is het geval met de Momentum AnalyseEen combinatie van twee momentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden.

Copyright Vladeracken indicatoren (Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers.

Copyright Vladerackenen MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven.

Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk.

Copyright Vladeracken daaronder. Deze laat zien dat er een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken gezet is. De Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers.

Copyright Vladerackenis zelfs al stijgende en hij divergeert positief. In feite is er voor zover het de indicatoren betreft weinig verschil met de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type.

Copyright Vladeracken. De DJIA Index bevestigt dus de positieve conclusie van hierboven,maar hij duidt ook op slechts een beperkt herstel.

De DAX Index op weekbasis (fig. 3)

De positieve conclusie van hierboven wordt ook bevestigd door de onderliggende sentimentDe emotionele gemoedstoestand van de gemiddelde belegger. Copyright Vladeracken indicatoren. In Amsterdam is de Call/Put Ratio stijgende. Het VolumeOmzet. De hoeveelheid aandelen (in stuks) welke op een gegeven dag wordt verhandeld. Copyright Vladeracken volgt de koersontwikkeling en het blijft achter op dagen met zwarte candles. De AD-lijnen zijn positief. Maar in Europa is er ook een – wat men zou mogen noemen – vreemde eend in de bijt. Het is de DAX uit Frankfurt. Men maakt zich daar grote zorgen over de auto-industrie, die hard geraakt kan worden als Trump het weer eens op zijn heupen krijgt. Nog niet zo lang geleden stelde hij nog dat New York het wat hem betreft zonder Mercedessen moest stellen. En de DAX heeft dat goed begrepen, want in figuur 3, waarin de DAX met zijn weekkoersen is opgenomen. is te zien dat hij uit zijn oplopende kanaal gevallen is. De DAX staat met dit beeld alleen en dat zou de burger gerust kunnen stellen. Maar hij staat niet in alles alleen. De dalende Momentum AnalyseEen combinatie van twee momentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken indicatoren (Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers. Copyright Vladerackenen MacdMoving Average Convergence Divergence van Gerald Appel. Het verschil tussen een kortere termijn koers gemiddelde en een langere termijn koersgemiddelde, waarbij de beide gemiddelden berekend zijn volgens de exponentiële methode, dit in afwijking van de meer gebruikelijke rekenkundige methode. In vergelijking met de FracMACD is de MACD in het algemeen sneller in het tonen van divergentie bij bodems. De kruising van beide lijnen, de kruising met de nullijn en de divergentie kunnen signalen geven. Copyright Vladeracken) die tezamen scherper functioneren dan ieder afzonderlijk. Copyright Vladeracken bijvoorbeeld is iets wat men overal behalve in China ziet, hoe sterk de beurs aldaar ook gedaald is.

De DAX is ook door zijn MA40 (= MA200) gevallen en dat is toch een vervelend en gevaarlijk feit. Inmiddels is hij wel dicht bij een belangrijke steun aangekomen.

Hij ligt daar nog circa 200 punten boven. Hij zou dus klaar kunnen zijn om een draai te maken. Maar dan is er nog de Zone Oscillator (hier niet getoond). Hij ligt hoog en is rijp om de daling in te zetten. Mocht dat gebeuren dan ziet het er niet mooi uit. Niet voor de Duitse beurs maar ook niet mooi voor de overige beurzen in Europa. Het antwoord ligt bij Trump en de tijd lijkt te kort te zijn om hem van verdere strapatsen af te houden. Tot slot vindt u in figuur 3 ook een Fast Stochasticsof Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken K. Dit is de %K uit de formule van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken. Dit is het eerste Exponentieël Voortschrijdend Gemiddelde van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken. Dit gemiddelde wordt de Fast Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken genoemd.

Copyright Vladeracken. Hij is dus nu op weekbasis en nu laat hij helemaal geen bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken zien. Integendeel hij moet nog een hele weg naar beneden afeggen voordat er over een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken gesproken kan worden. Hij bevestigt wel het gestelde over de Zone Oscillator. Op weekbasis is de DAX niet klaar om een echte rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie.

Copyright Vladeracken in te zetten. Als er een stijging komt (en daar ziet het naar uit) dan zal het er een zijn van beperkte omvang. In grote lijnen is de weekgrafiek van de DAX gelijk aan de weekgrafieken van andere Indexen. Het signaal dat in figuur 3 gegeven wordt is dus algemeen.

Hij ligt daar nog circa 200 punten boven. Hij zou dus klaar kunnen zijn om een draai te maken. Maar dan is er nog de Zone Oscillator (hier niet getoond). Hij ligt hoog en is rijp om de daling in te zetten. Mocht dat gebeuren dan ziet het er niet mooi uit. Niet voor de Duitse beurs maar ook niet mooi voor de overige beurzen in Europa. Het antwoord ligt bij Trump en de tijd lijkt te kort te zijn om hem van verdere strapatsen af te houden. Tot slot vindt u in figuur 3 ook een Fast Stochasticsof Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken K. Dit is de %K uit de formule van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken. Dit is het eerste Exponentieël Voortschrijdend Gemiddelde van de Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken. Dit gemiddelde wordt de Fast Stochasticsvan George Lane. De formule is gebaseerd op het gegeven dat wanneer koersen stijgen de slotkoers de neiging heeft om dichter bij de hoogste koers van de dag te komen terwijl in dalende trends de slotkoers de neiging heeft om dichter bij de laagste koers van de dag te komen. Er worden twee lijnen getekend de %K en de %D die elkaar moeten kruisen. De formule luidt: %K = 100*[(Slotkoers – L5) / (H5 – L5)]; %D = 100*(H3 / L3) waarbij L5 = Lowest Low van de laatste vijf dagen; H5 = Highest High van de laaste vijf dagen. Men gebruikt een Slowed Stochastics en een Fast Stochastics. De Slowed Stochastics is in tegenstelling tot de Fast Stochastics verzacht door het gebruik van een voortschrijdend gemiddelde.

Copyright Vladeracken genoemd.

Copyright Vladeracken. Hij is dus nu op weekbasis en nu laat hij helemaal geen bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken zien. Integendeel hij moet nog een hele weg naar beneden afeggen voordat er over een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken gesproken kan worden. Hij bevestigt wel het gestelde over de Zone Oscillator. Op weekbasis is de DAX niet klaar om een echte rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie.

Copyright Vladeracken in te zetten. Als er een stijging komt (en daar ziet het naar uit) dan zal het er een zijn van beperkte omvang. In grote lijnen is de weekgrafiek van de DAX gelijk aan de weekgrafieken van andere Indexen. Het signaal dat in figuur 3 gegeven wordt is dus algemeen.

De Rente in € en $ (fig. 4)

In figuur 4 treft u twee koersgrafieken boven elkaar. De bovenste geeft de koersontwikkeling weer van een Nederlandse staatslening, met een nu nog resterende looptijd van ruim 18 jaar. De onderste is de koersontwikkeling van de “benchmark”-10-jarige Amerikaanse staatsobligatie (10 Year US Treasury). De looptijden zijn niet helemaal hetzelfde en daarmee zijn beide obligaties niet geheel vergelijkbaar, maar beide zijn wel een weergave van de ontwikkelingen aan de lange kant van het rentespectrum. Medio 2016 lieten beide obligaties een top zien. De rente daalde toen wereldwijd tot een absoluut dieptepunt. Sindsdien is de lange rente in zowel het €-gebied als in het $-gebied gaan stijgen met dalende obligatiekoersen tot gevolg. Alleen de stijging van de rente is in het €-gebied medio 2017 tot stilstand gekomen terwijl de rente in de VS vervolgens verder is opgelopen. De koers van de Amerikaanse obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken is rechts in de figuur veel verder gedaald dan de Europese tegenhanger. Dat verklaart in grote mate de recente kracht van de $. Maar aan de rentestijging in de VS is een einde gekomen. Rechtsonder in de figuur lijkt het er op dat de obligatiekoers een bodempje aan het vormen is. Een koersstijging tot aan de tweede onderste horizontale weerstandslijn in de komende maanden is goed denkbaar. Voor de bovenste grafiek geldt dat ook, maar daar lijkt veel minder ruimte voor een koersstijging. Wat dit u moet vertellen, is dat de obligatiemarkten zich voorzichtig beginnen zorgen te maken over de economische vooruitzichten in de wereld. Met name in de VS lijkt de economie aan de vooravond van een periode van afkoeling te staan. Wat u hier in deze grafiek niet ziet, maar wat wel een feit is, is dat ondertussen de risicopremieExtra rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat.

Copyright Vladeracken op een obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken of een aandeel omdat het risico groter wordt geacht dan normaal.

Copyright Vladeracken op kwalitatief mindere obligaties zoals achtergestelde bankobligaties de laatste weken flink aan het oplopen is. De koersen van de staatsleningen in de figuur lijken in de afgelopen weken vooral opzij bewogen te hebben. Maar dat kan niet gezegd worden van de koersen van achtergestelde obligaties. Die zijn flink verder gedaald. Het is te vroeg om al negatieve conclusies hieruit te trekken, maar een waarschuwing wordt door figuur 4 wel gegeven!

In figuur 4 treft u twee koersgrafieken boven elkaar. De bovenste geeft de koersontwikkeling weer van een Nederlandse staatslening, met een nu nog resterende looptijd van ruim 18 jaar. De onderste is de koersontwikkeling van de “benchmark”-10-jarige Amerikaanse staatsobligatie (10 Year US Treasury). De looptijden zijn niet helemaal hetzelfde en daarmee zijn beide obligaties niet geheel vergelijkbaar, maar beide zijn wel een weergave van de ontwikkelingen aan de lange kant van het rentespectrum. Medio 2016 lieten beide obligaties een top zien. De rente daalde toen wereldwijd tot een absoluut dieptepunt. Sindsdien is de lange rente in zowel het €-gebied als in het $-gebied gaan stijgen met dalende obligatiekoersen tot gevolg. Alleen de stijging van de rente is in het €-gebied medio 2017 tot stilstand gekomen terwijl de rente in de VS vervolgens verder is opgelopen. De koers van de Amerikaanse obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken is rechts in de figuur veel verder gedaald dan de Europese tegenhanger. Dat verklaart in grote mate de recente kracht van de $. Maar aan de rentestijging in de VS is een einde gekomen. Rechtsonder in de figuur lijkt het er op dat de obligatiekoers een bodempje aan het vormen is. Een koersstijging tot aan de tweede onderste horizontale weerstandslijn in de komende maanden is goed denkbaar. Voor de bovenste grafiek geldt dat ook, maar daar lijkt veel minder ruimte voor een koersstijging. Wat dit u moet vertellen, is dat de obligatiemarkten zich voorzichtig beginnen zorgen te maken over de economische vooruitzichten in de wereld. Met name in de VS lijkt de economie aan de vooravond van een periode van afkoeling te staan. Wat u hier in deze grafiek niet ziet, maar wat wel een feit is, is dat ondertussen de risicopremieExtra rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat.

Copyright Vladeracken op een obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken of een aandeel omdat het risico groter wordt geacht dan normaal.

Copyright Vladeracken op kwalitatief mindere obligaties zoals achtergestelde bankobligaties de laatste weken flink aan het oplopen is. De koersen van de staatsleningen in de figuur lijken in de afgelopen weken vooral opzij bewogen te hebben. Maar dat kan niet gezegd worden van de koersen van achtergestelde obligaties. Die zijn flink verder gedaald. Het is te vroeg om al negatieve conclusies hieruit te trekken, maar een waarschuwing wordt door figuur 4 wel gegeven!

De US$ en de € (fig. 5)

Aan de stijging van de Amerikaanse $ t.o.v. de € is voorlopig een einde gekomen. De barrière van 85,5 is te groot gebleken, indicatoren zijn overbought, een adempauze is het minste dat verwacht mag worden. Een daling tot circa 82,8, het niveau dat vorig jaar zomer ook als steun diende, is heel goed denkbaar en verstoort het beeld allerminst. Want voor de iets langere termijn is het beeld nog steeds niet erg helder. Tussen de lijnen B (op 85,5) en C ligt een zone, die voorlopig vooral meer van hetzelfde betekent, een fluctuatie zonder duidelijke richting. Lezers die onze stukken al langer lezen weten dat wij er vanuit fundamenteel oogpunt van overtuigd zijn, dat de $ ten opzichte van de € een zwakke valuta is. De Amerikanen drukken, als een soort Pavlov-reactieEen daling van de koersen met 5% of meer maar minder dan 10%.

Copyright Vladeracken, steeds $’s bij zodra er een probleem is, dat hebben zij als sinds de onafhankelijkheid voortdurend gedaan. Maar de Europeanen hebben door de overheidsbudgettekorten aan de 3%-norm te koppelen, voor de Duitse geldmarktpolitiek van weleer gekozen. Financieringsproblemen moeten hier nu met bezuinigingen te lijf gegaan worden en dat maakt de € duidelijk sterker. Dat neemt niet weg dat er op kortere termijnen fluctuaties kunnen ontstaan. En de afgelopen jaren is de € t.o.v. de $ gedaald van 1,60 naar nu ongeveer 1,17. Lijn D in de figuur markeert deze daling of zo u wil de recente kracht van de $. Die wordt toegeschreven aan de al langere tijd hogere rente in de VS en daaraan lijkt vooralsnog geen einde te komen. Maar die hogere rente gaat ook gepaard met een structureel hogere inflatie. En daardoor zou aan de huidige kracht van de $ wel eens een einde kunnen komen, eerder vroeger dan later. Technisch gezien is er echter nog geen enkele reden om een definitieve keuze te maken. Zolang de lijnen C en D aan de onderkant en de lijn B aan de bovenkant nog niet zijn gebroken moet u vooral niet vooruit gaan lopen op de $!

Aan de stijging van de Amerikaanse $ t.o.v. de € is voorlopig een einde gekomen. De barrière van 85,5 is te groot gebleken, indicatoren zijn overbought, een adempauze is het minste dat verwacht mag worden. Een daling tot circa 82,8, het niveau dat vorig jaar zomer ook als steun diende, is heel goed denkbaar en verstoort het beeld allerminst. Want voor de iets langere termijn is het beeld nog steeds niet erg helder. Tussen de lijnen B (op 85,5) en C ligt een zone, die voorlopig vooral meer van hetzelfde betekent, een fluctuatie zonder duidelijke richting. Lezers die onze stukken al langer lezen weten dat wij er vanuit fundamenteel oogpunt van overtuigd zijn, dat de $ ten opzichte van de € een zwakke valuta is. De Amerikanen drukken, als een soort Pavlov-reactieEen daling van de koersen met 5% of meer maar minder dan 10%.

Copyright Vladeracken, steeds $’s bij zodra er een probleem is, dat hebben zij als sinds de onafhankelijkheid voortdurend gedaan. Maar de Europeanen hebben door de overheidsbudgettekorten aan de 3%-norm te koppelen, voor de Duitse geldmarktpolitiek van weleer gekozen. Financieringsproblemen moeten hier nu met bezuinigingen te lijf gegaan worden en dat maakt de € duidelijk sterker. Dat neemt niet weg dat er op kortere termijnen fluctuaties kunnen ontstaan. En de afgelopen jaren is de € t.o.v. de $ gedaald van 1,60 naar nu ongeveer 1,17. Lijn D in de figuur markeert deze daling of zo u wil de recente kracht van de $. Die wordt toegeschreven aan de al langere tijd hogere rente in de VS en daaraan lijkt vooralsnog geen einde te komen. Maar die hogere rente gaat ook gepaard met een structureel hogere inflatie. En daardoor zou aan de huidige kracht van de $ wel eens een einde kunnen komen, eerder vroeger dan later. Technisch gezien is er echter nog geen enkele reden om een definitieve keuze te maken. Zolang de lijnen C en D aan de onderkant en de lijn B aan de bovenkant nog niet zijn gebroken moet u vooral niet vooruit gaan lopen op de $!

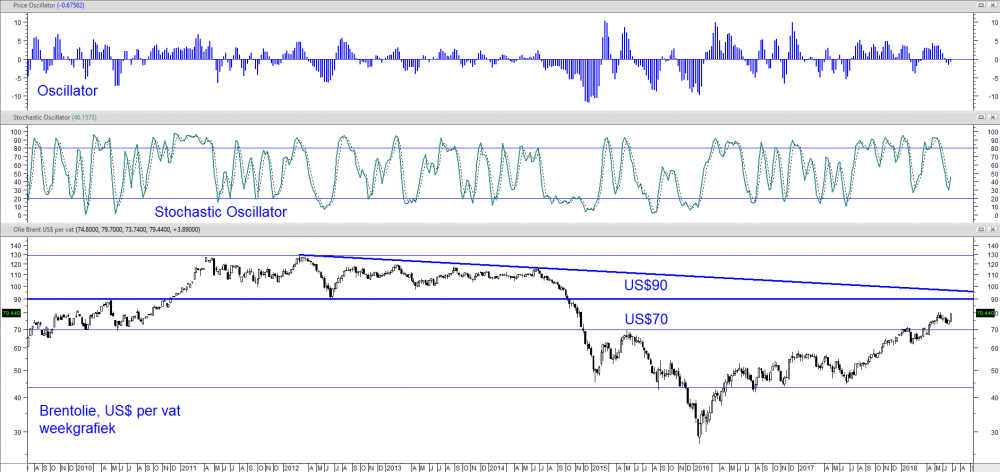

De prijs van een vat Brentolie (fig. 6)

Alle commotie rond de OPEC-bijeenkomst van afgelopen maand is voorbij en dus kan de trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken weer hervat worden. En die is voor de prijs van een vat olie opwaarts gericht. Het volgende koersdoel voor Brentolie is US$90 en er lijkt eigenlijk niets meer in de weg te staan om dit doel te gaan opzoeken. Natuurlijk, er zal wel enige tijd overheen gaan, maar de grens van US$ 70 werd eerder doorbroken, er volgde vorige maand een reactieEen daling van de koersen met 5% of meer maar minder dan 10%.

Copyright Vladeracken terug naar dat niveau en afgelopen week brak de koers weer omhoog uit een korte termijn correctiekanaaltje. Elliott-puristen zullen u aangeven dat nog een tweede daling naar US$70 mogelijk is, dat brengt de correctieEen daling van de koersen met van tenminste 10%.

Copyright Vladeracken meer in evenwicht, maar dat zal aan de feitelijke trendmatige richting weinig veranderen. De olieprijzen gaan nog verder omhoog dit jaar! De eerstvolgende echte test van de trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken verwachten wij pas als de koers de bovenste twee trendlijnen heeft bereikt die rechts in de figuur bij elkaar samenkomen. Dat niveau ligt tussen US$90 en US$95 voor een vat Brentolie.

Alle commotie rond de OPEC-bijeenkomst van afgelopen maand is voorbij en dus kan de trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken weer hervat worden. En die is voor de prijs van een vat olie opwaarts gericht. Het volgende koersdoel voor Brentolie is US$90 en er lijkt eigenlijk niets meer in de weg te staan om dit doel te gaan opzoeken. Natuurlijk, er zal wel enige tijd overheen gaan, maar de grens van US$ 70 werd eerder doorbroken, er volgde vorige maand een reactieEen daling van de koersen met 5% of meer maar minder dan 10%.

Copyright Vladeracken terug naar dat niveau en afgelopen week brak de koers weer omhoog uit een korte termijn correctiekanaaltje. Elliott-puristen zullen u aangeven dat nog een tweede daling naar US$70 mogelijk is, dat brengt de correctieEen daling van de koersen met van tenminste 10%.

Copyright Vladeracken meer in evenwicht, maar dat zal aan de feitelijke trendmatige richting weinig veranderen. De olieprijzen gaan nog verder omhoog dit jaar! De eerstvolgende echte test van de trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken verwachten wij pas als de koers de bovenste twee trendlijnen heeft bereikt die rechts in de figuur bij elkaar samenkomen. Dat niveau ligt tussen US$90 en US$95 voor een vat Brentolie.

Goud (fig. 7)

Het uur u is genaderd voor het goud. Al langere tijd opperen wij de mogelijkheid dat zich een groot consolidatiepatroon aan het vormen is geweest sinds medio 2013, dat als een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken kan gaan dienen voor een flinke rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie.

Copyright Vladeracken. Dit patroon heeft meer en meer de vorm aangenomen van een kopschouderbodem (gemarkeerd door de neklijnSteun of weerstandsniveau onder andere in een Kop & Schouder patroon. De neklijn verbindt de toppen of bodems van het patroon afhankelijk van het feit of het een top- of bodemformatie is.

Copyright Vladeracken B). Maar de rechter schouder begint wat lang van stof te worden en binnen de rechter schouder is de koers opnieuw omlaag gegaan, nu tot aan de oplopende steunlijn C in de figuur. Het bodempatroon zou dan het einde zijn van de langere termijn dalende trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken die u in de figuur getekend ziet met lijn A. De recente daling heeft voor een flinke oversold-positie gezorgd getuige de beide indicatoren bovenin de figuur. Er is dus ruimte genoeg voor een hernieuwde stijging vanaf het huidige steunpunt. Maar dan moet zo langzaam maar zeker de stijging wel gaan resulteren in een doorbraak van lijn B. Want anders is de hier getekende kopschouderbodem iets anders, onderdeel van een groter patroon, en moet gevreesd worden dat lijn C het uiteindelijk niet gaat houden. Wij houden het voorlopig op het positieve scenario voor het goud en gaan uit van een stijging in de komende maand. In het kielzog daarvan ziet ook het zilver er goed uit en moet ook daar een koersstijging verwacht worden. Of daarmee ook de goudmijnbouwaandelen gaan stijgen wagen wij nog te betwijfelen, die zijn ook van de aandelenmarkten in het algemeen afhankelijk en daar lijken de risico’s, zoals wij hierboven al hebben aangegeven, groot te zijn.

Het uur u is genaderd voor het goud. Al langere tijd opperen wij de mogelijkheid dat zich een groot consolidatiepatroon aan het vormen is geweest sinds medio 2013, dat als een bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem.

Copyright Vladeracken kan gaan dienen voor een flinke rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie.

Copyright Vladeracken. Dit patroon heeft meer en meer de vorm aangenomen van een kopschouderbodem (gemarkeerd door de neklijnSteun of weerstandsniveau onder andere in een Kop & Schouder patroon. De neklijn verbindt de toppen of bodems van het patroon afhankelijk van het feit of het een top- of bodemformatie is.

Copyright Vladeracken B). Maar de rechter schouder begint wat lang van stof te worden en binnen de rechter schouder is de koers opnieuw omlaag gegaan, nu tot aan de oplopende steunlijn C in de figuur. Het bodempatroon zou dan het einde zijn van de langere termijn dalende trendDe richting van de markt. Een opwaartse trend wordt gekarakteriseerd door een opeenvolging van hogere bodems en hogere toppen. Een neerwaartse trend wordt gekarakteriseerd door een opeenvolging van lagere bodems en lagere toppen.

Copyright Vladeracken die u in de figuur getekend ziet met lijn A. De recente daling heeft voor een flinke oversold-positie gezorgd getuige de beide indicatoren bovenin de figuur. Er is dus ruimte genoeg voor een hernieuwde stijging vanaf het huidige steunpunt. Maar dan moet zo langzaam maar zeker de stijging wel gaan resulteren in een doorbraak van lijn B. Want anders is de hier getekende kopschouderbodem iets anders, onderdeel van een groter patroon, en moet gevreesd worden dat lijn C het uiteindelijk niet gaat houden. Wij houden het voorlopig op het positieve scenario voor het goud en gaan uit van een stijging in de komende maand. In het kielzog daarvan ziet ook het zilver er goed uit en moet ook daar een koersstijging verwacht worden. Of daarmee ook de goudmijnbouwaandelen gaan stijgen wagen wij nog te betwijfelen, die zijn ook van de aandelenmarkten in het algemeen afhankelijk en daar lijken de risico’s, zoals wij hierboven al hebben aangegeven, groot te zijn.

Beleggen bij Vladeracken

Sinds onze vorige nieuwsbrief daalden de koersen van aandelen, gemeten in € over een breed front met gemiddeld ca 3%. In de portefeuilles van onze cliënten is hetzelfde te zien geweest. Portefeuilles die uit aandelen zijn opgebouwd daalden eveneens met 2 à 3% in waarde. Portefeuilles waar veel obligaties en/of contanten worden aangehouden daalden minder in waarde, maar ook hier doet zich de stijging van de risicopremieExtra rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken op een obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip. Copyright Vladeracken of een aandeel omdat het risico groter wordt geacht dan normaal. Copyright Vladeracken in de markten gevoelen. Met name koersen van achtergestelde obligaties zoals wij die van de Rabobank, SR Leven en Volkswagen in veel portefeuilles aanhouden zijn gedaald. Dit hangt samen met de toegenomen onrust op het wereldwijde economische toneel maar baart ons weinig zorgen. Want de onderliggende ondernemingen zijn niet het probleem, het vertrouwen van markten in het algemeen is het probleem. De rentebetalingen van deze ondernemingen staan niet ter discussie, die blijven gewoon doorgaan en zullen het koersverlies uiteindelijk weer goedmaken. De leningen noteren immers allemaal boven pari (> 100%) en zullen bij aflossing uiteindelijk 100% uitbetalen. Het koersverlies is daarmee onvermijdelijk en ingeprijsd in het effectieve rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken op deze leningen. In onzekere tijden gaat het tempo van de koersdaling enigszins omhoog. De koersdaling die toch moet plaatsvinden wordt slechts naar voren gehaald.

Ondertussen hebben wij wel enkele wijzigingen aangebracht in onze portefeuilles. Zo is over een breed front de exposure aan Emerging Markets verminderd en hebben wij de aandelen Randgold verkocht die in de Europa Selector-portefeuilles werden aangehouden. Op de laatste positie is een verlies geleden, de eerste positie werd met een goede winst verkocht. Maar wij verwachten dat de aandelenbelangen verder teruggebracht zullen worden, mede gelet op de analyse die wij u in het hiervoorgaande hebben gepresenteerd. Het is niet zo dat wij zijn afgestapt van onze positieve verwachtingen voor 2018. Maar het is wel goed mogelijk dat markten in de komende maanden een stevige “wake-up”-call zullen ondergaan. En dan is een grotere hoeveelheid liquiditeiten om daar later van te profiteren slechts verstandig.

Tabel 1 Resultaten vermogensbeheer Vladeracken BV *

| Risico profiel | Methode | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | Jaar doel |

| Zeer defensief | Stamrechtportefeuilles | 7,8 % | 4,0 % | 0,4 % | 2,9 % | -/- 10,7 % | 5,7 % | -/-2,0 % | 4 % |

| Matig | Mix aandelen / obl. | 11,6 % | 6,5 % | -/- 0,9 % | 16,2 % | -/- 3,4 % | 10,7 % | -/-0,4 % | 5 % |

| Matig / fondsen | Fund Selector | -/- 1,1 % | 6,6 % | 3,6 % | -/- 1,5 % | 1,1 % | 5,5 % | -/-3,0 % | 6 % |

| Normaal aandelen | PRIJS<Waarde | 8,8 % | 10,8 % | -/- 16,0 % | 23,2 % | 0,2 % | 12,5 % | -/-4,4 % | 8 % |

| Actief aandelen | Benelux Selector | 3,5 % | 15,3 % | -/- 2,8 % | 27,3 % | 0,2 % | 23,7 % | 11,5 % | 8 % |

| Europa Selector | 16,0 % | 47,7 % | -/- 4,4 % | 22,9 % | 4,2 % | 8,2 % | -/-2,8 % | 8 % | |

| Benchmark | AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken | 9,8 % | 17,2 % | 5,6 % | 4,1 % | 9,4 % | 12,7 % | 1,3 % | |

| EuroStoxx 50Een van oorsprong door de Dow Jones Corporation samengestelde index waarin de 50 grootste Europese beursgenoteerde ondernemingen zijn opgenomen. Copyright Vladeracken | 13,8 % | 17,9 % | 1,2 % | 3,9 % | 0,7 % | 6,5 % | -/-3,1 % |

* Het gaat hier om het netto behaalde rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken, ná alle kosten van de beheerder. Voor oudere cijfers verwijzen wij u naar onze website.

Meer informatie over vrijwel alle effectentransacties, welke wij in de portefeuilles van onze cliënten hebben uitgevoerd en andere beleggingsoverwegingen, welke uit onze dagelijkse analyses voortvloeien, treft u aan op onze website, www.vladeracken.nl. De volgende uitgave van de Technische Belegger verschijnt op maandag 30 juli 2018.

| Reeds besproken onderwerpen: Algemeen |

Obligaties |

| Vladeracken beleid t.a.v. bestandsvergoedingen en plaatsingfees | Eurobonds, Euro TreasuriesSchuldpapier van de Amerikaanse overheid uitgegeven door het Bureau of Public Debt. Men onderscheidt Treasury bills, Treasury notes, Treasury bonds en TIPS. Copyright Vladeracken, staatsobligaties van de “PIGS”-landen, van Italië en van Nederland |

| Hoe spreken de statistieken over 2014, 2015, 2016, 2017 en voor 2018? | Bedrijfsobligatiefondsen, rentegroeifondsen en trackers zoals Lux-O-Rent, Carmignac Global Bond, ING Renta Grf, JPM Global Bond Opportunitie, Lyxor SGI Double Short Bund en ProShares Ultra Short Treasury |

|

Onze macro-economische- en rentevisie (2013, 2016) De Japanse beurs De aandelenbeurzen in de BRIC-landen |

Credit Linked Notes en Floored en Reversed Floaters en Inflatielinkers en de HICP Inflatie Index en Steepeners van Aegon, BNG, Deutsche (Post)Bank, Ned. Waterschapsbank, NIBC, Rabobank en RBS en Hybride en variabele renteobligaties van Linde |

| Aandelen | |

| Vastgoed: Corio, Unibail-Rodamco (incl. handelsdagboek), Wereldhave | High yield obligaties van Altice, Bombardier, Cirsa Gaming, Clondalkin, ConvaTec Healthcare, FCE Bank, FGA Capital, Findus Group, Gazprom, Gazprombank, Heidelberg Zement, ING, Servus, Stork TS en Sunrise en Volkswagen |

| Aandelen: Aalberts, Alten, Arcadis, BAM, Bourbon, CGG Veritas, Colruyt, Fugro, Heineken (Holding) , Imtech, Koninklijke Olie, Nokian Renkaat, Philips, Prosegur, Prosegur Cash, Saipem, Samsung, SAP, SBM Offshore, Schneider Electric, Sligro, Unilever, Technip, Tenaris, Vallourec, Volkswagen | Memory Coupon Notes op Arcelor Mittal, Philips & Royal Dutch |

| Afdekken van aandelenrisico’s m.b.v. calls, puts, short sprinters en short trackers met een hefboomMen laat een gulden meermaals zijn invloed uitoefenen ten opzichte van de standaard investering. Dit kan bijvoorbeeld door in plaats van één aandeel, voor dat zelfde geld meerdere opties op dat aandeel te kopen. Zie voor een formule onder Leverage. Copyright Vladeracken | MKB Obligaties van Air Berlin, Enterprise Holdings, German Pellets, KTG Agrar, Praktiker, Rickmers en TRFI Funding |

| Overige onderwerpen | Achtergestelde en/of perpetuele obligaties en effecten van Achmea, Aegon, ASR, Casino Guichard, Credit Agricole, Depfa, FrieslandCampina, Fürstenberg, ING, Rabobank, SNS Reaal, SRLev en Tennet, Tier 1,2 of 3? en CocoCOntingent COre tier-1 effecten, ook wel COntingent COnvertible genoemd. Achtergestelde obligaties met een vaste rente die niet meetellen bij het kernkapitaal maar die in tijden van nood automatisch omgezet worden in aandelen. Copyright Vladeracken’s |

| Goud, Palladium, Platina en Zilver, de Amerikaanse Dollar, de Australische $, het Britse £, de Canadese $, de Japanse ¥en, de Noorse kroon, de Zwitserse Franc, de BRIC Valuta en een BRIC Valuta note, de Russische Roebel en Alpha creëren met valutamanagement | Range Accrual Notes van de EIB en RBS |

| Volatility, handelssystemen, derivaten, ETF’s | Steepeners (incl. renteherziening) van BNG, NIBC, Ned. Waterschapsbank en Rabobank |

| TA indicatoren zoals Woodies CCI, Martingale, de Coppock Indicator en het Hindenburg Omen | Obligaties in een wereld van stijgende rentes, Lyxor Daily Double Short BundDit is een Duitse hypothetische obligatie met een coupon van 6% en een resterende looptijd van 8,5 tot 10,5 jaar. Op de Eurex worden futures op deze obligatie verhandeld en op deze futures zijn turbo’ s verkrijgbaar. Copyright Vladeracken ETF, ProShares Ultra Short 7 – 10 en 20 years TreasuriesSchuldpapier van de Amerikaanse overheid uitgegeven door het Bureau of Public Debt. Men onderscheidt Treasury bills, Treasury notes, Treasury bonds en TIPS. Copyright Vladeracken ETF |

|

Wet- en regelgeving |

Den Haag, 2 juli 2018

Gijsbrecht K. van Dommelen

Vladeracken Vermogensbeheer

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Dit stuk is geen beleggingsadvies. Wie conform bovenstaande ideeën belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand.

Plaats een Reactie

Meepraten?Draag gerust bij!