De Technische Belegger Jaargang 30 • Nr 3 • 10 maart 2024

Was het een maand geleden Meta waarover wij schreven en waarvoor wij de termen “Blow-off”, “Exhaustion Gap”, “Euphoria”, opvoerden, afgelopen maand waren het enkele semiconductor-aandelen, die zich in dit rijtje voegden. De klap, afgelopen vrijdag, in de koers van het Nederlandse BE Semiconductor en even later in de VS in de koers van Nvidia, onderstreept wederom onze conclusie van vier weken geleden, dat wij wat de grotere tech-aandelen betreft in een uiterst gevaarlijke fase zijn beland.

Nvidia kwam afgelopen maand met cijfers, die zo goed waren, dat de koers een sprong maakte va 18,5%, en dat vanaf een niveau dat al een “All-Time high” was. Met een koers van US$974 steeg de koers vervolgens nog eens 24%(!) om afgelopen vrijdag vanaf dat hoge punt ineens weer een draai omlaag te maken van $100, een koersdaling in een dag van 10%! Beleggers kwamen bij het uitkomen van de cijfers op 21 februari nabeurs met de conclusie, dat ondanks de koersstijging het aandeel goedkoper was geworden, omdat de winst zo hard gestegen was, dat de koerswinstverhouding per saldo zelfs nog gedaald was. Wat beleggers gemakshalve vergeten, is dat niet de vraag of de koerswinstverhouding daalt, maar of die hoog is van belang is, dat koerswinstverhoudingen bovendien voor een belangrijk deel op taxaties gebaseerd zijn en dat uiteindelijk niet de vraag wat de koerswinstverhouding is bepaalt of een koers omhoog gaat of niet, maar de vraag of er nog voldoende kopers zijn. Nvidia is een prachtige onderneming, die optimaal profiteert van de AI-ontwikkelingen. Als lange termijn belegging is het bedrijf daarmee een mooi onderdeel van een portefeuille. Maar het is even duidelijk, dat vrijdag de voorlopig laatste koper de hoofdprijs heeft betaald en dat de koersdaling die toen diezelfde dag nog volgde vooral betekent, dat er veel te veel verkopers in de markt zijn gekomen.

Het helpt hierbij niet, dat er op het economische front een soort windstilte is ontstaan. Economische cijfers wijzen her en der op een vertraging in de economische groei in Europa en de VS, maar van een echte recessie lijkt geen sprake. Ondertussen daalt de inflatie in het Westen weliswaar, maar ook weer niet zodanig, dat Centrale Banken al met renteverlagingen durven te komen. Het gevolg is een afwachtende aandelenmarkt, waarin de euforische koersbewegingen alle kans krijgen om de stratosferen te bereiken en vervolgens in elkaar te klappen.

Dat in die omgeving de koers van een troy ounce goud een krachtige uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken omhoog liet zien, moet alle beleggers te denken geven (zie ons commentaar bij figuur 8 verderop in deze editie).

Wij gaan er vanuit, dat markten rijp zijn voor een sectorale draai. De tijd van de grote tech-aandelen is (even) voorbij, het is tijd voor de kleinere ondernemingen om de koersachterstand weer wat in te gaan lopen. De grote vraag is, of dat zal betekenen, dat midkap indices een rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken te wachten staat, of juist dat grote indices een flinke tik te verduren gaan krijgen. Het seizoen favoriseert een rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken in de midkap-aandelen en een pas op de plaats voor grotere indices, maar dit soort transities gaat zelden geleidelijk.

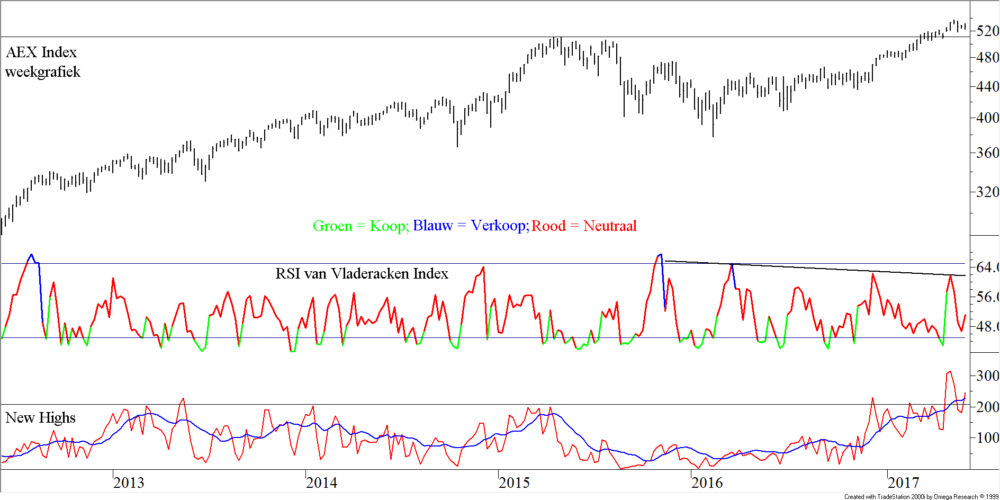

Russell 2000 Index op weekbasis (figuur 1)

Figuur 1 Russell 2000 IndexEen Amerikaanse index die wordt berekend uit de koersen van 2000 kleine tot middelgrote bedrijven (1001ste tot 3000ste grootste binnenlandse aandelen beoordeeld op basis van hun markt-kapitalisatie).

Copyright Vladeracken, weekgrafiek

Twee maanden geleden schreven wij in de toenmalige editie van de Technische BeleggerEen maandblad dat de ontwikkelingen op de wereldwijde effectenmarkten analyseert en becommentarieert uitgaande van de Technische AnalyseEen vorm van markt analyse die uitgaat van vraag en aanbod en handelsvolume, waarbij men met behulp charts en formules gebaseerd op marktgegevens probeert vast te stellen in welke fase van haar ontwikkeling de markt zich bevindt. Copyright Vladeracken. Het wordt uitgegeven door Vladeracken BV en wordt gratis aan haar klanten ter beschikking gesteld. Copyright Vladeracken, dat de daling van de Russell 2000, terug onder een belangrijke weerstandlijn, die een groot horizontaal bodempatroon markeerde, gevaarlijk was, maar niet persé een probleem voor de aandelenmarkten zou zijn. Want de daling hield halt boven het midden van het horizontale kanaal in figuur 1. Sindsdien is de index weer voorzichtig hersteld en is de koers toch weer tot boven die weerstandlijn gestegen. Afgelopen week maakte de index een pas op de plaats, precies onder de volgende horizontale weerstandlijn, die dateert uit de periode 2021 – 2022 en die in feite een veel sterkere weerstandKoersniveau waaronder koersen de neiging hebben om na een stijging te stabiliseren. Copyright Vladeracken is omdat in 2021 deze grens enkele keren ook als steun fungeerde alvorens de koers een flink smak omlaag maakte. Per saldo verwachten wij niet dat deze grens lang stand gaat houden. De Russell 2000 is een grote index waarin vooral veel kleinere ondernemingen met een Amerikaanse beursnotering zijn opgenomen. Deze index is veel minder gevoelig voor de koersontwikkelingen van de grote tech-aandelen zoals Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia en Tesla (de “Magnificent 7”). Het feit, dat juist deze index in technische zin steeds sterker oogt, past in het algemene beeld, dat de koersontwikkeling van de grote tech-aandelen voor een langere tijd “on hold” gezet lijkt te gaan worden. De Russell 2000 IndexEen Amerikaanse index die wordt berekend uit de koersen van 2000 kleine tot middelgrote bedrijven (1001ste tot 3000ste grootste binnenlandse aandelen beoordeeld op basis van hun markt-kapitalisatie). Copyright Vladeracken ontbeert slechts een koers boven 2.125 om een volledig en mooi koopsignaal te genereren.

AMX Midkap Index op weekbasis (figuur 2)

Figuur 2 AMX Midkap Index, weekgrafiek

Echt sterk is het beeld te noemen dat u in figuur 2 ziet. Het enige dat hier nog ontbreekt is de uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken omhoog. En die zou wel eens dichtbij kunnen zijn. Wij hebben met de letters “LS”, “HFD” en “RS?” de LinkerSchouder, het HooFD en de in potentie Rechter Schouder gemarkeerd van een kopschouderbodem, die, als de index inderdaad komende maand boven de neklijnSteun of weerstandsniveau onder andere in een Kop & Schouder patroon. De neklijn verbindt de toppen of bodems van het patroon afhankelijk van het feit of het een top- of bodemformatie is. Copyright Vladeracken op 932 punten uitbreekt een prachtige springplank vormt voor een rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken, die de Amsterdamse MidKap Index (AMX) snel kan laten doorstoten tot aan de oude top rond 1.100 punten uit 2021. Maar zoals dat in de technische analyseEen vorm van markt analyse die uitgaat van vraag en aanbod en handelsvolume, waarbij men met behulp charts en formules gebaseerd op marktgegevens probeert vast te stellen in welke fase van haar ontwikkeling de markt zich bevindt. Copyright Vladeracken hoort, u mag hierop pas acteren als de uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken een feit is. Figuur 2 ondersteunt daarmee onze verwachting, geuit hierboven bij het commentaar bij figuur 1, dat er een sectorale draai voor de deur staat. Wat er niet moet gebeuren is dat de index alsnog tot onder de onderste blauwe lijn in de figuur zakt (circa 850). Want dan zijn de rapen gaar voor deze index!

| Best presterende Vladeracken-model van Today’s in 2023: |

| Today’s Prijs<Waarde Methodiek…………………………6,3 % |

| Best presterende model van Today’s in 2023: |

| Today’s Global ESG Sustainable Equity……………….10,9 % |

De DAX Index op weekbasis (figuur 3)

Figuur 3 DAX IndexEen gemiddelde van de 30 meest verhandelde en grootste aandelen van de Duitse beurs.

Copyright Vladeracken, weekgrafiek

De Duitse DAX IndexEen gemiddelde van de 30 meest verhandelde en grootste aandelen van de Duitse beurs. Copyright Vladeracken verschilt op twee belangrijke fronten van veel andere indices zoals de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken. Ten eerste is het een herbeleggingsindex. In de koersontwikkeling van de index worden dividenden verrekend als ware die in het uitkerende aandeel herbelegd. En ten tweede is in deze index de sector technologie veel minder sterk vertegenwoordigd dan bijvoorbeeld bij de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken of de Nasdaq 100 indexEen index samengesteld uit de 100 naar marktwaarde gemeten grootste, meest verhandelde, nonfinancial aandelen met een notering op de Amerikaanse schermenbeurs. Copyright Vladeracken. Nadat eind 2023 de oude toppen uit 2021 en 2023 werden gebroken trok de DAX zich weer iets terug tot aan dat punt van uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken, een normale pullback. En daarna vervolgde de index zijn weg omhoog. Men kan nu een koersdoel berekenen, dat 2.200 punten boven deze steunzone ligt, ofwel circa 18.500. Daar zijn we nu dichtbij. Maar op een iets langere termijn kan ook een hoger koersdoel berekend worden, dat rond 20.500 ligt. Voordat we op weg gaan naar dit veel hogere punt, is een correctieEen daling van de koersen met van tenminste 10%. Copyright Vladeracken vanaf 18.500 omlaag niet meer dan normaal te noemen, maar verder is het beeld hier volkomen in orde. Er is sprake van een bullmarkt en die oogt alleen op de korte termijn wat overbought.

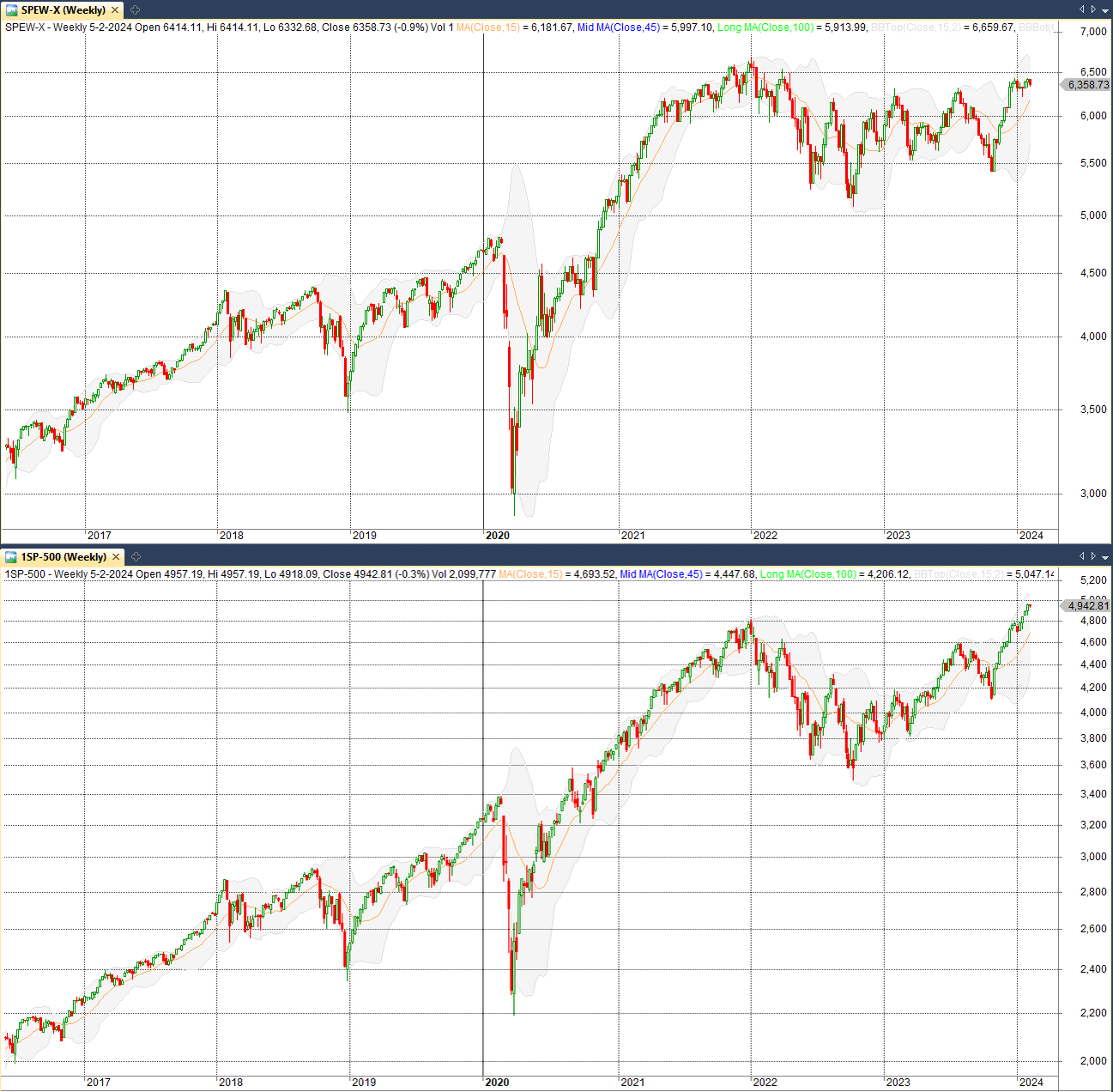

De AEX Index op dagbasis (figuur 4)

Figuur 4 AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type.

Copyright Vladeracken, daggrafiek

Wij laten u hier niet de Nasdaq 100 IndexEen index samengesteld uit de 100 naar marktwaarde gemeten grootste, meest verhandelde, nonfinancial aandelen met een notering op de Amerikaanse schermenbeurs. Copyright Vladeracken zien, mede omdat die hetzelfde vermoeide beeld vertoont dat u ook in figuur 4 ziet. De laatste zwarte candle was geheel te wijten aan de koersval van BE Semiconductor afgelopen vrijdag. Met ruim 16% werd de hele rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken vanaf begin februari in een klap ongedaan gemaakt. In termen van de Elliott-wave theorie zou het hier nog steeds om een zogenoemde Wave 4-correctieEen daling van de koersen met van tenminste 10%. Copyright Vladeracken kunnen gaan, waarmee nog een nieuwe high op termijn van enkele weken denkbaar is, maar daarna is het echt wel afgelopen en kan de koers terugvallen tot ten minste de low van vrijdag, maar ook veel verder nog daaronder. Weer een aandeel in de hoek van de technologie, dat de ratrace omhoog niet langer volhoudt. Voor Nvidia is het beeld in feite nog slechter, daar werd vrijdag een “Negative Engulfing PatternEen candlestickEen manier om koersen in een grafiek te tekenen. Hierbij worden de hoogste en de laagste koers verbonden door een rechte lijn en worden horizontaal op deze lijn de openingskoers en de slotkoers getekend. Deze laatste twee worden vervolgens verbonden door een verticale balk breder dan de eerst getekende lijn. De balk ook wel body of lichaam genoemd, is gearceerd of zwart wanneer de openingskoers onder de slotkoers ligt. De balk is open wanneer de openingskoers boven de slotkoers ligt. De dunne lijnen die boven en onder het lichaam kunnen uitsteken worden shadow of schaduw genoemd. Copyright Vladeracken waarvan het lichaam het voorgaande lichaam omsluit. Copyright Vladeracken” neergezet. Als de koers maandag lager opent is het voor langere tijd gedaan met de rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken in dit aandeel. En dat is aan de tech-kant momenteel hèt grote probleem. De tech-gedreven rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken kent wereldwijd een snel afnemend aantal trekkers. Daarmee wil dat niet zeggen, dat aandelenkoersen niet verder omhoog kunnen, maar wel, dat de kar in de loop van dit jaar door andere aandelen getrokken gaat worden. Zo’n sectordraai gaat zelden erg soepel en leidt dus tot soms zelfs heftige bewegingen op en neer. In grafiek 4 is geen verkoopsignaal te bekennen. Maar grafiek 4 ondersteunt wel degelijk het veel sterkere beeld van andere indices zoals dat van de AMX Index en de Russell 2000 IndexEen Amerikaanse index die wordt berekend uit de koersen van 2000 kleine tot middelgrote bedrijven (1001ste tot 3000ste grootste binnenlandse aandelen beoordeeld op basis van hun markt-kapitalisatie). Copyright Vladeracken. Het is goed denkbaar dat het gat in waardering tussen kleinere en de hele grote beursgenoteerde aandelen in de komende maanden weer iets gaat afnemen ten faveure van de kleinere ondernemingen. Het MomentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken in de daggrafiek in figuur 4 divergeert in elk geval negatief en doet dat al enige tijd. Andere indicatoren dalen al en of liggen erg hoog. Bij de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken wordt het dus tijd voor een adempauze van een iets grotere orde dan wat we vrijdag gezien hebben.

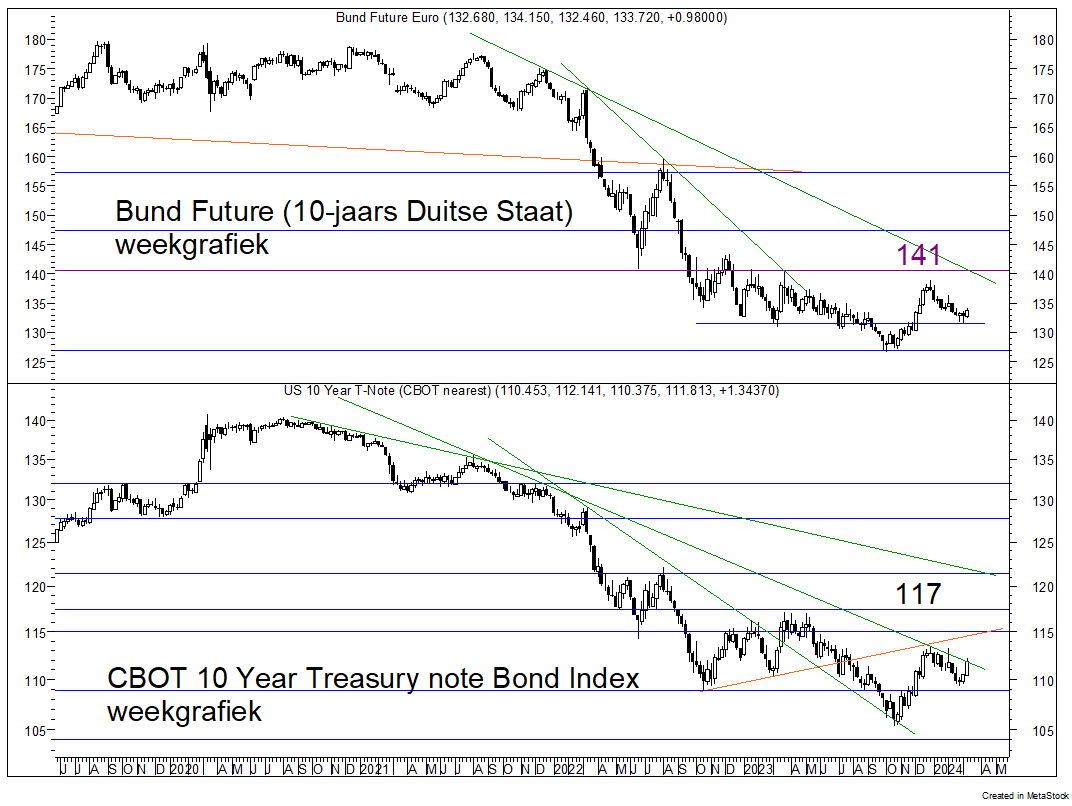

De rente in de VS en in Europa (figuur 5)

Figuur 5 BundDit is een Duitse hypothetische obligatie met een coupon van 6% en een resterende looptijd van 8,5 tot 10,5 jaar. Op de Eurex worden futures op deze obligatie verhandeld en op deze futures zijn turbo’ s verkrijgbaar.

Copyright Vladeracken FutureIs een gestandaardiseerd contract voor de aan- of verkoop van de onderliggend waarde. Het verschil met een optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars.

Copyright Vladeracken contract ligt hem in het feit dat een future altijd leidt tot uitoefening. Een future vormt derhalve altijd een verplichting terwijl een optieEr zijn twee soorten opties. De Amerikaanse stijl optie kan ten alle tijde tijdens de looptijd worden uitgeoefend. De Europese stijl optie kan alleen op de uitoefendatum worden uitgeoefend. De opties op aandelen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Amerikaanse type. Opties op indexen genoteerd op de Europese Optiebeurs in Amsterdam zijn van het Europese type. De hoeveelheid waarin de onderliggende waarde wordt genoteerd is in Amsterdam 100 aandelen, 10 troy ounce goud, 5.000 nominaal in obligaties, 10.000 Amerikaanse dollars.

Copyright Vladeracken de bezitter het keuze recht geeft i.p.v. een verplichting.

Copyright Vladeracken en 10 Year Treasury Index, weekgrafiek

Afgelopen maand is er een kleine kentering te zien geweest in de ontwikkeling van de lange rente. Die is zowel in de VS als in Europa gaan dalen. Het gaat nog niet om een heel grote daling, maar het is goed denkbaar, in technische zin, dat de daling dit keer verder zal doorzetten dan wat we eind 2023 gezien hebben. In de inleiding hebben wij al aangegeven, dat wij uitgaan van een daling van de kapitaalmarktrente in de loop van dit jaar met een relatief flinke marge. Dat hoeft niet een daling te zijn, die vele jaren standhoudt, maar 2024 en 2025 zijn wel twee jaren waarin veel grote ondernemingen hun schulden moeten gaan herfinancieren, terwijl de overheidsfinanciën in het Westen momenteel duidelijk gebaat zijn bij een flinke rentedaling. Uit politieke overwegingen alleen al is een renteverlaging bij Centrale Banken logisch, zodra de inflatiecijfers dat toelaten. En die lijken daar langzaam maar zeker enige ruimte voor te gaan bieden. Op termijn kan de inflatie wel weer terugkeren, maar voor de komende twee jaar is een relatief lage inflatie goed denkbaar. En als Centrale Banken eenmaal met een kleine renteverlaging komen, dan zou dat wel eens tot een stevige rallyEen fikse stijging van het koersniveau die volgt op een daling of op een consolidatie. Copyright Vladeracken op obligatiemarkten kunnen leiden. Misschien is dat moment afgelopen weken zodanig dichtbij gekomen, dat het technische beeld terecht positiever geworden is. Van koopsignalen is nog geen sprake, maar uw risico lijkt nu niet heel erg groot.

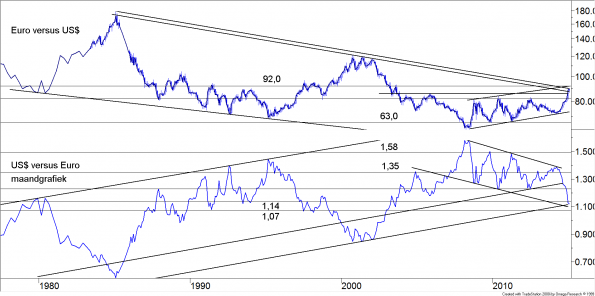

De US$ en de € (figuur 6)

Figuur 6 US$ versus €, maandgrafiek

Het technische beeld van de $ begint nu wel duidelijk te verzwakken. Het feit dat de $-koers in de voorbije maand er niet in is geslaagd om de laatste top op 0,955 zelfs maar te benaderen, maakt dat het momentumAlgemene term die gebruikt wordt om de snelheid van bepaalde koersbewegingen weer te geven. Het momentum meet de prijsverandering van een aandeel of index in een bepaalde periode en kan in absolute zin of als ratio worden weergegeven. Het is een oversold/overbouhgt indicator. In vergelijking met de FracMom is de Mom in het algemeen sneller in het tonen van divergentie bij bodems. Het wordt berekend door de koers van x dagen geleden af te trekken van de koers van heden. Copyright Vladeracken uit het herstel aan het wegzakken is. Wij verwachten dat er nu een test van de steun op 0,89 – 0,91 gaat plaatsvinden en dat vanuit een technisch zwakke positie. Het zou ons niets verbazen als de $ daarbij deze steunzone na een periode van meer dan een jaar, waarin deze steunzone te sterk bleef, nu toch echt gaat breken. Het grote probleem in de VS blijft het enorme begrotingstekort van de Amerikaanse overheid en met het sterker worden van de positie van oud-president Trump in de peilingen, is de kans groot dat beleggers het vertrouwen op een spoedig zuiniger wordend beleid zullen verliezen. En zolang dat tekort niet wordt aangepakt kan de $ uiteindelijk alleen maar verder verzwakken. Gemeten naar koopkracht zou al een koers van circa 0,7 à 0,8 (of 1,20 à 1,30 in de omgekeerde verhouding) normaal zijn en als dat bereikt wordt, ligt in technische zin een veel verdere verzwakking in het verschiet. De Amerikaanse verkiezingen dit jaar lijken hier hun schaduw vooruit te werpen.

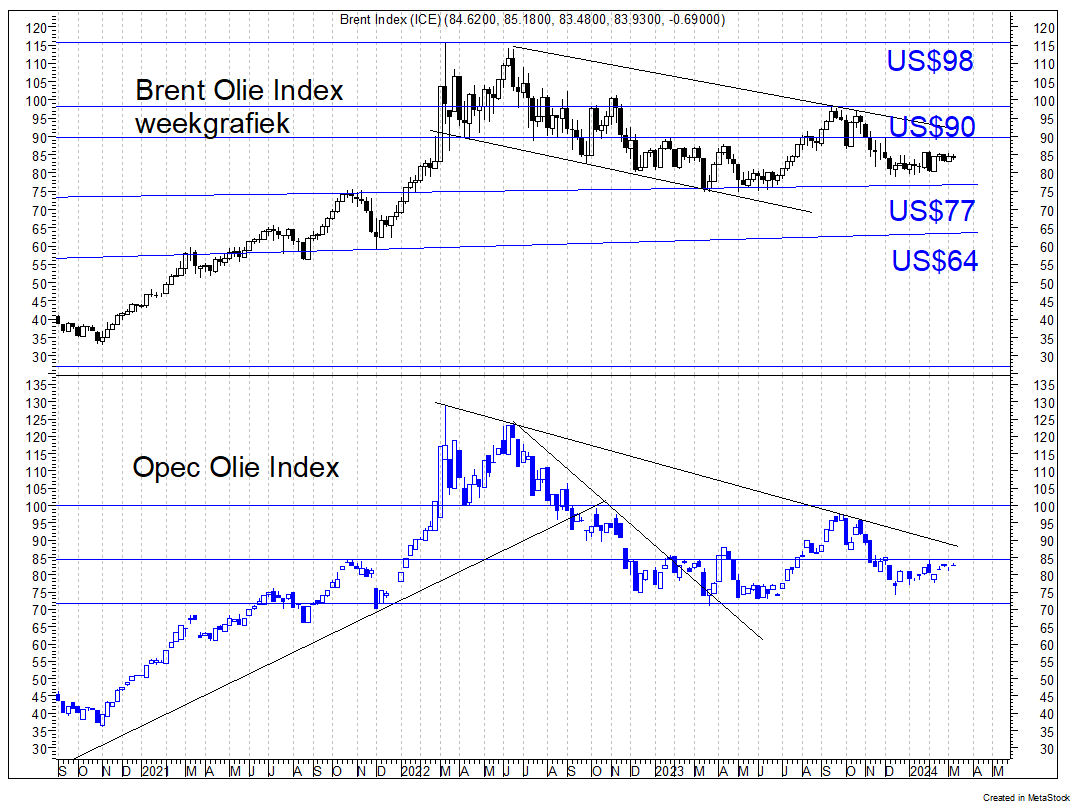

Brentolie in US$ per vat (figuur 7)

Figuur 7 Brentolie in US$ per vat, weekgrafiek

De maand februari is een voor de oliemarkten ongebruikelijk rustige maand geweest. Ondanks alle ellende in het Midden Oosten en de daarmee samenhangende afsluiting van het Suez-kanaal kwamen de olieprijzen vrijwel niet van hun plaats. Het lijkt erop, dat markten wachten op meer economisch nieuws en dan vooral nieuws waaruit een herstel van de conjunctuurcyclus kan worden afgeleid. Maar slecht oogt het beeld in technische zin niet, met name omdat de huidige patstelling zich boven de voorgaande bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken afspeelt. Technisch bezien kan de huidige basis een mooie springplank vormen voor een uitbraakEen koerssprong, die optreedt als een aandeel een bepaald koerspatroon verlaat of een belangrijke trendlijn doorbreekt. Copyright Vladeracken omhoog. Per saldo is het lange termijn correctiekanaal ook afgelopen maand in takt gebleven en kunnen er dus geen definitieve conclusies getrokken worden. De grenzen zijn in de grafiek aangegeven, onder US$90 is het kanaal in takt en blijft het doel US$63 voor een vat Brentolie.

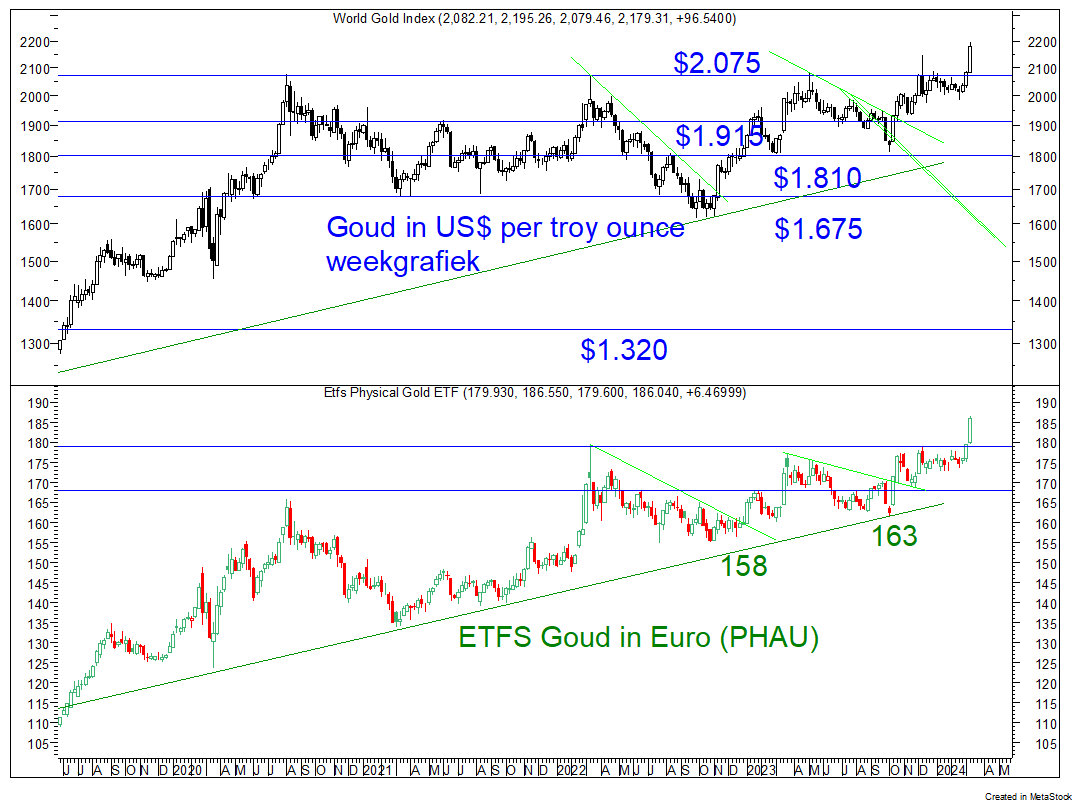

Het Goud (figuur 8)

Figuur 8 Goud in US$ per troy ounce, weekgrafiek

Opnieuw zijn posities uitgebreid, dit keer over een breed front. Waar dat nog nodig was, is goud aangekocht. Wij gebruiken daarbij een nieuwe trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis.

Copyright Vladeracken, de WisdomTree Core Gold ETF. Dat is een trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis.

Copyright Vladeracken (ETF), die in fysiek goud belegt, maar waarbij ook gekeken wordt (voor zover dat bij goud mogelijk is) naar een verantwoorde herkomst. Naast het feit dat deze trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis.

Copyright Vladeracken in termen van ESG de voorkeur van elke belegger zou moeten verdienen is hij ook nog eens goedkoper dan de traditionele trackers, die in fysiek goud beleggen (van onder meer Invesco en ook WisdomTree). Wij verwachten in de komende maand ook de al langer bestaande posities in genoemde minder verantwoorde trackers voor onze klanten in deze trackerExchange Traded Funds. Via de beurs verhandelbare, passief beheerde beleggingsfondsen, die de performance van een index volgen. Er zijn ETF’S op markt- en sectorindexen. Men maakt onderscheid tussen ETF’s op Cash-Basis en ETF’s op Swap-Basis. Zie ook ETF op Cash-Basis en ETF op Swap-Basis.

Copyright Vladeracken om te kunnen gaan zetten. Verder is in de meeste obligatieportefeuilles afgelopen dagen een positie ingenomen in een staatslening van de Nederlandse staat met een coupon van 4% en een looptijd tot en met 15 januari 2037. Dit is een relatief langlopende obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken, die het renterisico in de portefeuilles sterk opvoert. Wij doen dat bewust omdat wij verwachten dat de rentestijging, die nu aan de gang, is zijn einde nadert en er daarna een periode van mogelijk zelfs stevige rentedalingen op de kapitaalmarkten gaat optreden, aan de lange kant van het spectrum dus. Dit type obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken zou daar bovenmatig

van moeten kunnen profiteren. Het is dus uitdrukkelijk niet de bedoeling om deze obligatieEen schuldbekentenis aan toonder voor een bepaald bedrag (nominale waarde) met een van tevoren vastgestelde rentevergoeding en met een terugbetalingconditie van de hoofdsom op een van tevoren vastgesteld tijdstip.

Copyright Vladeracken tot in 2037 in de portefeuille te houden. En dan hebben wij in de defensieve portefeuilles onze positie in Umicore flink uitgebreid. Dit aandeel is afgelopen jaar qua koers meer dan gehalveerd, maar zou bij uitstek moeten profiteren van een herstel in de conjunctuurcyclus. En in deze portefeuilles hebben wij ook aandelen Prysmian aangekocht, een van de grootste Europese kabelproducenten (hoogspanningskabels onder andere), waarvan wij ook al in andere modellen aandelen hebben zitten.

Desalniettemin blijven wij nog steeds achter bij de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken, met name omdat die nog steeds vooral door de semiconductor-aandelen wordt voortgestuwd. Dat dit een zeer gevaarlijke positie heeft gecreëerd moge de koersreactie afgelopen vrijdag bij het aandeel van BE Semiconductor duidelijk maken. Een bericht in een Zuid Koreaanse krant, als zou de omarming van de techniek, waarvoor de machines van BE Semiconductor worden gebruikt, vertraging hebben opgelopen bij grote chipfabrikanten als Samsung, leidde tot een koersreactie van ruim 16% in één dag omlaag! Voor onze portefeuilles betekende dit onmiddellijk een kleine inhaalslag op de achterstand van de AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken, aangezien dit aandeel op dit moment niet in de modelportefeuilles voorkomt.

Tabel 1 Resultaten Today’s-modellen (Vladeracken) *

| Risico profiel | Methode | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 t/m 8/3 | Jaar doel |

| Zeer defensief | Pensioenportefeuilles | 5,7% | -/-7,4% | 9,7% | -/-0,2% | 4,5% | -/-9,8% | 6,4% | 3,4% | 4 % |

| Matig / fondsen | Fund Selector | 5,5% | -/-5,4% | 13,9% | -/-7,2% | 11,5% | -/-11,0% | 5,1% | 1,0% | 5 % |

| Matig | Mix aandelen / obl. | 10,7% | -/-6,7% | 17,0% | 0,0% | 10,3% | -/-13,3% | 7,6% | 1,0% | 5 % |

| Normaal aandelen | Prijs<Waarde | 12,5% | -/-23,1% | 22,6% | -/-3,3% | 35,4% | -/-13,0% | 14,9% | 6,3% | 8 % |

| Actief aandelen | Benelux Selector | 23,7% | 0,6% | 22,4% | 5,8% | 11,2% | -/-8,2% | 1,1% | 0,6% | 8 % |

| Europa Selector | 8,2% | -/-21,0% | 15,4% | 15,2% | 5,9% | -/-1,3% | -/-8,7% | -/-14,7% | 8 % | |

| Today’s ESG Sustainable Equities | -/-2,9% | 35,6% | 10,6% | 27,4% | -/-19,7% | 28,3% | 10,9% | 8 % | ||

| Benchmark | AEX IndexEen gemiddelde van de 25 meest verhandelde en grootste aandelen van de Amsterdamse beurs. Opties op de AEX Index zijn van het Europese type. Copyright Vladeracken | 12,7% | -/-10,4% | 23,9% | 3,3% | 27,8% | -/-13,7% | 14,2% | 9,6% | |

| EuroStoxx 50Een van oorsprong door de Dow Jones Corporation samengestelde index waarin de 50 grootste Europese beursgenoteerde ondernemingen zijn opgenomen. Copyright Vladeracken | 6,5% | -/-14,3% | 24,8% | -/-5,1% | 21,0% | -/-11,7% | 19,2% | 9,7% |

* Het gaat hier om het netto behaalde rendementDe uiteindelijke opbrengst van een belegging. Bij aandelen bestaat het uit het dividend vermeerderd of verminderd met het koers-resultaat. Copyright Vladeracken, ná alle kosten. Voor oudere cijfers verwijzen wij u naar onze website.

De volgende uitgave van de Technische BeleggerEen maandblad dat de ontwikkelingen op de wereldwijde effectenmarkten analyseert en becommentarieert uitgaande van de Technische AnalyseEen vorm van markt analyse die uitgaat van vraag en aanbod en handelsvolume, waarbij men met behulp charts en formules gebaseerd op marktgegevens probeert vast te stellen in welke fase van haar ontwikkeling de markt zich bevindt. Copyright Vladeracken. Het wordt uitgegeven door Vladeracken BV en wordt gratis aan haar klanten ter beschikking gesteld. Copyright Vladeracken verschijnt op dinsdag 2 april 2024.

Meer informatie over vrijwel alle effectentransacties, welke wij in de portefeuilles van onze cliënten hebben uitgevoerd en andere beleggingsoverwegingen, welke uit onze dagelijkse analyses voortvloeien, treft u aan op onze websites, www.vladeracken.nl & www.todaysgroup.nl.

Blog, Twitter & Linked-In

Op de website www.vladeracken.nl en sinds november 2020 ook op www.todaysgroup.nl kunt u onder “Onze Research” artikelen vinden over de effecten waarin wij al dan niet beleggen evenals een wekelijkse update van onze beleggingsvisie. Wie zich in het Linked-In-netwerk opgeeft als contact van G.K. van Dommelen, wordt vervolgens doorlopend van nieuwe publicaties op de hoogte gebracht.

Reeds besproken onderwerpen:

Algemeen

– Hoe spreken de statistieken over 2014, 2015, 2016, 2017, 2018, 2019 en voor 2020?

– Onze macro-economische- en rentevisie

– De Japanse beurs

– De aandelenbeurzen in de BRIC-landen

Aandelen

– Vastgoed: Corio, Meerdervoort Amaliawolde, Unibail-Rodamco, Wereldhave

– Aandelen: Aalberts, AB Inbev, Alten, Andritz, Aquafil, Arcadis, Atos, Avio, Azimut, BAM, Bourbon, CGG Veritas, Colruyt, Falck Renewables, Fugro, Hannover RE, Heineken (Holding), Hermès, ING, Koninklijke Olie, MTU Aero Engine, Nokian Renkaat, Novo Nordisk, Oeneo, Philips, Prosegur, Prosegur Cash, Saipem, Samsung, SAP, SBM Offshore, Schneider Electric, Sligro, Talanx, Unilever, Technip, Tenaris, Vallourec, Volkswagen

– Afdekken van aandelenrisico’s m.b.v. calls, puts, short sprinters en short trackers met een hefboomMen laat een gulden meermaals zijn invloed uitoefenen ten opzichte van de standaard investering. Dit kan bijvoorbeeld door in plaats van één aandeel, voor dat zelfde geld meerdere opties op dat aandeel te kopen. Zie voor een formule onder Leverage. Copyright Vladeracken

Overige onderwerpen

– Goud, Palladium, Platina en Zilver, de Amerikaanse Dollar, de Australische Dollar, het Britse £, de Japanse ¥en, de Noorse kroon, de Zwitserse Franc, de BRIC Valuta en een BRIC Valuta noteNaast normaal schuldpapier wordt hiermede ook gedoeld op effecten op grondstoffen of andere onderliggende waarden waarbij in het product een obligatiecompenent is verwerkt. Copyright Vladeracken, de Russische Roebel en Alpha creëren met valutamanagement

– Volatility, handelssytemen, derivaten, ETF’s, Fund Selector, TCO

– TA Indicatoren zoals Woodies CCI, Martingale, de Coppock Indicator en het Hindenburg Omenvan James R. Miekka. Het is een patroon uit de Technische Analyse. Miekka wilde daarmede een market crash voorspellen. Het bestaat uit een combinatie van een aantal indicatoren: 1. Het 52-weeks Voortschrijdend Gemiddelde van de New HighsHet aantal aandelen waarvan de slotkoers hoger is dan alle slotkoersen van het betreffende aandeel in de voorafgaande 12 maanden. Copyright Vladeracken en de New LowsHet aantal aandelen waarvan de slotkoers lager is dan de slotkoersen van datzelfde aandeel in de voorafgaande 12 maanden. Wanneer zich een downturn voordoet in de DJIA en het aantal New Lows is meer dan 400 als de markt weer keert, dan moet men er rekening mee houden, zo heeft Mike Burke vastgesteld, dat men te maken krijgt met een dubbele bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken waarvan de tweede bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken lager zal liggen dan de eerste. Blijft het aantal New Lows onder het getal van 400 dan heeft men te maken met een enkelvoudige bodemDieptepunt in de koersontwikkeling. Men onderscheidt onder andere de dubbele, de triple, de broadening, de V en de extended bodem. Eén van de manieren om de aanwezigheid van een bodem vast te stellen is de volgende regel: iedere koers welke voorafgegaan wordt door drie hogere en gevolgd wordt door twee hogere slotkoersen, kan beschouwd worden als een bodem. Copyright Vladeracken. Men hanteert in dit verband vuistregels. Als het aantal New Lows op de NYSE het getal 40 overschrijdt gedurende enkele dagen dan betekent dit dat de markt zich in een daling bevindt. Voor de NasdaqNational Association of Securities Dealers Automated Quotations. De Amerikaanse nationale schermenbeurs. Copyright Vladeracken gaat men uit van een getal van 70. Copyright Vladeracken op de New York Stock Exchange moeten beide groter zijn dan 2,2% van het aantal fondsen verhandeld op de genoemde beurs. Later werden er veranderingen aangebracht in deze regel. Men ging spreken van 2,5% en vooral van 2,8%, maar in het laaatste geval betrof het niet het totaal aantal verhandelde fondsen maar de som van de stijgers en dalers. Hiermede werd ingespeeld op een veel voorkomende kritiek omdat in het totaal aantal verhandelde fondsen zich ook veel fondsen zouden bevinden waarvan slechts sporadisch een koers werd vastgesteld; 2. Het kleinste van deze getallen moet groter zijn dan 75. Deze regel lieten latere analisten vallen, omdat hij eigenljk al besloten ligt in de eerste. Indien er 3200 tot 3300 fondsen in totaal verhandeld worden is 2,2% net iets minder dan 75; 3. Het 10-weeks Voortschrijdend Gemiddelde van de New York Stock Exchange Composite moet stijgend zijn. Miekka heeft calibraties uitgerekend ten behoeve van andere beurzen zodat deze ook kunnen worden gebruikt; 4. De McClellan Oscillator Het verschil tussen een kortere termijn gemiddelde van een koers met dat van een langere termijn gemiddelde van dezelfde koers. Copyright Vladerackenis negatief; 5. De nieuwe 52-weeks New High is niet groter dan 2 maal de nieuwe 52-weeks New Low. Als alle vijf criteria op een en dezelfde dag voldoen aan bovenstaande eisen dan is er sprake van een niet-geconfirmeerd Hindenburg Omen. Er sprake van een geconfirmeerd Hindenburg Omen als zich binnen 36 dagen een tweede Hindenburg Omen voordoet. Er is vastgesteld dat dit patroon sinds 1985 in slechts 24% van de gevallen een crash voorspelde. Wel werd iedere crash voorafgegaan door een Hindenburg Omen. In 41% werd het signaal gevolgd door een “˜panic Sell Off’. In 71% van de gevallen volgde een daling van de beurs met tenminste 5%. In minder dan 5% bleek het signaal niet gevolgd te worden door een negatieve beurs. Copyright Vladeracken

Obligaties

– Eurobonds, Euro TreasuriesSchuldpapier van de Amerikaanse overheid uitgegeven door het Bureau of Public Debt. Men onderscheidt Treasury bills, Treasury notes, Treasury bonds en TIPS. Copyright Vladeracken, staatsobligaties van de “PIGS”-landen, van Italië en van Nederland

– Bedrijfsobligatiefondsen, rentegroeifondsen en trackers zoals Lux-O-Rent, Carmignac Global Bond, First Trust Factor FX Fund, ING Renta Grf, JPM Global Bond Opportunity, Lyxor SGI Double Short Bund, ProShares Ultra Short Treasury en het Robeco Global Dynamic Duration Fund

– Credit Linked Notes, Floored en Reversed Floaters en Inflatielinkers en de HICP Inflatie Index en Steepeners van Aegon, BNG, Deutsche (Post)Bank, Ned. Waterschapsbank, NIBC, Rabobank en RBS en Hybride en variabele renteobligaties van Linde

– High yield en bedrijfsobligaties van Altice, Amaliawolde, Bombardier, Cirsa Gaming, Clondalkin, ConvaTec Healthcare, FCE Bank, FGA Capital, Findus Group, Gazprom, Gazprombank, Heidelberg Zement, ING, Servus, Stork TS, Sunrise en Volkswagen.

– Memory Coupon Notes op Aegon, Arcelor Mittal, Philips & Royal Dutch.

– MKB Obligaties van Air Berlin, Enterprise Holdings, German Pellets, KTG Agrar, Praktiker, Rickmers en TRFI Funding.

– Achtergestelde en/of perpetuele obligaties en effecten van Achmea, Aegon, ASR, Casino Guichard, Credit Agricole, Depfa, Friesland-Campina, Fürstenberg, ING, Rabobank, SNS Reaal, SRLev, Tennet, Tier 1, 2 of 3? en CocoCOntingent COre tier-1 effecten, ook wel COntingent COnvertible genoemd. Achtergestelde obligaties met een vaste rente die niet meetellen bij het kernkapitaal maar die in tijden van nood automatisch omgezet worden in aandelen. Copyright Vladeracken’s

– Range Accrual Notes van de EIB en RBS

– Obligaties in een wereld van stijgende rentes, Lyxor Daily Double Short BundDit is een Duitse hypothetische obligatie met een coupon van 6% en een resterende looptijd van 8,5 tot 10,5 jaar. Op de Eurex worden futures op deze obligatie verhandeld en op deze futures zijn turbo’ s verkrijgbaar. Copyright Vladeracken ETF, ProShares Ultra Short 7 – 10 en 20 years TreasuriesSchuldpapier van de Amerikaanse overheid uitgegeven door het Bureau of Public Debt. Men onderscheidt Treasury bills, Treasury notes, Treasury bonds en TIPS. Copyright Vladeracken ETF

Wet- en regelgeving

– Cliëntclassificatie en Vermogensbeheer, Privacy policy, Total Cost of Ownership, SRI, corporate Governance en Ethiek

Plaats een Reactie

Meepraten?Draag gerust bij!